本文来自格隆汇专栏:广发策略戴康,作者:戴康 曹柳龙

报告摘要

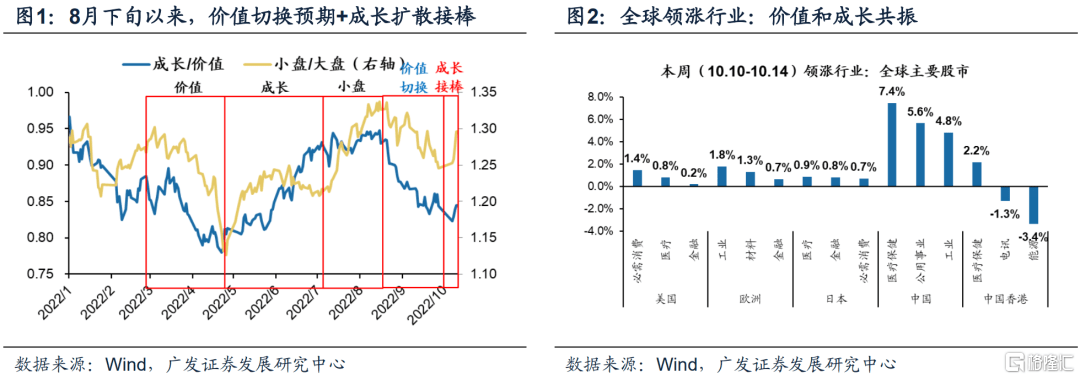

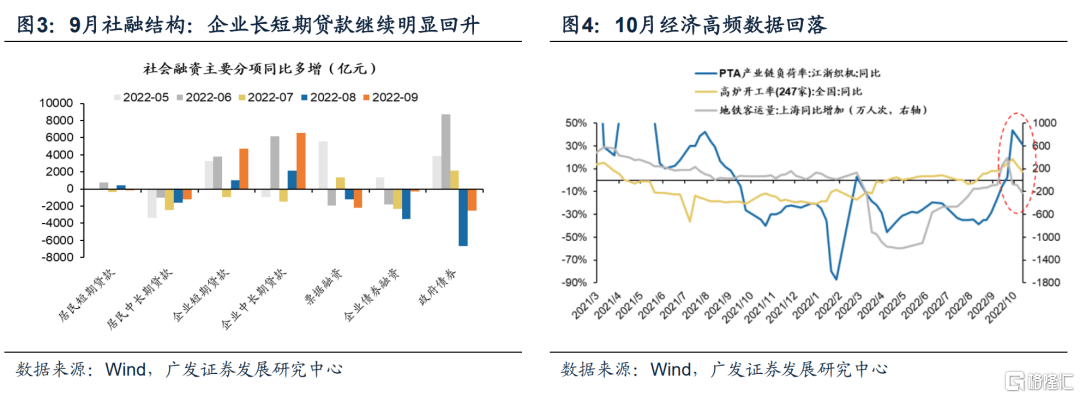

●A股价值切换预演+成长适度扩散。维持“A股下行风险有限”的判断:市场赔率已经较为吸引,胜率改善需要等待2大要素(国内稳增长政策预期的重新统一+美债利率上行压力得到明显缓解),我们预计大概率在四季度先后触发。我们延续“价值切换预演+成长适度扩散”的配置建议:8月下旬以来价值风格切换预演,成长风格亦有所扩散。全球股市交易主线分化,也呈现出价值领先,成长扩散特征。近期国内疫情反复、10月经济高频数据转差、流动性环境合理充裕,驱动了本周成长风格扩散。

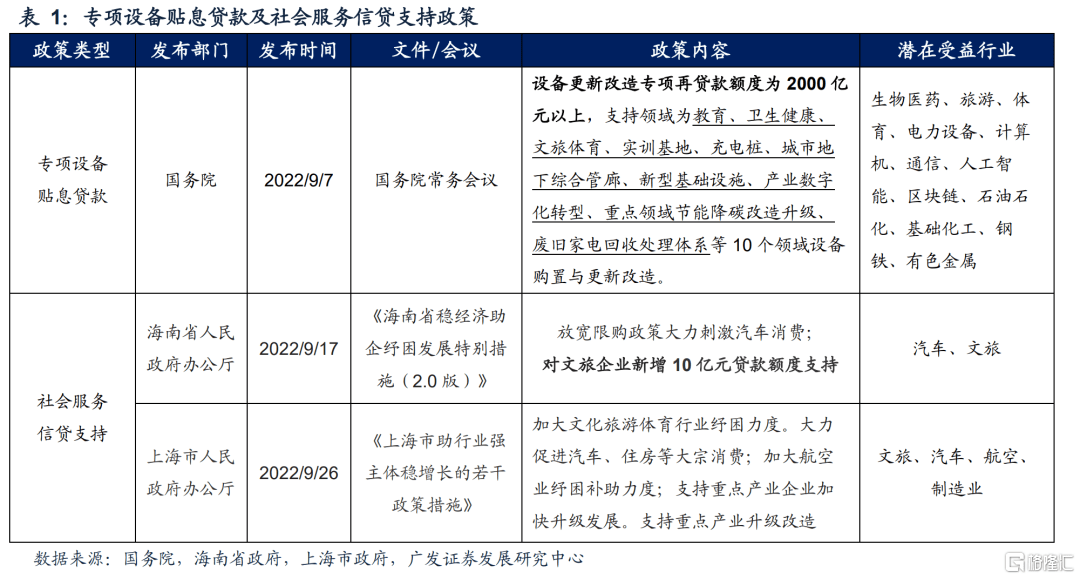

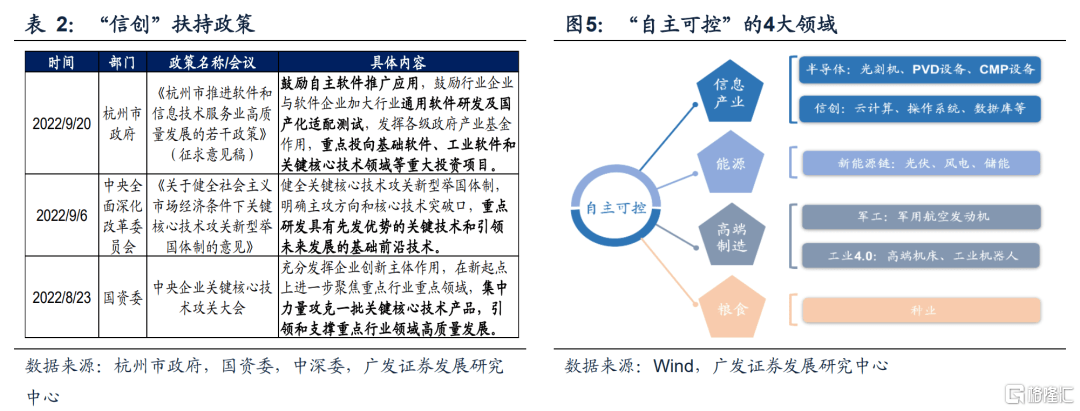

●价值进一步切换等待“发令枪”,成长扩散仍有空间。我们在9.12《继续平衡成长与价值风格》指出:当前价值风格的赔率逻辑都相对占优,而成长风格适度扩散。9月社融总量与结构双优,但10月经济高频数据回落,当前国内通胀压力可控,流动性合理充裕,亦有助于成长风格扩散。大会后如果“稳增长”政策更积极,将会成为四季度进一步切换向价值风格的“发令枪”。

●“再加杠杆”和“自主可控”是成长扩散的新方向。(1)9.7李总理在国常会表态“对部分领域设备更新改造贷款阶段性财政贴息和加大社会服务业信贷支持,促进消费发挥主拉动作用”,从“再加杠杆”视角提供了成长扩散的新方向:医疗设备、休闲服务等。(2)10月7日,美政府将31家中资企业列入“UVL”(未经核实清单),中美“科技脱钩”进一步升级,也从“自主可控”视角提供了成长扩散的新方向:信创、高端制造、种业等。

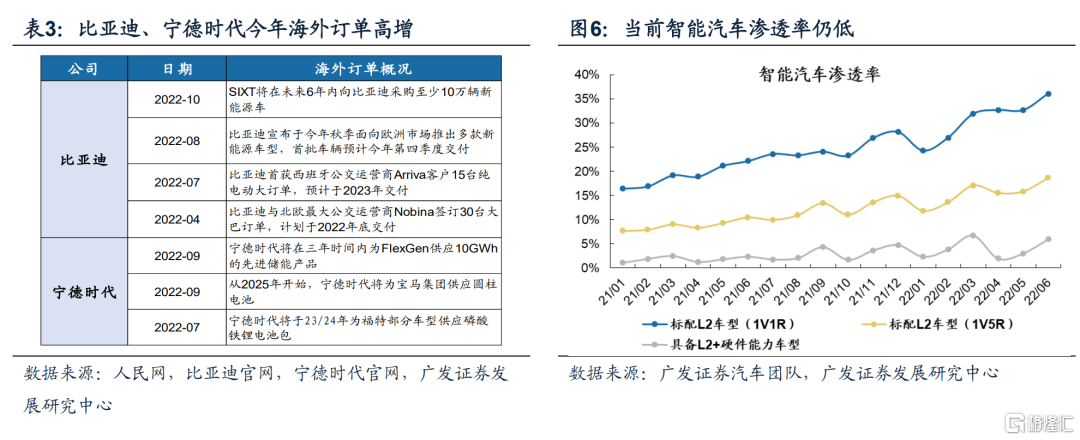

●“新需求”+“新供给”将是新能源产业链扩散的新方向。我们在1.4《渗透率各阶段,新兴产业如何演绎?》的结论基本得到验证:22年新能源车渗透率突破20%后产业景气依旧向好,即便业绩无虞也面临估值修正。我们在10.13《新兴赛道扩产后,盈利路径及市场演绎》提示:新能源车产能过度扩张已经对股价及估值形成负反馈,在今年分母端恶化的背景下对于分子端的隐忧定价已有较为充分反馈。新能源车链的“供需均衡”新常态将带来成长扩散的投资机会:新的需求维度(海外增量和“平台化”拓展)+新的供给形态(“动力电池”和“智能化”品质进阶)。

●A股下行风险有限,价值切换预演+成长股适度扩散。价值风格从前期的预演到进一步确认切换需等待大会后“稳增长”政策更积极的“发令枪”。流动性合理充裕也有助于成长风格适度扩散:“再加杠杆”、“自主可控”、新能源产业链的“供需均衡新常态”,都是成长扩散的方向。行业配置:1. 赔率较优,且胜率在改善的价值(地产龙头/煤炭);2. 新能源链、“再加杠杆”和“自主可控”成长扩散新方向(光伏组件龙头/风电/动力电池/医疗设备);3. 中报景气企稳及PPI-CPI传导受益(家电)。

●风险提示:疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

一核心观点速递

(一)A股价值切换预演+成长适度扩散。我们维持“A股下行风险有限”的判断——(1)我们在9.25《如何用底部框架对比当前与4月底?》指出:A股赔率比较吸引,没有大幅下行风险,近期的强势股补跌也是市场悲观情绪的释放后半程与筑底的重要信号。(2)价值切换预演+成长适度扩散——我们自8.28《如何观察本轮风格切换的时机?》、9.12《继续平衡成长与价值风格》以来持续建议把握价值切换预演+成长股适度扩散的投资机会。全球股市交易主线分化,也呈现出成长风格扩散特征——本周全球主要经济体股市的价值风格(金融/工业/材料/能源)领涨,成长风格(必需消费/医疗保健/电讯)扩散。一方面,美国9月非农就业和CPI数据超预期,欧美股市价值风格继续领先;另一方面,近期国内疫情反复、10月经济高频数据转差、流动性环境宽松,驱动本周成长风格扩散。

(二)价值进一步切换等待“发令枪”,成长扩散仍有空间。我们在9.4《当前如何平衡成长与价值风格?》指出:当前价值风格占优,风格切换进一步确认需等待10月大会释放恢复经济活力更积极的信号——(1)社融总量与结构双优:9月社融新增3.53万亿元,同比多增6245亿元,高于市场预期。结构上,政府融资(政府债券)明显回落,而企业融资(长短期贷款)明显增加。(2)但近期疫情反复、10月经济高频数据回落:10月PTA产业链负荷率、高炉开工率和上海地铁客运量均等高频数据均不同程度回落。国内通胀压力可控,10月流动性整体偏宽松,有助于成长风格扩散——(1)9月中国CPI小幅回升到2.8%(8月是2.5%),相较于美国8.2%的CPI,中国不具备通胀压力,货币政策能够维持相对宽松。(2)14日央行行长易刚在二十国集团财长和央行行长会议中表态“加大稳健货币政策的实施力度”,四季度货币政策仍将保持合理充裕。我们在9.12《继续平衡成长与价值风格》指出:当前价值风格的赔率逻辑都相对占优。而成长风格适度扩散;大会后如果“稳增长”政策更积极,将会成为四季度价值风格切换的“发令枪”。

(三)“再加杠杆”和“自主可控”是成长扩散的方向。我们在9.4《当前如何平衡成长与价值风格?》中,从中报表现/“净利润断层行业多空框架”/“景气预期”行业比较框架,提示成长扩散关注通信设备/影视院线/IT服务/游戏/个护用品等方向。9.7李总理在国常会表态“对部分领域设备更新改造贷款阶段性财政贴息和加大社会服务业信贷支持,促进消费发挥主拉动作用”,从“再加杠杆”视角提供了成长扩散的新方向:医疗设备、休闲服务、航空等——除了我们在9.12《继续平衡成长与价值风格》提示的国企传统产能低碳转型“再加杠杆”和地产竣工链结构性“再加杠杆”外(价值切换),“专项设备贴息贷款”和“社会服务信贷支持”政策也是消费/科技行业“再加杠杆”的潜在方向,能够带来成长扩散的投资机会(下表1)。10月7日,美政府将31家中资企业列入“UVL”(未经核实清单),中美“科技脱钩”进一步升级,也从“自主可控”视角提供了成长扩散的新方向:信创、高端制造、种业等——我们在3.20《“逆全球化”下的慎思笃行》提示,俄乌冲突加剧“逆全球化”,加速中美贸易/金融脱钩以及中美科技脱钩。我们认为,近期受益政策扶持(如“信创”,下表2)且非美国“UVL”直接打击对象的“自主可控”细分领域,也具备成长扩散的投资机会(下图5)。

(四)产能大幅扩张之后,新能源产业链扩散的新方向:“新需求”+“新供给”。我们在1.4《渗透率各阶段,新兴产业如何演绎?》中用“渗透率”这一坐标锚定了新兴产业发展的三个阶段,并判断22年新能源车产业链将步入第二阶段的“高速渗透期”,核心结论基本得到验证——(1)21年末“破壁渗透期”新能源车龙头股出现非显著利空的下跌,并不意味着行情终结;(2)22年新能源车渗透率突破20%后产业趋势并不会放缓,竞争格局复杂但产业景气依然向好;(3)高速渗透是“挤压估值”阶段,即使业绩无虞22年也面临估值修正。我们在10.13《新兴赛道扩产后,盈利路径及市场演绎》中进一步指出:新能源车“高速渗透阶段”,“供需结构”转差已对股价及估值形成负反馈——(1)从需求端来看,当前新能源车的渗透率迈过20%之后,市场对于后续的渗透速度和空间出现产业预期分歧;(2)从供给端来看,过去两年新能源车链的资本开支大幅扩张会对未来需求确认提出高要求。(3)从负反馈幅度来看,今年新能源车链龙头的股价调整幅度和估值变动幅度已经与历史参考周期相当,可以理解为在今年分母端恶化的背景下对于分子端的隐忧定价已有较为充分反馈。借鉴历史上新兴产业或优势企业在“高速渗透阶段”产能扩张后的经验,“供需均衡”新常态将重塑市场信心——消费电子、安防产业了、SUV、光伏PERC电池扩产之后,新的需求维度(如To-G,或平台化转型)和新的供给形态(从量到质,通过技术进步、降本增效等方式实现规模效应,或者通过创新升级实现“产品力”)衍生出新的成长扩散的投资机会。我们认为:新能源车链的“供需均衡”新常态,也将带来成长扩散的投资机会:“新的需求维度”可以观察海外增量和“平台化”拓展,“新的供给形态”则观察围绕“动力电池”和“智能化”的品质进阶。

(五)A股下行风险有限,价值切换预演+成长股适度扩散。我们维持A股下行风险有限的看法。市场赔率已经较为吸引,胜率改善则需看到2大要素:国内稳增长政策预期的重新统一、美债利率上行压力得到明显缓解,我们预计大概率在四季度先后触发。一方面,价值风格从前期的预演到进一步确认切换需等待大会后“稳增长”政策更积极的“发令枪”。另一方面,国内通胀压力可控,10月流动性合理充裕也有助于成长风格适度扩散——(1)当前,设备更新贴息贷款和社会服务信贷支持“再加杠杆”(医疗设备、休闲服务等),以及中美“科技脱钩”升级下的“自主可控”(信创、高端制造、种业等)将是成长扩散的重要方向。(2)“高速渗透阶段”产能大幅扩张之后,“新需求”(海外增量和“平台化”拓展)+“新供给”(“动力电池”和“智能化”的品质进阶)也将成为新能源车链扩散的新方向。行业配置:1. 赔率较优,且胜率在改善的价值(地产龙头/煤炭);2. 新能源链、“再加杠杆”和“自主可控”成长扩散方向(光伏组件龙头/风电/动力电池/医疗设备);3. 中报景气企稳及PPI-CPI传导受益(家电)。

二本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年10月14日,30个大中城市房地产成交面积累计同比下降30.32%,30个大中城市房地产成交面积月环比下降9.56%,月同比下降26.36%,周环比上升315.86%。

汽车:乘联会数据,9月全国乘用车市场零售190.8万辆,同比去年增长21%,较上月同期增长2%;中国汽车工业协会数据,9月商用车销量261.00万辆,同比上升25.70%;乘用车销量233.20万辆,同比上升32.70%。

港口:8月沿海港口集装箱吞吐量为2258万标准箱,低于7月的2325万,同比上升2.87%。

航空:8月民航旅客周转量为488.82亿人公里,比7月下降51.25亿人公里。

2.中游制造

钢铁:截至10月14日,螺纹钢价格指数(较9月30日,下同)跌0.70%至4142.33元/吨,冷轧价格指数跌0.13%至4459.21元/吨。截至10月14日,螺纹钢期货收盘价为3759.00元/吨,较9月30日下跌1.05%。10 月上旬,重点统计钢铁企业钢材库存量1631.69 万吨,较9月下旬增加43.40万吨、增长2.73%。

水泥:本周全国水泥市场价格环比继续上行,涨幅为0.27%。全国高标42.5水泥均价为436.17元。其中华东地区均价上涨至459.29元,中南地区上涨至440.83元,华北地区维持462.00元。

挖掘机:8月企业挖掘机销量18076台,高于7月的17939台,同比上升0.00%。

发电量:8月发电量同比增长9.9%,较7月上升5.4%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存增加;煤炭价格上涨,煤炭库存增加。太原古交车板含税价本周为2570.00元/吨,较9月30日上涨6.20%;秦皇岛山西优混平仓5500价格截至9月19日涨4.43%至1384.75元/吨(已暂停更新);库存方面,秦皇岛煤炭库存本周增加3.58%至495.00万吨;港口铁矿石库存本周增加0.24%至12992.70万吨。

国际大宗:WTI本周(较9月30日,下同)涨7.33%至84.75美元,Brent涨6.88%至91.46美元,LME金属价格指数涨1.19%至3583.00,大宗商品CRB指数本周(较10月7日,下同)跌1.10%至282.49,BDI指数本周跌6.27%至1838.00。

(二)股市特征

股市涨跌幅:上证综指本周上涨1.57%,行业涨幅排名前三为医药生物(7.54%)、电气设备(7.33%)、农林牧渔(7.18%);涨幅排名后三为食品饮料(-4.73%)、银行(-1.87%)、房地产(-1.70%)。

动态估值:A股总体PE(TTM)从上周16.13倍上升到本周16.49倍,PB(LF)从上周1.56倍上升到本周1.59倍;A股整体剔除金融服务业PE(TTM)从上周25.72倍上升到本周26.42倍,PB(LF)从上周2.19倍上升到本周2.25倍;创业板PE(TTM)从上周55.63倍上升到本周59.00倍,PB(LF)从上周3.71倍上升到本周3.93倍;科创板PE(TTM)从上周的39.62倍上升到本周41.05倍,PB(LF)从上周的4.07倍上升到本周4.21倍;A股总体总市值较上周上升2.31%;A股总体剔除金融服务业总市值较上周上升2.84%;必需消费相对于周期类上市公司的相对PB从上周2.27下降到本周2.08;创业板相对于沪深300的相对PE(TTM)从上周4.92上升到本周5.18;创业板相对于沪深300的相对PB(LF)从上周2.83上升到本周2.98;股权风险溢价从上周1.13%下降到本周1.09%,股市收益率从上周3.89%下降到本周3.79%。

融资融券余额:截至10月13日周四,融资融券余额15440.63亿,较前一周下降0.11%。

大小非减持:本周A股整体大小非净减持-2.11亿,减持最多的行业是是医药生物(-2.59亿),机械设备(-1.83亿),轻工制造(-0.92亿);增持最多的行业建筑装饰(3.98亿)、交通运输(1.85亿),电子(1.17亿)。

限售股解禁:本周限售股解禁387.18亿元,预计下周解禁706.34亿元。

北上资金:本周陆股通北上资金净流出89.45亿元,上周净流入58.38亿元。

AH溢价指数:本周A/H股溢价指数上升至152.18,上周A/H股溢价指数为145.94。

(三)流动性

截至10月14日,央行本周共有16笔逆回购到期,总额为9850亿元;7笔逆回购,总额为290亿元;1笔MLF回笼,共计5000亿元,共计50亿元;净投放(含国库现金)共计-14560亿元。

截至10月14日,R007(较9月30日,下同)下跌56.28BP至1.6123%,SHIBOR隔夜利率下跌94.80BP至1.1330%;期限利差上涨0.60BP至0.9126%;信用利差下降4.82BP至0.4500%。

(四)海外

美国:本周三公布美国9月季调后最终需求PPI环比0.4%,高于前值-0.2%和预期0.2%;公布美国9月季调后最终需求PPI同比8.5%,低于前值8.6%,高于预期8.4%;公布美国9月季调后剔除食品和能源最终需求PPI环比0.3%,与前值和预期持平;公布美国9月季调后剔除食品和能源最终需求PPI同比7.3%,与前值和预期持平;公布美国9月季调后核心PPI环比0.0%,低于前值0.2%;公布美国9月季调后核心PPI同比7.5%,低于前值8.1%;本周四公布美国9月季调后CPI环比0.4%,高于前值0.1%和预期0.2%;公布美国9月CPI同比8.2%,低于前值8.3%,高于预期8.1%;公布美国9月季调后核心CPI环比0.6%,与前值持平,高于预期0.5%;公布美国9月核心CPI同比6.6%,高于前值6.3%和预期6.5%;本周五公布美国9月季调后核心零售总额环比0.00%,低于前值0.42%;公布美国9月季调后零售和食品服务销售同比8.23%,低于前值9.44%;公布美国9月季调后零售总额环比-0.08%,低于前值0.22%;公布美国9月出口物价指数环比-0.8%,高于前值-1.7%和预期-1.0%;公布美国9月出口物价指数同比9.5%,低于前值10.7%;公布美国9月季调后核心零售总额469,187百万美元,高于前值469,156百万美元;公布美国9月剔除石油制品进口价格指数环比-0.5%,低于前值-0.2%;公布美国9月进口价格指数环比-1.2%,低于前值和预期-1.1%;公布美国9月进口价格指数同比6.0%,低于前值7.8%;公布美国9月季调后零售和食品服务销售额(不包括机动车辆)环比0.09%,高于前值-0.11%;公布美国9月季调后不包括机动车辆的零售总额环比0.01%,高于预期-0.46%;公布美国9月季调后零售总额596,752百万美元,低于前值597,230百万美元;公布美国10月密歇根大学消费者现状指数65.3,高于前值59.7和预期59.9;公布美国10月密歇根大学消费者预期指数56.2,高于前值58.0;公布美国8月季调后商业库存2,453,171百万美元,高于前值2,433,047百万美元。

欧盟:本周三公布8月欧盟工业生产指数同比3.5%,高于前值-0.8%;公布8月欧元区工业生产指数环比1.5%,高于前值-2.3%和预期0.5%;公布8月欧元区工业生产指数同比2.5%,高于前值-2.5%和预期1.1%;本周五公布欧盟8月季调后贸易差额-57,698.4百万欧元,低于前值-50,107.8百万欧元;公布欧元区8月季调后贸易差额-47,297.4百万欧元,低于前值-40,479.6百万欧元。

英国:本周二公布英国8月季调后失业率3.5%,低于前值和预期3.6%;本周三公布英国8月季调后工业生产指数同比-5.21%,低于前值-3.12%;公布英国8月季调后制造业生产指数同比-6.73%,低于前值-5.18%和预期1.30%。

日本:本周四公布日9月企业商品价格指数同比9.72%,高于前值9.38%。

海外股市:标普500本周(较9月30日,下同)跌0.07%收于3583.07点;伦敦富时跌0.51%收于6858.79点;德国DAX涨2.67%收于12437.81点;日经225涨4.45%收于27090.76点;恒生跌3.69%收于16587.69点。

(五)宏观

9月金融数据:9月末,本外币贷款余额216.55万亿元,同比增长10.7%;人民币贷款余额210.76万亿元,同比增长11.2%。

9月货币:9月末,广义货币(M2)余额262.66万亿元,同比增长12.1%,增速比上月末低0.1%,比上年同期高3.8%;狭义货币(M1)余额66.45万亿元,同比增长6.4%,增速分别比上月末和上年同期高0.3%和2.7%;流通中货币(M0)余额9.87万亿元,同比增长13.6%。

9月社会融资规模:9月末社会融资规模存量为340.65万亿元,同比增长10.6%。

9月人民币外汇占款余额:9月末对实体经济发放的人民币贷款余额占同期社会融资规模存量的61.5%,同比高0.3%;对实体经济发放的外币贷款折合人民币余额占比0.6%,同比低0.2%。

三下周公布数据一览

下周看点:中国9月国内信贷;中国9月工业增加值当月同比;中国9月固定资产投资累计同比;中国9月社会消费品零售总额当月同比;英国9月CPI环比;英国9月CPI同比;欧元区9月CPI环比;欧元区9月CPI同比;日本9月CPI环比;日本9月CPI同比。

10月17日周一:中国9月国内信贷;中国10月1年期中期借贷便利(MLF)利率;中国10月1年期中期借贷便利(MLF)投放量;美国10月纽约PMI。

10月18日周二:中国9月工业增加值当月同比;中国9月固定资产投资累计同比;中国9月社会消费品零售总额当月同比;中国9月社会消费品零售总额当月同比;中国第三季度GDP当月同比;欧元区10月ZEW经济景气指数;美国9月工业产能利用率;美国9月工业总体产出指数环比;美国9月季调后制造业产出指数环比;美国10月NAHB住房市场指数。

10月19日周三:英国9月CPI环比;英国9月核心CPI环比;英国9月CPI同比;英国9月核心CPI同比;欧盟9月CPI同比;欧元区9月CPI环比;欧元区9月CPI同比;欧元区8月营业产出环比;欧元区9月核心CPI环比;欧元区9月核心CPI同比;美国9月私人住宅新屋开工;美国9月季调后私人住宅折年数。

10月20日周四:中国1年期贷款市场报价利率(LPR);中国5年期贷款市场报价利率(LPR);欧盟8月季调后经常项目差额;美国10月季调后费城联储制造业指数;美国9月成屋销售环比折年率;美国9月成屋销售折年数。

10月21日周五:日本9月剔除食品CPI环比;日本9月CPI环比;日本9月剔除食品CPI同比;日本9月剔除食品和能源CPI同比;日本9月CPI同比。

四风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。