中沪网了解到,创业板上市委员会定于2022年7月25日召开2022年第44次上市委员会审议会议,届时将审议深圳市致尚科技股份有限公司(以下简称“致尚科技”)的首发申请。

据悉,致尚科技专注于精密电子零部件的研发和制造,致力于游戏机、VR/AR设备、专业音响为主的消费电子、通讯电子及汽车电子等零部件的研发、设计、生产和销售。

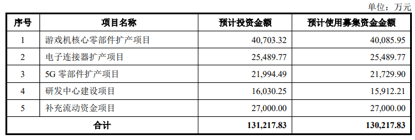

据招股书显示,致尚科技本次拟募集资金130,217.83万元,其中,40,085.95万元用于游戏机核心零部件扩产项目、25,489.77万元用于电子连接器扩产项目、21,729.90万元用于5G零部件扩产项目、15,912.21万元用于研发中心建设项目、27,000.00万元用于补充流动资金项目。

(截图来源于致尚科技招股书)

据招股书财务数据显示,2019年、2020年、2021年(以下简称“报告期”),致尚科技实现营业收入分别为46,215.86万元、49,867.19万元和61,483.37万元;同期净利润分别为3,550.28万元、6,552.44万元和9,184.92万元。

中沪网查阅相关资料后,发现致尚科技化存在以下问题,增资价格定价存疑,或存利益输送;对富士康存依赖,订单外发加工且占比较大;间接股东控制企业成立即合作,关联交易或为公司虚增利润。

增资价格定价存疑,或存利益输送

据招股书显示,致尚科技报告期内曾进行了三次增资。

2020年4月26日,致尚科技召开2020年第一次临时股东大会,全体股东一致同意公司注册资本自8,000.00万元增加至8,163.00万元。新增加的163.00万元注册资本由新股东深圳致胜以现金1,600.00万元认缴,其中163.00万元作为注册资本,剩余1,437.00万元计入资本公积。本次增资的价格为9.82元/注册资本。

2020年7月24日,致尚科技召开2020年第二次临时股东大会,同意公司注册资本自8,163.00万元增加至8,372.00万元。新增加的209.00万元注册资本由新股东深圳市前海睿泽捌号投资合伙企业(有限合伙)以现金2,500.00万元认缴,其中209.00万元作为注册资本,剩余2,291.00万元计入资本公积。本次增资的价格为11.96/注册资本。

2020年8月28日,致尚科技召开2020年第三次临时股东大会,全体股东一致同意将公司股本自8,372.00万元增加至9,651.0695万元,新增股份由李永良、聚赢咸宁、深圳远方、梅岭聚势、智连创新五名外部投资者以现金认购。其中李永良以人民币4,600.00万元认购2,674,418股;聚赢咸宁以人民币5,000.00万元认购2,906,976股;深圳远方以人民币7,400.00万元认购4,302,325股;梅岭聚势以人民币3,000.00万元认购1,744,186股;智连创新以人民币2,000.00万元认购1,162,790股。公司原股东均不参与此次新发股份的认购。本次增资的价格为17.20元/股。

值得注意的是,这三次增资的时间间隔都相差不大,甚至前两次增资的时间间隔比后两次增资的时间间隔还长,但是后两次增资的价格增幅却远超过前后次增资价格的幅度,那么这其中增资价格的定价是否公允,这其中是否存在利益输送的情形呢?

对富士康存依赖,订单外发加工且占比较大

据招股书显示,报告期内,致尚科技前五大客户合计销售额分别为37,896.04万元、39,083.49万元和50,714.07万元,占营业收入的比重分别为82.00%、78.38%和82.48%。报告期内,公司与富士康集团交易金额分别为19,495.33万元、33,668.81万元和39,594.03万元,占公司当期营业收入的比例分别为42.18%、67.52%和64.40%,占比较高。也就是说,致尚科技不仅客户集中度高,而且还存在单一客户依赖的问题。

事实上,致尚科技实际控制人陈潮先曾于2002年入职富士康集团下属鸿富锦精密工业(深圳)有限公司,主要从事企划工作,对富士康集团业务发展及市场情况较为熟悉。陈潮先富士康离开后便进行自主创业,之后便创立了致尚科技,致尚科技成立没多久便于其开始了合作。

据招股书显示,致尚科技产品主要生产工序包括注塑、冲压、电镀、组装以及精密结构件的机加工等。报告期内,出于业务发展及成本考虑,公司产品电镀、组装及精密结构件的机加工等生产工序存在委托外协厂商加工的情形。此外,公司为富士康提供的精密组装等加工服务,除自主提供服务外,也会通过外协厂商进行。除委托外协产商加工外,公司存在委托外部OEM厂商加工生产情形。

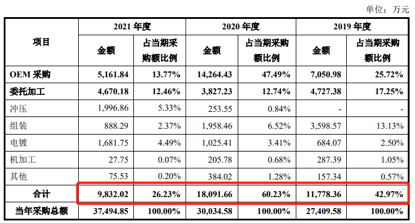

报告期各期,致尚科技委托外协产商和OEM厂商加工生产的金额分别为11,778.36万元、18,091.66万元和9,832.02万元,占当期采购金额的比例分别为42.97%、60.23%和26.23%。也就是说,报告期内,致尚科技存在订单进行外发加工了,尤其在2020年中,公司有六成订单进行外发加工,虽然2021年的比例有所下滑,但也超过了四分之一。富士康作为致尚科技的第一大客户,难道允许致尚科技把订单转给第三方来讲,或者致尚科技在客户不知情的情况下通过委外来弥补自身技术问题不足的问题?

(截图来源于致尚科技招股书)

间接股东控制企业成立即合作,关联交易或为公司虚增利润

深圳市杰润精密科技有限公司(以下简称“杰润科技”)在2019年为致尚科技的第四大供应商,对应采购金额为1,641.91万元,公司主要向其委托加工、电子雾化设备部件等。

据招股书显示,杰润科技成立于2018年8月29日,致尚科技2018年9月便于杰润科技展开了合作。田锶进为致尚科技股东深圳市远方企业管理合伙企业(有限合伙)(以下简称深圳远方)的有限合伙人,深圳远方持有4.46%的股份。所以田锶进为公司的间接股东。

值得注意的是,在2018年8月至2019年1月期间,田锶进也为杰润科技股东,并担任其执行董事和法人代表,当时田锶进为杰润科技的实际控制人。也就是说,杰润科技一成立便成为的致尚科技的供应商,且在次年就成为了致尚科技的第四大供应商,关键杰润科技的实际控制人还为公司的间接股东。之后杰润科技于2019年1月进行了变更股东,田锶进退出了杰润科技。

此外,致尚科技还与杰润科技存在同一客户的情形。前述提到,报告期内,深圳市金致远科技有限公司(以下简称“金致远”)及深圳市你我网络科技有限公司(以下简称“你我网络”)为致尚科技前五大客户,而金致远及你我网络的电子雾化设备成品供应商主要包括致尚科技和杰润科技。2018年和2019年,金致远向致尚科技采购电子雾化设备成品的金额分别为8,260.52万元和9,281.82万元,向杰润科技采购电子雾化设备成品的金额分别为0元和51.00万元。2019年,你我网络向致尚科技采购电子雾化设备成品的金额为6,642.48万元,向杰润科技采购电子雾化设备成品的金额为2,172.39万元。

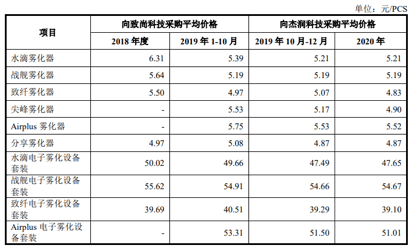

值得注意的是,金致远及你我网络向杰润科技采购的价格普遍低于向致尚科技采购的价格的情形。而据招股书显示,深圳市蓝印科技有限公司(以下简称“蓝印科技”)为致尚科技董事、副总经理陈和先控制的企业,而金致远为蓝印科技的全资子公司,蓝印科技于2018年6月将所持金致远股权转让给深圳市爱奇迹科技有限公司,金致远已于2021年10月注销。所以金致远为致尚科技报告期内的关联方。深圳市你我网络科技有限公司(以下简称“你我网络”)致尚科技实际控制人陈潮先持股30.14%,为第一大股东,并担任董事的企业,所以,你我网络也为致尚科技的关联方。那么致尚科技与关联方金致远及你我网络其中关联交易的定价是否公允,是否存在为致尚科技承担成本或虚增利润的情形?

(截图来源于致尚科技招股书)