荀玉根 中国首席经济学家论坛理事,海通证券首席经济学家

作者按:又是一年暑期,很多朝气蓬勃的新面孔加入到证券研究队伍,近期陆续有新入行的同仁与我交流策略研究方法体系。我在21年9月底出版了《荀玉根讲策略:少即是多》一书,该书是我过去十五年策略研究心得的提炼和总结。本文是原书的第一章,总领性介绍了策略研究体系与方法论,供参考交流。

知轻重,懂取舍

——十五年策略研究心得

荀玉根

本章先概括性介绍研究心得和框架,更详细的研究方法及内容,后续章节会逐一展开。证券投资看起来门槛很低,实际上是一件非常专业的事情,需要做很多的基础准备,包括对市场的正确认识、研究的基本功等。入行14年,我对证券研究的认识大致分为两个阶段:第一个阶段追求“大而整”,讲究框架的庞大、指标的精细,就好比一个好武青年刚进入武林,每一派的武学都想学,似乎把所有的派系都学遍了之后就能打遍天下无敌手。第二个阶段慢慢“懂取舍”,随着对市场认识的深入,理解了市场的不完全可知和人的有限理性,发现没有任何一门武学能够包打天下,任何框架都有优和劣,关键是找一个适合自己的框架,不断地精进,做好自己能力圈内的事,做到知轻重、懂取舍。

一、认识市场,认识自己

经常有人问我,分析师是做什么的?我也会经常思考,分析师到底是怎样的职业。有时分析师看起来像诸葛亮,运筹于帷幄之中、决胜于千里之外,特别是自己对市场的分析判断对了之后,感觉就是这样。有时又觉得分析师就是个算命先生,尤其是市场的走势与自己的预测大相径庭时,心理会有很大落差。对于一个开了10车的司机或者干了10年汽车修理的师傅,我们都尊称“老司机”,其技术已经很娴熟了,一般不会出大错,但是在证券行业工作10年,哪怕20年,仍然可能犯错,而且可能犯大错。这其实并不是个人水平的问题,而是金融市场本身比较复杂。

1.市场是不完全可知的

20世纪最伟大的经济学家之一哈耶克在1974年获得诺贝尔经济学奖时,就发言指出“市场是十分复杂的,取决于众多个体行为,结果的过程可能有许多情况,几乎不可能全部充分了解和计算。”股价长期由公司的基本面决定,但短期影响市场的变量太多了,股价和基本面可能出现明显偏差,而且这个“短期”可能并不短。我们经常把股价和基本面比喻成狗和主人,主人遛狗时,狗围着主人前后转悠,拉长时间看,狗和主人的方向一致,但短期会偏离,如果绳子比较长,这种偏离就会很大。

影响市场的变量很多,我们只能尽力分析,但很难穷尽。股市里经常出现“一致预期”的说法,其实这是一个非常模糊的词,我们不可能把所有投资者的观点都调查清楚,然后总结出一个相对集中的观点。关于信息的不充分,射手假说能给我们一些启示。射手假说讲的是,一个神枪手对一个靶子每隔十厘米打一枪,很多枪之后,设想这个靶子的平面上生活着一种二维生物,比如我们近似地理解为蚂蚁,蚂蚁中的哲学家通过观察发现一个伟大的定律:它们的宇宙每隔十厘米有一个黑洞。这在我们人类看来很可笑,四维、五维或更高维的智能生物看人类总结的一些真理时,是否也会有类似的感受呢?物理学现在最前沿的是弦理论,弦理论提出这个世界有十一维,而我们现在观察到的只是三维,这个世界有95%的暗物质,我们根本观察不到。

2.人是有限理性的

经济学是社会科学,与自然科学不同。自然科学研究物的行为和规律,数学由公式推导可以得出定理,物理、化学通过在实验室里做实验可以得出理论。而社会科学研究人的行为,则是通过对社会现象做归纳总结,提炼出一些理论。从1776年亚当·斯密出版《国富论》开始,经济学才成为一门社会科学,到现在也不过才240多年。经济学的理性人假设是一个理想状态,现实中人是有限理性的。

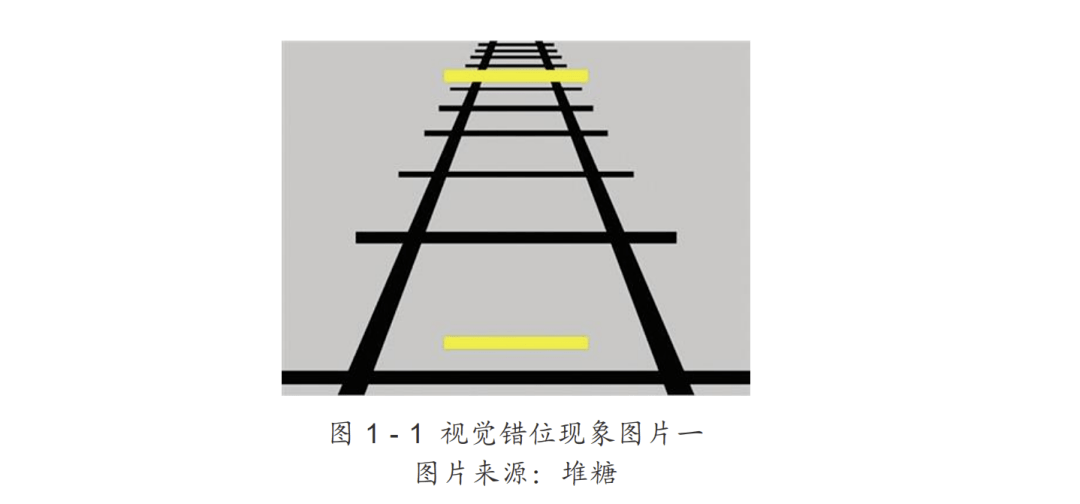

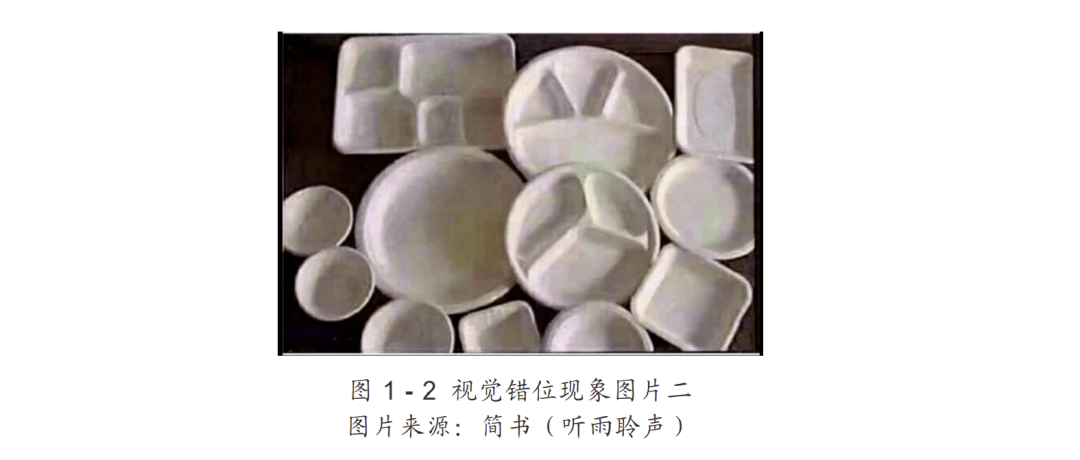

我们可以通过下面两张图验证人的有限理性。观察图1-1,我相信读者的第一感观是,离我们近的这条浅色线更短,实际上两条浅色线一样长,错觉源于背景图的干扰。我们再来看图1-2,如果你看到其中一个盘子正面朝上,那么所有盘子都正面朝上。反之,如果你看到一个盘子反面朝上,那所有盘子都反面朝上。眼见为实,我们以为看到了,就知道真相了,其实未必。从视觉系统传输到认知系统,信息可能被扭曲,即便完全传输,由于每个人的认知体系不同,对同一个信息的理解也会不同。我们经常看到一个政策出来,有的人解读为利好,有的人解读为利空。所以说市场很复杂,市场包含的信息很多,人对信息的理解和分析、得到的结论也不一样。

3.理解人与市场的关系

既然市场是不完全可知的,人又是有限理性的,那么我们到底应该如何研究市场呢?我借用日本战国时期三英杰对同一个问题的不同回答,谈谈自己的理解。有人问他们同一个问题:杜鹃不鸣,当如何?这三个人的答案截然不同,三个答案正好解释了A股发展的三段历程。

第一位,织田信长回答:令其鸣!杜鹃不叫,就用鞭子抽打让它叫,这好比股市中的坐庄模式,在20世纪90年代非常盛行,甚至出现过沪深两地政府为抢夺金融定价权而干预市场的现象。

第二位,丰臣秀吉回答:诱其鸣!杜鹃不叫,就用食物来诱导它叫,这类似于股市的忽悠模式,结合市场热点,通过交易产生的K线走势图,引导公司股价,形成某种趋势。A股市场曾经出现的涨停板敢死队,类似于这种模式。

第三位,德川家康回答:待其鸣!杜鹃不叫,我就等,只要不是生理上的缺陷,它不可能永远不叫。这是我认可和坚守的原则,分析师的责任是通过研究给出指数或公司的合理价值区间,至于股价什么时候达到这个位置,会不会超涨,由市场的运行状态、情绪等因素决定,我们需要耐心等待,其间还要控制好波动风险。

至于合理价值区间如何确定,基本面研究、技术面研究、行为金融学研究等都是具体的方法和工具,都值得被尊重。无论什么方法都是认识市场的一种手段,只要能自成体系,并且用投资纪律约束自己,都能取得很好的成就。研究做到最后不是做加法而是做减法。知轻重就是抓主要变量,聚焦大概率事件。懂取舍就是守住能力圈,不做什么和做什么一样重要。

我的研究体系以基本面研究为主,注重历史对比研究。马克·吐温说过:“历史不会重演细节,过程却会重复相似。”金融学是经济学的一部分,而经济学属于社会科学,社会科学是研究人的。科技进步很快,但人性的进步很慢。研究历史是为了找到市场演变的大致规律,研究大概率的趋势和特征。正是因为有了历史对比,我对研究变量做了大量筛选,保留影响市场的主要变量,深耕细作,持续研究,不断精进。

二、辨识宏观,尊重趋势

察势者智,驭势者赢,在研究和投资时对大趋势的判断非常重要。《孙子兵法》开篇就是《计篇》,写到“夫未战而庙算胜者,得算多也;未战而庙算不胜者,得算少也。多算胜少算,而况于无算乎。”简单的来说就是,打仗前仔细算一下,算赢了就打,算不赢千万别打。

策略研究本质上就是分析赢面大小,主要回答三个问题:第一买不买?就是大类资产角度看股市值不值得配。第二买什么?就是选择什么产业,怎么布局?第三有什么热点、主题?这里面至关重要的就是要买不买的问题,这是一个0或1的问题。

1.美林投资时钟的缺陷及改进

从大类资产角度股市值不值得配,需要宏观研究来回答,美林投资时钟是其中非常著名的分析框架。美林投资时钟将美国1973~2004年的经济根据产出缺口和通胀两个维度划分成了四个阶段,然后回测了四个阶段中大类资产的区间收益率,最终发现每一个阶段均对应着表现最强的一类资产:衰退期(债券)、复苏期(股票)、过热期(商品)、滞胀期(现金)。

美林投资时钟是美国历史的大致规律总结,刚刚引入中国时比较好用,2001~2012年,A股市场大致符合这个规律。但由于美林时钟仅通过产出缺口、通胀两大指标来划分经济周期,没有考虑流动性这个变量,2013年之后中国大类资产表现时常与美林投资时钟不符,例如2014年7月~2015年6月对应美林时钟的衰退期,股市表现应该较差,而实际上这个阶段中国股市是牛市。

考虑到美林投资时钟的局限,我在做大类资产研究时,对美林投资时钟做了改进,加入了流动性这个变量。具体而言,加入的是名义利率(代表着货币政策,如加息或降息)和实际利率(名义利率–通胀)两个流动性指标,从而使得新的投资时钟从美林的四个阶段变成了七个阶段。新版投资时钟从资金面、基本面等多个角度切入分析股市,具体而言,可以概括为DDM模型的三变量:流动性、企业盈利、风险偏好。关于美林投资时钟改进及分析的相关内容,在第2章中会详细展开。

2.流动性往往最先变化

由于宏观调控政策的影响,流动性、经济增长、通胀这三个指标往往先后依次变化,即在经济增速回落的衰退期流动性开始宽松,之后经济增速回升,然后通胀指标回升。流动性不仅影响股市的估值,最终也会影响企业盈利。本书的第2章会详细介绍流动性的分析框架。

从宏观角度看,流动性的分析对大类资产配置意义重大,改进版的美林投资时钟表明,债券牛市、股票牛市、商品牛市依次轮动,且都可以从流动性指标中找到背后的线索。流动性宽松时债券市场走牛,从债券牛市演绎到股票牛市,会出现高股息率股票先走牛的现象。这是因为,债券走牛预示着十年期国债利率下行,当股票市场中一些公司的股息率高于十年期国债利率时,他们的投资吸引力明显上升,这些股票先于股市指数上涨,是股市即将走牛的一个信号。

比如,2014年3~6月上证综指在2000点附近震荡时,一批公司股息率超过6%,明显高于十年期国债利率,这些公司股价逐渐上涨,下半年股市开启全面牛市。再如2018年下半年,指数一直下跌,但高股息率公司已经止跌走平,股价甚至还略涨了一点,2019年初牛市开启。

3.盈利是股市的根基

长期而言,股市的投资回报来源于公司的盈利,盈利分析是股市研究的根基。本书的第3章会详细介绍企业盈利的分析框架。

对企业盈利的分析主要把握两个要点,第一是盈利的趋势,即盈利数据是上升还是下降,拐点在哪里;第二是盈利的数据,具体数据的测算为多少。这两个要点都很重要,盈利的趋势本身会影响到估值水平,即影响投资者对市场或公司的未来预期、信心。

对于盈利的趋势分析,需要结合宏观经济,宏观是微观的积分,微观是宏观的微分。盈利是有周期规律的,企业盈利周期对应宏观经济的库存周期。研究库存周期跟踪的指标包括工业企业的产能库存、原材料库存。月度的工业企业利润和PPI数据也可以反映库存周期在哪个阶段。

除了对盈利拐点的判断,对企业盈利数据的分析也很重要。自上而下角度,通过GDP增速可以推导企业收入增速,通过CPI、PPI、PPIM可以推导毛利率,通过利率和税率估算企业税费情况,最终根据影响盈利的宏观变量可以得出回归函数,估算盈利预测数据。季度数据公布后,可以根据季度盈利占比,校正估算全年数据。

此外,需要注意的是,在以前要素投入驱动经济增长的模式中,总需求的扩张和收缩对盈利的影响非常明显,企业盈利与宏观GDP相关性大。但是随着经济转型,产业结构升级,企业盈利受总需求的影响程度变小,技术进步、产业结构、行业集中度等变量的影响上升。

4.风险偏好测试市场温度

DDM模型中决定股价的第三个变量是风险溢价,通俗地说就是风险偏好。这个变量有一点类似主人遛狗时手上绳子长短,风险偏好很高类似于绳子很长。

别人贪婪时要恐惧,别人恐惧时要贪婪,本质上说的就是在分析市场风险偏好高低时,自己保持冷静。实际上,风险偏好的衡量有一定的难度。霍华德·马克斯在《周期》里分享过,要精准预判市场的顶和底几乎不可能,但我们可以大致判断市场处于牛熊周期的哪个阶段。而这依赖于估值、市场情绪等指标,风险偏好的分析其实就是测试市场的温度如何。

股票市场像个钟摆,投资者的情绪一直处于高低摇摆中,对应着牛市、熊市。除了通过估值、市场情绪大致刻画市场具体温度外,研究市场自身固有的特征同样重要。本书第5章将详细介绍A股的牛熊特征、投资者结构特征、交易特征等。

三、深耕产业,长久之计

巴菲特说:“人生就像滚雪球,最重要的是发现很湿的雪和很长的坡。”股票市场投资选择好长坡产业很重要,只要坡足够长,哪怕雪不是很湿,也能滚出较大的雪球。回顾A股超过30年的历史,每一轮行情都有它的主角。A股的十倍股是“铁打的营盘”里“流水的兵”,每轮牛市中十倍股的行业分布都是不断更迭的。仔细看美股过去100多年的历史,从格林厄姆到费雪,到巴菲特,到林奇,再到米勒,会发现一个很有意思的现象:他们成名的年代都不一样,成名的代表作也不一样,这是因为时代背景不一样。投资其实是顺势而为,顺大势方能成大器。本书第4章将详细介绍产业演变的规律,并重点分析未来值得重视的产业领域。

1.决定产业趋势的三大要素

柯布~道格拉斯生产函数显示,产出由三大要素决定:第一,生产要素的投入,包括劳动力和资本;第二,技术水平;第三,要素产出弹性系数alpha和beta。产业趋势的分析需从这三大要素入手。

第一,逃不开的人口周期。各个行业和公司生产的产品最终要进入消费环节,这个和人口周期相关,人在不同年龄阶段消费支出的重点不同。2000年之后的近20年,房地产产业链大爆发就是源于人口结构变化,这个时间段中国人的平均年龄处于25~40岁,即买房买车的年龄段。现在中国人的平均年龄已经接近40岁,消费需求正在发生微妙的变化,从以房子、车子为代表的商品消费走向服务性消费、健康性消费。同时“90后”“00后”已经成为消费的新群体,消费行为模式也在发生改变,消费借助科技出现了新业态、新模式。

第二,挡不住的技术渗透。技术进步对社会效率的提升、生活水平的改善的作用巨大,也会改变行业生态。比如,2010年以后智能手机的普及,已经深刻地改变了人类的生活方式。手机已经从通讯工具发展成为“人体外挂器官”了,智能手机是人与外界互联的媒介,成了一个入口。微信聊天、美团叫外卖、刷抖音、直播购物等,这些在十年前科幻片中才有的情景,现在大家都习以为常了,由此衍生出了一批快速成长的行业。

第三,少不了的产业政策。产业政策其实对应柯布~道格拉斯生产函数中的要素产出弹性系数alpha和beta,二者的大小决定了劳动和资本的配比关系。国家的产业政策会影响全社会资源的分配,政策支持力度大的产业,在一定的时间段里发展的机会可能会更大。

2.A股产业演变的历史

A股从1990年上交所成立算起,已历经超过30年,回顾代表性产业的演变,大致每十年发生一次大的变化。

第一,1990~2000年消费制造时代。1992年初,邓小平南方谈话,社会主义市场经济地位确立,改革开放速度加快,中国经济迎来快速发展,GDP同比从1990年的3.8%快速提高到10%以上。快速的经济增长显著提高了人民生活水平,全社会月均消费额由1991年的687亿元增至1997年的2275亿元。由于此前中国处于短缺经济时代,而市场经济的快速发展带来了人们收入水平的提高,百货商品等消费品得到了广泛青睐。1991~1993年牛市涨得最好的就是日用消费品公司。

经过市场经济的初期积累,居民整体收入水平在20世纪90年代出现了明显提升,1997年人均年总收入达到3800元。收入提升直接催生了当时城乡居民的消费升级,在“老三件”(手表、自行车、缝纫机)逐渐普及后,以“新三件”(彩电、冰箱、洗衣机)为代表的家电产品深受消费者青睐,成为这一时期的消费主流。以彩电为例,1990~2001年,城乡家庭彩电保有量从59台/百户上升到了120台/百户,刚好实现翻倍。1996~2001年的牛市,家电股成为大牛股。

第二,2000~2010年工业制造时代。2001年12月11日,中国正式加入WTO,意味着中国与世界开始全面接轨。由于中国人力成本低廉,入世给中国制造业带来了全新的发展机遇,GDP同比开始逐渐从8%提升到10%以上。而首先受益的是进出口贸易,中国对外贸易景气度大幅提升,2002 ~2007年进出口金额同比始终维持在20%以上。在此背景下,诞生了2003~2004年以钢铁、石化、汽车、电力、银行为代表的“五朵金花”行情。

此外,从1998年央行出台《个人住房贷款管理办法》提倡贷款买房开始,房地产行业逐渐步入景气周期,2003年国务院发布18号文件《国务院关于促进房地产市场持续健康发展的通知》,开启了房地产市场化的进程.随着城镇化率提升,房地产黄金期来临。2000~2010年我国20~39岁住房刚需人群达到阶段顶峰,住房消费需求随之集中释放。房地产行业发展迎来新机遇,商品房销售维持了多年的高速增长,2000~2010年商品房销售面积累计同比平均值为22.4%。2005年开始地产行业进入高速发展期后,2005~2009年房地产行业相比上证综指出现明显的超额收益,在牛市期间涨幅更大,如2006和2007年房地产指数分别上涨153%和165%,同期上证综指上涨130%和97%。

第三,2010~2020年,可以定性为先进制造时代。由美国引领的全球经济增长动力从要素驱动切换到创新驱动,美国白宫2009年推出创新战略1.0、2015年发布3.0,中国2015年发布《中国制造2025》,提出创新是引领发展的第一动力。2007年苹果发布第一代智能手机iPhone,成为移动互联浪潮的开端,随着苹果、安卓的两极格局形成,智能手机全球性地快速普及,加上3G、4G技术的不断成熟,2010~2014年迎来了移动互联的快速普及,我国手机网民数量自2008年的1.2亿人升至2014年的5.6亿人。智能手机普及带动了整个产业走牛:2010~2012年硬件设备、2013年游戏内容、2014~2015年互联网,A股诞生了一批科技类牛股。

3.未来值得重视的产业趋势

从人口周期、技术水平、产业政策三个角度分析,产业演变的两个趋势值得重视。

第一,消费升级:品牌化、服务化。从人口周期看,中国人口平均年龄步入中年,人均GDP刚超过1万美元。从国际经验看,这是消费加速升级的阶段。从技术水平看,随着过去几十年生产工艺的改进,中国消费品的质量不断提升,品牌价值逐渐体现。从产业政策看,“双循环”新发展格局以国内循环为主体,促进国内大循环的首要任务是扩大内需,扩大内需又以扩大消费需求为重点。

展望未来,中国从消费水平和结构看,类似20世纪70~90年代的美国和日本,各种品牌声名鹊起,比如美国的可口可乐、麦当劳、强生、百事可乐、星巴克、吉列公司,日本的松下、索尼、丰田、本田等,美国当时还出现了“漂亮50”行情。近几年我们已经发现了各个领域中的品牌公司,比如贵州茅台、格力电器、金龙鱼、海天味业、索菲亚、李宁等。除了品牌消费外,还有服务消费,尤其是人口老龄化加速催生了医疗健康等相关需求。

第二,制造升级:信息化、智能化。从人口周期看,“90后”和“00后”逐渐成为新的消费群体,他们更偏好科技赋能的新产品,而1960年的婴儿潮一代步入老年,巨大的医疗服务需求要靠信息化支持。从技术水平看,这一轮的科技革命以5G技术、新能源技术为主,中国在这两个领域并不逊于发达国家。从产业政策看,“十四五”规划提出构建现代产业体系,抓手就是制造业的升级,工信部也发布了《“十四五”智能制造发展规划》(征求意见稿)。

我国现在GDP规模是美国的60%,传统制造业规模是美国的150%,早就超过了美国,但信息科技产业规模只相当于美国的30~40%,未来增长的空间很大。随着5G及未来6G的应用,信息化、智能化是大势所趋。如果说2012~2015年的移动互联浪潮改变了消费端,那么真正逐渐开启的万物互联的物联网将改变生产端,比如未来的智能汽车将类似装着轮子的智能手机。

四、恪守纪律,知行合一

如果说在辨识大势和选择产业时,要做到知轻重,抓主要变量,聚焦大概率事件,那么这部分讨论的就是懂取舍,即守护好能力圈。在讨论投资的基本原则时,沃伦·巴菲特说:“第一不要亏损,第二永远记住第一条!”在投资世界里,防范风险是需要首先考虑的问题。

1.股市波动大,防范风险为先

经济学家保罗·萨缪尔森在1966年就曾经说过:“近几十年来发生了5次经济衰退,而股票市场信号却表明发生了9次。”市场波动大源于人的有限理性。丹尼尔·卡尼曼是第一位获得诺贝尔经济学奖的心理学家,他提出经济学的理性人假设不可靠,并开创了行为经济学。

本书第5章会详细介绍股市类似于钟摆的波动特征。A股波动的次数可能会更多。A股还很年轻,如果美股类似于35~40岁的中青年,A股可能类似于13~18岁的青少年,情绪波动更大,市场的波动比基本面的波动大得多。

正是因为股市的高波动难以避免,做好风险控制才尤为重要。凯恩斯说:“市场保持非理性的时间,比你保持不破产的时间更长。”1720年南海泡沫时,伟大的物理学家牛顿也投入其中,泡沫破灭时最终亏损2万英镑,而他当时年薪只有2000英镑,牛顿感慨:“我可以预测天体运动的轨迹,却无法预测人性的贪婪。”

2.股市常见的认知陷阱

大卫·休谟在《人性论》中写到:“人类不受理性的宰制。人类永远无法克服自身或者他人狭隘的灵魂,人人短视近利,只顾眼前。这就是人性,不要妄想去更改。”正是因为人的有限理性及人性难以改变,在股票市场中,才会存在一些错误的心理倾向。

第一,承诺与一致陷阱:对已经作出的决策更有信心,即“屁股决定脑袋”。心理学家分析过赛马场上人们的奇妙心理:只要一下注,他们对自己所挑之马获胜的信心立刻大增。

第二,小数定律陷阱:从少量信息中得出结论。比如“逢八危机”这是经常出现的词语,就字面意思而言,这是一个统计概率,但这是个大概率吗?只要回顾一下历史就发现,样本量越大,这个结论越不靠谱,实际上这跟守株待兔是一样的小概率事件。

第三,沉没成本陷阱:不愿意处理浮亏操作,“已经被套就拿着吧”。实际上,如果买错了公司,亏损有可能永不停息,公司甚至会退市。A股进入注册制时代,退市将更加常态化。

再看两个收益率陷阱,背后是涨跌的不对称性。第一,股价下跌10%需要上涨11%才能回本,下跌20%需要上涨25%才能回本,下跌30%需要上涨43%才能回本,下跌50%需要上涨100%才能回本。第二,看两个组合:投资组合A每年获得收益率10%:投资组合B第一年收益率为40%,第二年收益率为-20%,第三年收益率40%,第四年收益率为-20%,以此类推。看起来两个投资组合每两年算术收益率相同,但累积收益率会随着时间分化巨大,10年后组合A累计收益率为159%,组合B仅仅为76%。

3.通过纪律控制风险

股市投资永远隐含中风险,想控制好风险,除了专业的分析研究,还需要用纪律来约束投资行为,可以说投资纪律是投资者的盔甲。股市有句谚语:“会买的是徒弟,会卖的是师傅,会空仓的才是大师。”在股票市场,管理欲望、保持耐心非常重要。

前文打过比方,股价与基本面类似于狗与主人,如果遛狗的绳子足够长,又碰上雾霾天气,狗和主人之前的偏离会很大,甚至方向是否对都是个问题。当这种情况出现时,需要理性地分析,并用投资纪律规范投资行为。当分析框架显示风险收益比高、赢面明显大时,自然未战而先胜了。否则,只能守护好能力圈,耐心等待机会的出现。会空仓的才是大师,意思就是严格约束自己,珍惜交易的次数。

巴菲特的“20个打孔位”规则,就是通过投资纪律来控制风险。虽然巴菲特曾多次被质疑,但他仍然“跳着踢踏舞去上班”。他的成功和快乐源于坚持自己的信仰,懂得取舍。投资是一个修炼自我的过程。根据自己的投资哲学和理念,构建投资策略和风险管理体系,挣该挣的钱,框架不起作用时就休息,进退有序,从容面对市场,从“心由境造”到“境由心造”。

作为总论性的第1章的结语,我还是想提一句话:兵无常势、水无常形。本书的内容都是我过去的学习思考,用来指导未来可能会有偏差甚至出错,请读者抱一种批判态度看待,明者因时而变,知者随事而制。

——————

荀玉根:曙光初现

荀玉根:疫后上海|政策发力,积极复工

荀玉根:科技基建很迫切

荀玉根:三大利空因素渐去 A股市场低点或已出现

荀玉根:美债利率对A股趋势及风格的影响

荀玉根丨能源安全:守护现代经济的血脉

荀玉根:如何捕捉调整信号?

荀玉根:加息之后的缩表会带来怎样的影响?

荀玉根:哪些产业或受俄乌事件影响?