股票市场上有两种投资方式:趋势交易和价值投资。

趋势技术交易是指按照图形炒股,入门易,进展快,但很容易走火入魔,很多人用某个方法赚了一两次,就自以为天才,谁知“风向”一变,立刻“四裤全输”;有时候趋势交易也被说成“投机”、“短线炒作”或“主题炒作”等。

价值投资,一般是指按照企业财务报表和基本面分析为买卖依据,价值投资需要研究企业的商业模式,而且大部分都是中长线投资,需要远离市场的寂寞。

这两派在中国的证券市场上并不是完全的“势不两立”,很多投资者可以很长时间可以常识两种投资方法,最终选择适合自己的那一种。

一、逻辑驱动交易与情绪驱动交易

其实,无论是趋势交易还是价值投资,都属于标准的逻辑驱动交易。

首先来看“趋势交易”,《股票大作手回忆录》的主人公,杰西▪利弗莫尔的经典一战。

利弗莫尔第三次宣布破产后,找到一家经纪行借入500股的信用买入额度,他看中了当时领涨的一只叫伯利恒钢铁的股票,该股票当时的股价是50美元,正处于缓慢上升期。

因为是信用买入,利弗莫尔不能有太多浮亏,他只有一次翻本的机会。

在这种情况下,对于大部分普通投资者来说,既然股价正在缓慢上涨,那就先买一点,能赚一些是一些,之后再找机会买。

而利弗莫尔的做法是“等”。

股价从50涨到60,从60涨到70,从70涨到80,又涨到90,他一直没动手。

他在等待一个机会,因为只有一次机会,所以他必须等待“最好的机会”,一个出手后获利最大的机会。

在他看来,最好的机会是一支股票经过一段时间的上涨后,到了100、200、300的整数关口,因为关注者的增加,而出现的“趋势加速”行情。

这就是趋势交易的经典逻辑之一。

在等候了16周后,伯利恒钢铁终于到了98元,利弗莫尔全仓出击,虽然只能买500股,但因为当天的收盘价就到了114元,所以,他利用浮盈争取到了一个宝贵的加倍加仓机会,第二天,股价大涨至145元,几个月后,最高涨到了591元。

一定有很多人不理解利弗莫尔为什么要放弃从50元到100元的利润空间?

其实他是在等待“趋势加速”这个逻辑的成立,这才是股票上涨过程中“确定性”最强、涨幅最大、最值得重仓的一段,因为绝大部分趋势不好的股票顶多从50元涨到70元。

再来看“价值投资”。

价值投资的逻辑,就是反复研究一家公司基本面情况之后,认为今后几年,该公司业绩将每年增长25%,并且确定性很高,而且公司当前的估值又处于合理或低估的状态,这就表示,每持有该公司股票一年,在同样的估值下,股价将会上涨25%。

不论市场是成长风格还是价值风格,不论市场炒什么概念什么题材,我只要我的25%,这就是价值投资的“交易逻辑”。

趋势交易与价值投资,看似交易逻辑背道而驰,但有一点两者是相通的,那就是这两种是都由“逻辑驱动”的交易,这是最关键的。

二、频繁交易与坚持捂股

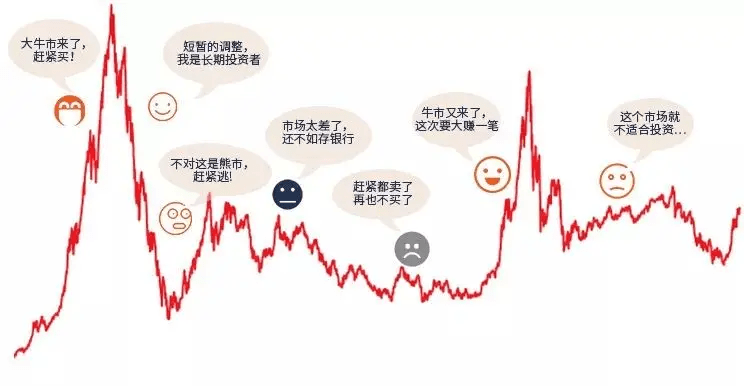

但在股票市场上,很多投资者往往忽略“逻辑驱动”这前提条件,在投资时受到情绪的控制进行买卖股票。

在股票市场中,有一种非常常见的现象叫“量价齐升”,在一波大涨的过程中,大盘在某些阶段都会出现成交量突然剧烈放大,通常的解释是有新增资金入场。因此很多技术分析理论,都把“量价齐增”看成是一种健康的上涨,但其实不一定。

新增资金只能买入,那是谁在卖呢?只能是场内的老资金,而且新橧资金再多,相对于庞大的场内现有资金,也只是少部分,成交量的暴增主要还是来自原有资金。

真正的原因是新增资金入场,高位接走了老资金的筹码,导致股价大幅上涨。老资金在卖出后,发现股价未跌,被迫在更高的位置重新买入。

剧烈变化的市场让投资者心理失衡,无所适从,再加上大涨初期,由于一般投资者喜欢慢慢加仓,仓位不足而导致跑不赢大盘。为了缓解内心的焦虑情绪,很多投资者希望用“频繁交易”来控制局面,这就是“情绪驱动交易”,很短的时间内,有的买,有的卖,有的卖了又买,有的买了又卖。

这些被情绪牵着鼻子走的交易,最大的特点是稍有利润就拿不住,这在牛市基本上是必输的。

在股票市场上,正是因为绝大部分散户都是“情绪驱动的交易者”,缺乏交易计划,才为那些“逻辑驱动的交易者”提供了超额回报。

简称“割韭菜”。

“情绪驱动”下不止是“频繁交易”,很多投资者在“频繁交易”之后,一复盘,发现卖出的股票个个都上了天,自己的一番杀进杀出还不如一直持股不动,然后就开始总结经验,得出“牛市要捂股,打死都不卖”的结论。

散户开始捂股的心态,会使操作频率的下降,反应在大盘上,就是指数在上窜下跳一阵子之后,成交量通常会慢慢萎缩下来,走出底部慢慢抬高的“慢牛走势”。

相对暴涨,这种走势往往又会让人很放心地“捂股”。

这是大家心态都变好了吗?不是,这只是对风险麻木了,认为高估值是理所当然的。其实,缩量慢牛和放量暴涨并无本质区别,都是估值在提升,风险在聚集。长期牛市养成的“捂股”的习惯,让投资者无视估值过高的系统性风险,对真正的危险来临视而不见。

最迟大盘从最高点跳水,大家会以为是洗盘;

接着继续跌,套牢20%后开始反弹,大家会认为是另一轮牛市开始了;

此后仍然跌,资金腰斩,大家终于意识到熊市已至,但还不忘自我安慰:所以春天还远吗?

其实,真正折磨意志、消耗精力的阴跌才刚刚开始……

三、不要让情绪驱动交易

在投资时,由“情绪驱动”的“频繁交易”或“坚持捂股”都是不可取的。真正成功的投资者都是“反情绪”的。

投资最困难的是事情,不是寻找好的交易机会,而是保证这些交易都能严格地遵守“逻辑驱动”的原则,不论是买入还是卖出,都是收到逻辑驱动的,而不是由情绪驱动。

当大盘放量上涨的时候,我们不能盲目跟风或者失去判断而进行频繁交易,而是要冷静思考自己的持股策略。

当大盘缩量上涨时,也要注意自己手中不断上涨的股票是否安全,一定不可失去警惕心。

情绪是一种很难控制的事情,而投资,很多时候就是在和我们自己的情绪作斗争。