周志文夫妇通过舒泰神押注的新冠药研发终于走到收获期。这张看似“迟到”的FDA批文,却因其中的C5a靶点,让外界对舒泰神有了新预期。

4月6日,舒泰神开盘不久便封板涨停,截至晚间收盘报12.23元/股,涨超20%,登上龙虎榜.此外以岭药业、华润三九、诺泰生物等纷纷走高.

消息面上,前一日公司全资子公司舒泰神香港参股公司InflaRx研发药物Gohibic(Vilobelimab)注射液用于治疗COVID-19获得FDA紧急使用授权(EUA)。

当下,国内外针对新冠肺炎的治疗药物及疫苗已在市场普及,此次InflaRx公司的Gohibic实属姗姗来迟,而获批后却能在二级市场掀起一阵热潮,实则也是因资本市场看好InflaRx公司独有的C5a靶点.

据悉,InflaRx公司独有的反C5a技术抑制剂,涉及多种自身免疫和其他炎症疾病的进展,

也就是说除在新冠病毒治疗领域,InflaRx在多个疾病领域的治疗前景也十分可期。

Gohibic获批,InflaRx股价暴涨翻倍

4月6日早间开盘不久,舒泰神便封板涨停,兄弟公司昭衍新药股价也一度冲高.

消息面上,前一日舒泰神全资子公司舒泰神香港的参股公司InflaRx研发药物Gohibic(Vilobelimab)注射液用于治疗COVID-19获得FDA紧急使用授权(EUA),而消息一经公布InflaRx美股当日收盘一度涨超60%.

虽当前全球新冠肺炎整体较为稳定,且治疗药物和疫苗也已较为普及,但资本市场仍一度看好实则是因为InflaRx公司特有的C5a抑制剂.

据悉,Gohibic是一种针对C5a靶点的单抗药物,C5a是补体系统的一种重要蛋白,它是天然免疫系统(innate immune system)的基本武器,当细菌入侵人体时,补体系统产生攻膜复合物(membrane attack complex, MAC),能够在细菌表面打洞,溶解、杀死病原体。

而作为急性感染、组织损伤炎症早期出现的最强因子,C5a分子被公认为是广谱炎性放大器,是补体过度激活导致剧烈炎症反应的主要效应分子,是感染、损伤急救药的理想靶点。

InflaRx公司独有的反C5a技术抑制剂,涉及多种自身免疫和其他炎症疾病的进展,也就是说除在新冠病毒治疗领域,InflaRx在多个疾病领域的治疗前景也十分可期。

当前,InflaRx公司在C5a 靶点目前是全球研发最领先的公司,且此次获批也标志着C5a靶点安全性的最高认可,此后公司也将创造出更多治疗领域的创新药。

而作为舒泰神的参股公司,InflaRx已授权舒泰神在中国境内使用、开发、销售其单克隆抗体药物的独占许可权,也就意味着,此后该类药物将涉及到公司在中国权益转让.

三启定增,豪赌研发

于周氏夫妇来说,投资InflaRx是舒泰神最具前瞻性的布局之一。

早在2015年 9月,舒泰神为购买德国InflaRx授予德丰瑞抗体药品的特许经营权,出资5000 万元对注册资本20万元的北京德丰瑞生物技术有限公司进行单方资本克隆增资取得60%控股权。

两年后舒泰神出资7000 万元收购德丰瑞40%剩余股权,原股东刘睿、郭欣和张志华分别持有德丰瑞18%、18%和 4%,共计 40%股权,完成注册后,舒泰神持有德丰瑞 100%股权,德丰瑞将成为舒泰神的全资子公司,收购20万元注册公司的代价总计1.2亿元人民币。

2016年7月,InflaRx宣布完成3100万欧元的C轮融资,而此次融资的领投人正是舒泰神香港投资有限公司,舒泰神用1810万欧元认购德国InflaRx发行的C 轮优先股,经历D轮和上市两轮稀释,此后在InflaRx上市前持股15.99%。

而舒泰神香港投资有限公司的实控人也正是舒泰神的创始人及实控人——冯宇霞、周志文夫妇。除去舒泰神,夫妻双方名下实则还手握另一家“A+H”股公司——昭衍新药。

作为昭衍新药实控人,周志文及冯宇霞夫妇在过去大半年的时间里一直在减持上市公司股份。

数据显示,2022年一季度末,夫妇二人合计持有昭衍新药36.19%的股份,2022年中报和三季报显示,二人持有的股份逐季度减少。

而今年三月底公告显示,二人目前合计持有的上市公司股份或已降至33.37%。值得注意的还有,截至2022年三季度末,包含实控人夫妇二人在内,昭衍新药的前十大股东中有七位股东的持股比例同比减少。

然而二人对舒泰神却毫不吝啬.今年三月初,舒泰神的5.8亿定增获受理,值得注意的是,在此次定增募资前舒泰神已有两轮募资但均折戟.

2020年4月,舒泰神公告向特定对象发行A股股票募集资金10.8亿元,其中7.57亿元计划投入舒泰神医药产业园(I 期)建设项目,3.24亿元计划投入创新药物研发项目,后者总投资额为5.11亿元。

创新药物研发项目就涉及新冠药单抗药BDB-001注射液,舒泰神计划将2000万元募资投入到BDB-001注射液的国内外新冠重症临床推进中。而此后该方案一直搁置,最终于2022年2月失效。

2022年9月,舒泰神再次启动增发计划,但仅仅三个月后就突发公告宣布终止,此后半个月,舒泰神募资重启,规模骤然膨胀,数额几乎翻倍。

三次定增计划中,新冠药研发管线从未缺席募投项目,相关投入在最新增发计划中飙涨至近2亿元,然而舒泰神的未来想象也不仅停留在新冠药的故事里.

“啃老”无望,新药在即

从此前舒泰神发布的2022年年报来看,上年度公司营收同比下滑至6.04%至5.49亿元,净亏损1.97亿元.

而这并非是公司首次亏损,作为2011年上市的创新药企,舒泰神自2017年开始营收便开始出现负增长,2018年至2020年,营收增速均在负数区,自2020年公司出现亏损。

早年间,公司主要营收来自苏肽生(注射用鼠神经生长因子)和特色品种舒泰清(复方聚乙二醇电解质散(IV))及其系列产品。然而自2017年起,注射用鼠神经生长因子(mNGF)市场规模逐步缩微。

2009年舒泰神的王牌产品被纳入医保目录的鼠神经生长因子,此后在2017年版医保报销范围被调整,限定为外伤性视神经损伤或正己烷中毒。这也直接导致公司2018年苏肽生实现营收5.45亿元,较2017年下滑43%.

而苏肽生又被调整出2019版国家医保目录。这直接导致苏肽生2019年营收仅实现3.43亿元,同比下滑37%。

2022年报告期内,舒泰清实现销售收入 3.65 亿元,占营业收入的 66.43%,较去年同期下降8.47%;而苏肽生实现销售收入进一步收缩至 1.74 亿元,占营业收入的 31.70%,较去年同期下降 3.73%;阿司匹林肠溶片贡献销售收入 414 万元。

除老药营收下滑影响业绩外,作为创新药企的通病,前期新药研发需投入大量资金也直接影响了公司的利润.

财报数据显示,2021年全年,公司研发投入金额为3.47亿元,同比增长38.87%;研发投入占营业收入比例为59.47%;2022年公司研发投入3.84亿元,占营业收入的70.03%,同比增长11.06%。

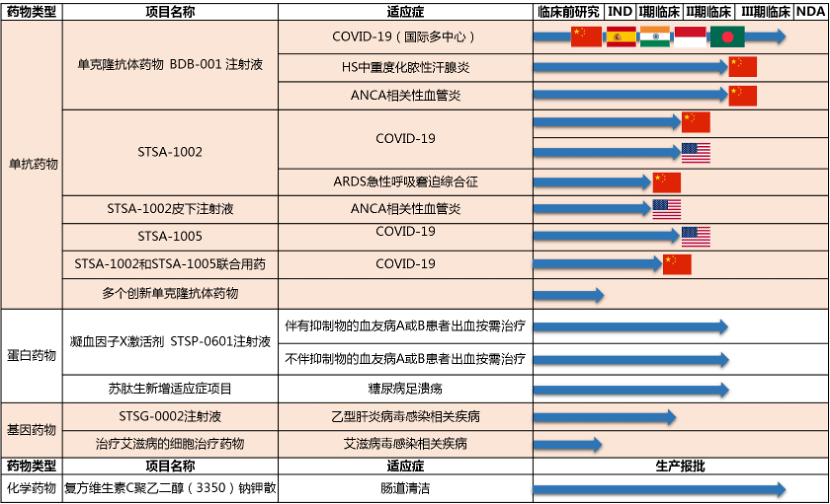

当前从公司的研发管线来看,公司主要研发平台主要包括蛋白类药物、基因治疗/细胞治疗药物、化学药物三大药物类别,治疗领域覆盖了神经系统相关疾病、感染性疾病、胃肠道疾病、泌尿系统疾病以及自身免疫系统疾病等多种研发管线。

除了新冠药,公司同样手握几张王牌,BDB-001项目多个适应症临床试验稳步推进进,STSA-1005项目已取得 I 期临床(美国)研究总结报告,STSA-1002 和 STSA-1005 联合用药项目取得药物临床试验批准通知书,完成首例受试者给药。

(截图来自舒泰神官网)

如此看来曾被寄予厚望的新冠重症治疗药物实属姗姗来迟,但随着研发产品的获批上市,公司有望迎来估值的重塑。