导读:洋河股份的信托理财还会不会接着踩雷?恐怕成了投资者担心的问题之一。

文/新消费财研社

作者/老樵

自从2021年暴雷以来,恒大的自救从未停止,但即便如此,许家印的自救之路仍然走得十分艰辛。

企查查显示,7月8日,恒大地产再次成被执行人,三起案件累计被执行34.3亿元。截至目前,恒大累计被执行总金额超183.33亿元!

在尚未发生债务危机之前,凭借发行高利率的信托产品,恒大笼络住了一批各行各业的头部企业,这些企业也成为支撑恒大“无限”扩张的重要资金来源。

然而,随着恒大的“陨落”,曾经争相“上船”的企业们,也像无数被恒大坑了的债权人一样,体会到了什么叫“投资有风险”。

樵哥注意到,有一家酷爱买理财的酒企——洋河股份,就没能逃过恒大等房企的劫。

事实上,这家酒企被称为“白酒圈的投资大佬”,曾经斥百亿巨资理财,当信托产品纷纷暴雷之后才有所收敛。

而自张联东上任董事长一年多来,不仅没能使洋河股份摆脱“踩雷恒大”的投资旋涡,反而让洋河在信托理财这条路上越陷越深。

白酒老三被炮轰“不务正业”

洋河想靠理财“赌一把”?

近几年来,洋河股份备受白酒行业关注。原因无他,只因白酒行业老三位置门槛相对比较低,山西汾酒和泸州老窖等众多白酒企业,都有争一争的希望。

从数据来看,洋河股份增长显得有些乏力,因此,也有市场声音质疑洋河行业第三的地位正在受到威胁。

自2018年以来,洋河股份的营收增速开始放缓,2019年、2020年连续两年营收负增长,同比分别下降4.28%和8.76%。同时,其2019年的净利润大幅下跌,同比下降8.99%,此后两年增速缓慢,年均增长不足1%,至今仍未达到2018年水平。

受限于利润增速,尽管在营收规模上洋河股份仍能排在茅台、五粮液之后,但在利润规模上其实已经从老三沦为老四。

截止2021年底,白酒行业营收前五位分别为茅台、五粮液、洋河股份、泸州老窖、山西汾酒,营收分别为1094.64亿元、662.09亿元、253.50亿元、206.42亿元、199.71亿元。而同期的利润前五位则分别为茅台、五粮液、泸州老窖、洋河股份、山西汾酒,利润分别为524.60亿元、233.77亿元、79.56亿元、75.08亿元、53.14亿元。

可见,尽管洋河股份的营收规模虽然仍排在第三,但与泸州老窖的差距并不大,且利润方面已经被反超。近些年来,洋河股份也在尝试拓宽利润增收的渠道,比如增加理财规模,以钱生钱。

实际上,自2009年上市以来,洋河股份就经常用闲置资金理财。

早期,公司在理财产品的选择上相对谨慎,主要是购买银行的产品,虽然收益不高,但基本没什么风险。

2011年,洋河股份就曾拿出30亿元资金用于购买银行理财产品。之后一年,洋河股份的理财投资规模进一步扩大,仅2012年上半年,其购买银行理财产品的金额就达到39亿元。此时,洋河股份的理财投资还以银行为主。

随着营收利润的不断增长,洋河股份也不仅仅将目光局限在银行,开始布局收益更高的信托产品投资。

2017年,洋河股份委托理财金额达到155亿元,其中72亿元用于购买银行理财产品,68亿元投入信托理财产品,其余金额投资其他理财产品。此时,信托产品的投资力度已经和银行理财相当。

许是尝到投资信托产品的甜头,此后的洋河股份投资风格愈发大胆,在产品选择上更加激进,高收益、高风险的信托产品成为公司理财的热门选择。

2018年,对外宣称“满足公司战略布局需要”的洋河股份全资子公司江苏洋河投资管理有限公司(以下简称“洋河投资”)成立,洋河股份在信托投资的道路上越走越远。这一年,公司委托理财金额达到199.5亿元,其中购买银行理财产品的金额为100.4亿元,投资信托产品的金额提高至85.7亿元。

理财产品的投资曾为洋河股份带来较高的收益。年报显示,2018年洋河股份理财产品投资获利9.18亿元,占总利润的8.47%。

2019年,洋河股份更加激进,信托投资占比进一步扩大。这一年,公司的信托产品投资高达104亿元,占比56%,首次超过银行理财产品投入的79亿元。同期,理财产品投资获益8.5亿元,总利润占比为8.71%。

截图自洋河股份财报

这两年的理财收益让洋河股份尝到甜头。至2020年,洋河股份理财投资为160亿元,其中信托投资的占比进一步提高至76%,总投入121亿元(其中不少是高收益的地产类信托产品),仅有39亿元投向银行理财产品。而这一年,洋河股份通过投资获得的收益(包括公允价值的变动)高达24亿元,占到总利润的25.04%。

在2019年和2020年公司营业收入连续下降的情况之下,公司净利润还能保持基本稳定,理财和非主业的对外投资收益贡献了很大力量。

但是,哪有什么永不失手的投资?此前的高收益,也让洋河股份的胆子越来越大。

随着地产行业走入下行区间,下重注投入地产行业的洋河股份栽了个大跟头,即便是理财老手也没躲过地产行业巨变带来的连锁反应。

对于洋河股份对于理财的狂热,有业内声音质疑称其“不务正业”。但也有行业专家表示,大手笔买理财,也从侧面说明了洋河股份现金流充沛。

一边强调聚焦主业

一边精准“踩雷”多家暴雷房企信托

但是,不得不说洋河股份最近两年理财运气不太好,除“恒大系”之外,还精准踩中了宝能、阳光城和中国奥园等房企的“雷点”,这三家房企合计风险额度高达8.4亿元。

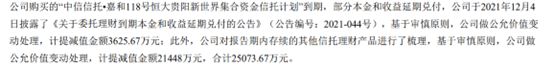

2021年12月2日,洋河投资收到中信信托发来的《中信信托·嘉和118号恒大贵阳新世界集合资金信托计划临时信息披露》文件,显示“该信托尚未足额收到债务人贵阳新世界房地产有限公司应付回购本金及溢价。”

资料显示,洋河投资曾于2020年5月29日出资1.9亿元向中信信托认购了“中信信托·嘉和118号恒大贵阳新世界集合资金信托计划”,约定每年6月21日、12月21日分配信托收益,可以提前返还本金,产品到期日为2021年11月29日,兑付日为到期日10个工作日内。

洋河投资分别于2020年12月21日收到该信托产品投资收益814.97万元,于2021年3月15日收到该信托产品本金9500万元和投资收益166.12万元,于2021年6月21日收到该信托产品投资收益360万元,于2021年11月29日收到信托产品本金2248.65万元。

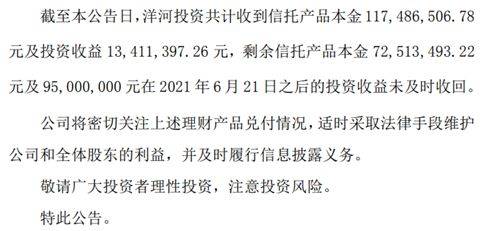

截止文件报告日,洋河投资共计收到信托产品本金1.17亿元及投资收益1341.14万元,剩余信托产品本金7251.35万元,以及9500万元在2021年6月21日之后的投资收益未能收回。

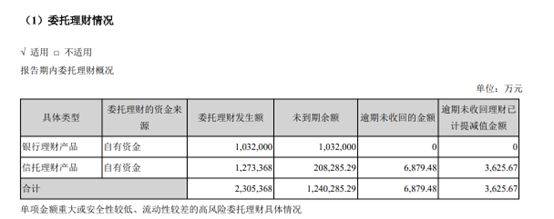

公司2021年财报显示,洋河股份信托理财产品规模为127.34亿元,逾期未收回金额达6879.48万元,计提减值金额3625.67万元。

此外,据年报显示,截止2021年末,洋河股份还有包括恒大、宝能、融创、碧桂园等10余只知名地产公司的信托计划。

值得一提的是,在恒大暴雷前夕,洋河股份仍购买了恒大的一只近2亿金额的信托产品,即“五矿信托•恒信共筑431号-丰利223号集合资金信托计划”,年报显示,该信托的购买日期为2021年5月14日。

随着房地产企业的不断暴雷,地产类信托产品的资金回收也成为一大难题,尤其对于洋河股份这类大额购买地产行业的信托产品的企业而言,地产信托的投资成为财务簿上的坏账已经在所难免。

洋河股份在2021年的年报中明确提到,公司对报告期内存续的信托理财产品进行了梳理,基于审慎原则,公司做公允价值变动处理,计提减值金额合计高达2.5亿元。

在这2.5亿元的计提减值中,仅民生信托的“中国民生信托·至信1047号宝能投资融资项目集合资金信托计划”这一个项目,计提减值金额就高达1亿元。

年报显示,洋河股份于2020年8月21日投资2亿元认购的该项目,将于今年8月21日到期,参考年化收益高达8.9%。然而,自2021年8月起,宝能系的资金链紧张程度就不断升级。截至当年10月底,宝能系已出现9项信托计划违约,累计涉事金额达200亿元。

企查查App显示,宝能旗下多家企业出现被执行以及限制高消费等状况,涉及金额庞大。

其中,截止今年6月,仅宝能地产股份有限公司就被执行12次,被执行总金额153.60亿元。而且,今年以来,宝能系旗下企业所持股份更是屡遭司法拍卖,公司流动性危机的解决遥遥无期。

投资高收益的信托产品必然会为企业带来较高的风险。虽然洋河股份在前两年依靠高额的信托投资收益维持了企业净利润的基本稳定,但由此带来的高额收益并不可能一直成为常态。

尤其在地产行业进一步下行的当下,随着2022年洋河股份投资的大部分高风险的地产信托产品陆续到期,势必会为公司带来更大的损失。

即便地产企业暴雷不断,地产信托投资回收艰难,但洋河股份并未停下理财投资的步伐,反而还在不断扩大投资的规模。年报显示,2021年,洋河股份的委托理财金额高达230.5亿元,其中,信托理财产品投资达127.3亿元,银行理财产品投资达103.2亿元。

由于投资的失利,最近两年,市场上也充斥着投资者对于洋河股份此种做法的质疑,其中有一些提问直击灵魂。

有投资者表示,作为公司小股东,看到公司频频入股高风险的信托等领域,非常着急!公司购买的信托担保的资产,是否确认没有担保给别人?对于潜在风险,有哪些预防措施?

还有投资者提问,洋河股份一再强调要“聚焦主业”,为什么却购买大量信托产品?为什么要接手已经出问题的民生信托股权?公司在恒大已经出现兑付风险的情况下,执意投资恒大信托产品的逻辑是什么?是否有具说服力的理由?

此外,更有投资者质疑,洋河股份各种乱投资是否存在重大失误?公司对外捐款都要上董事会,这些重大投资为什么不经过董事会?是否存在故意绕过董事会行为?

在今年04月29日,洋河股份又发布了一则“关于授权公司管理层使用自有资金择机购买理财产品的公告”,表示投身理财投资的决心。

然而,其此前不断“踩雷”的行为却让投资者对此失去信心,洋河股份的信托理财还会不会接着踩雷,恐怕成了投资者最担心的问题。(新消费财研社原创文章,未经允许请勿转载,转载也请注明来源。)