据南财理财通数据,截至2022年6月10日,全市场共发行净值型理财产品93613只。其中,一级(低风险)产品占比1.49%,二级(中低风险)产品占比82.15%,三级(中风险)产品占比14.79%,四级(中高风险)产品占比1.24%,五级(高风险)产品占比0.33%。

投资性质方面,固定收益类产品占绝对主流,占比92.53%;混合类产品占比6.71%;权益类产品占比0.75%;商品及金融衍生品类占比0.01%。

本文榜单排名来自理财通Ai全自动化实时排名,如您对数据有疑问,请在文末扫码添加助理微信,进一步核实。

在本期理财公司“固收+权益”公募型产品近6月业绩TOP10榜单中,华夏理财、光大理财和杭银理财分别上榜3只产品,招银理财上榜1只产品。

从业绩表现看,华夏理财的“龙盈ESG固收1号一年定开”排名首位,近6月净值增长率达4.21%。此外,光大理财“阳光金”系列表现强势,有三款上榜产品,“阳光金24M增利2号”、“阳光金13M丰利增强1期”和“阳光金15M丰利增强1期”分别排名第二位、第四位和第六位,近6月净值增长率分别为3.424%、3.048%和2.985%。

从年化波动率看,光大理财三款上榜产品近6月年化波动率均在1%以上。其中,“阳光金24M增利2号”近6月年化波动率最高,达1.844%;此外,招银理财的“招睿颐养丰润三年定开2号”和杭银理财的“幸福99丰裕固收21009期”近6月年化波动率也在1%以上,分别为1.524%和1.261%。而杭银的“幸福99年添益2004期”的波动率最小,为0.6%。

从最大回撤率看,光大理财的“阳光金24M增利2号”最大回撤率最大,为0.869%。另两款“阳光金”产品紧随其后。而华夏理财的“龙盈ESG固定收益类1号一年定开”近6月最大回撤率均为0%。招银理财的“招睿颐养丰润三年定开2号”近6月最大回撤率也仅有0.121%,但其投资周期较长,为3年。

“招睿颐养丰润三年定开2号”近6月净值涨幅达3.11%

招银理财的“招睿颐养丰润三年定开2号”成立于2021年1月8日,是一款定期开放式净值型产品,投资周期为三年,风险等级为中低风险(PR2级),该产品A、C 份额认购起点均为 10000 元。

费用方面,该产品收取0.5%/年的固定管理费和0.05%/年的托管费。同时,A 份额不收取销售服务费,但须支付 0.90%的认购/ 申购费;C份额的销售服务费率为 0.3%/年,无需支付认购费,该产品 A、C 份额均不收取赎回费。A、C 份额的业绩比较基准均为年化 5.3%。

该产品计划以固收类资产为主,投资固定收益类资产的比例不低于 80%。其中,高流动性资产不低于 5%,非标准化债权资产投资占比区间为0%-49%,并将0%-20%资产投资于权益类资产和衍生金融工具,其中衍生金融工具(以保证金计)不高于5% 。

根据2022年一季度报告,产品近一年年化收益率为5.87%,成立以来净值增长率为5.69%,略跑赢业绩比较基准。截至2022年3月31日,产品最新资产规模为12.39亿元,份额累计净值为1.0703。近6月净值增长率为3.11%。

从投资策略看,在产品运作期间,管理人以票息策略为主,品种上不做太多下沉,主要投资中高等级信用债,同时维持中性久期及杠杆水平,通过加强交易轮动、利率及信用债波段增厚组合收益。在严格控制风险的前提下构建及调整投资组合,力争为投资者获取超额收益。

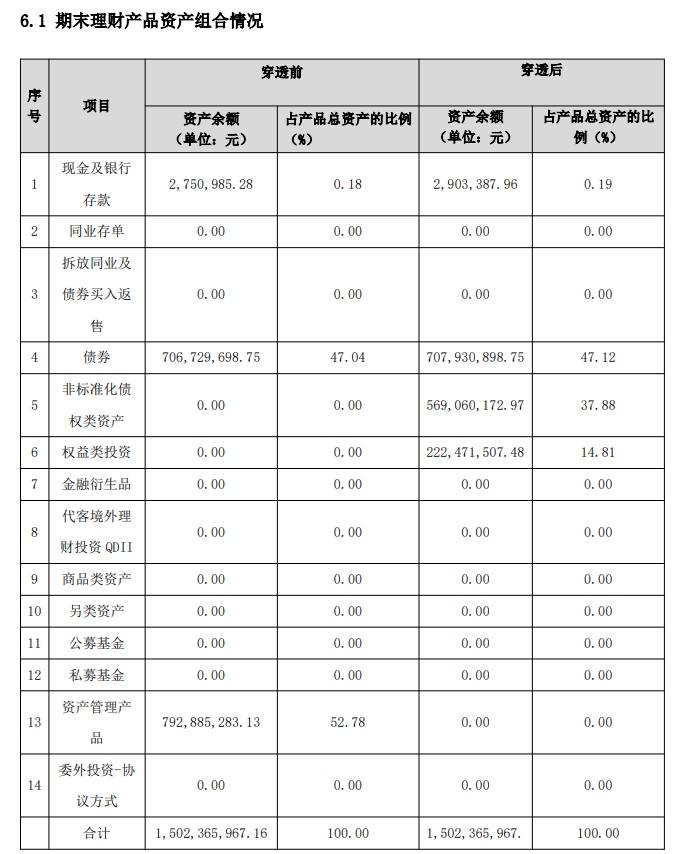

从一季度末穿透后的资产配置情况看,该产品固定收益资产占总资产比例的为85.19%,其中包含47.12%的债券类资产、37.88%的非标类债券资产以及 0.19%的现金类资产。另外,权益类投资占比14.81%。相比于2021年末,产品的资产组合变化不大。

具体来看,产品前十大持仓中包括四项“普通债权”类信托产品,三项可续期公司债券”20新际Y1″、“20铁二Y1 ”、“22鄂科Y2”,两项资产管理类产品以及一项非标资产”类永续债122005157” 。

课题组了解到,类永续债与永续债最大的差别在于,类永续债是一种非标准化的债务融资工具,且类永续债没有约定具体的还款期限,通过具体合同条款的设计,依据香港的会计准则可以计入权益性科目,在融资的同时可降低企业资产负债率。截至2022年一季度末,该非标类资产剩余期限为547天。

值得注意的是,“招睿颐养丰润三年定开2号”持有的一项非标资产“类永续债 122005157”融资客户是招商局集团,招商局集团是招商银行的实控人。

展望后市,该产品投资经理表示,二季度国内经济仍面临较大的下行压力,国内疫情反弹,海外滞胀风险上升,美联储流动性收紧可能加速,国内稳增长政策仍可能继续加码,货币政策将继续以稳为主、维持在中性偏宽松的状态,助力总量稳定,央行未来仍有一定的政策空间。 后续在稳增长政策发力和货币政策宽松的环境下,社融和M2增速有望继续回升。

债市方面,二季度债市仍可能维持震荡走势,短期内控制产品杠杆及久期,在赔率较高的位置, 阶段性的适度拉长久期来进行波段操作;信用策略上,品种上不做过多下沉,增加轮动力度,以把握阶段性波段及骑乘策略机会,增厚组合收益。

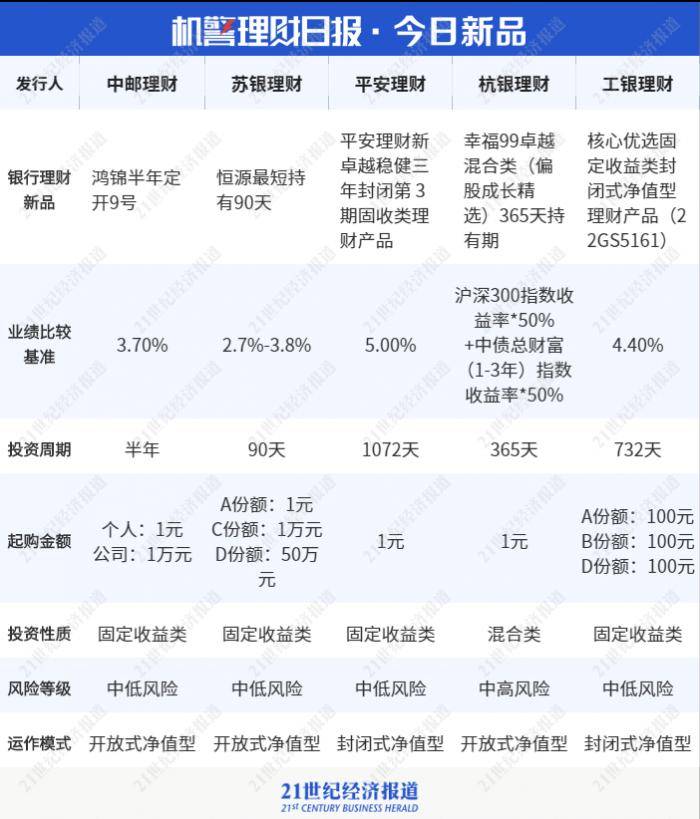

南财理财通课题组选取5只正在发售的新品供参考。据南财理财通数据显示,杭银理财“幸福99卓越混合类(偏股成长精选)365天持有期理财计划”值得关注。该产品投资性质为混合类,运作模式为开放式,风险等级为R4(中高风险),业绩比较基准为“沪深300指数收益率×50%+中债总财富(1-3年)指数收益率×50%”,认购起点为1元。

该产品同时投资固定收益资产和权益类资产,且二者的配置比例均不超过80%。

从债券投资策略来看,该产品以安全性和流动性优先,采取久期策略和信用策略追求债券市场的投资回报。

从股票投资策略来看,该产品采取自下而上的方式,主要从成长性指标、财务指标及估值指标等定量指标出发,并结合公司核心竞争力、治理能力等定性指标进行个股精选,着重关注在主营业务上有竞争优势、 具备成长能力和估值优势的公司,并根据市场走势与上市公司基本面的变化适时调整投资组合。

更多内容请下载21财经APP