核心观点

本周降息落地后长债利率V型调整,主要原因在于市场对基本面弱现实钝化,而对弱现实背后的强政策预期敏感,止盈情绪抬升。往后看,经济修复内生动能尚未完全释放,下半年宽货币可能仍有空间,利率中枢回升风险不大,建议短期关注资金面季节性收紧压力对债市的扰动。

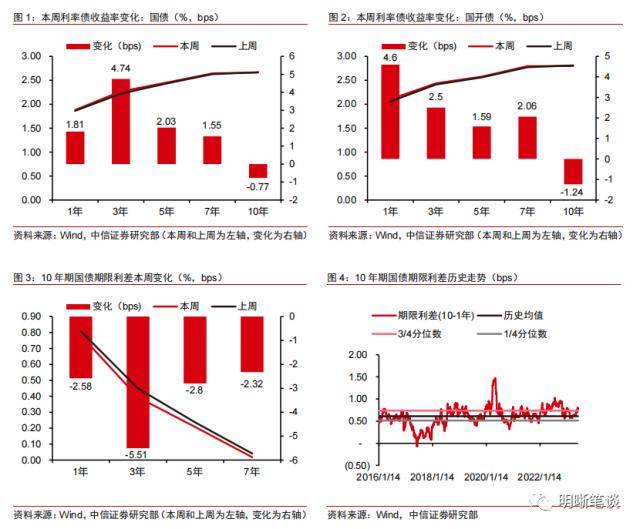

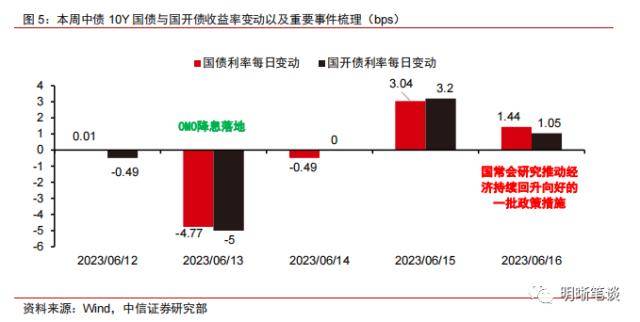

本周债市宽幅震荡,10Y国债活跃利率收于2.67%。周一,股份行跟进下调存款利率,长债利率宽幅震荡,收于2.6825%;周二,降息落地,5月金融数据偏弱,债市全面走牛,长债利率下行至2.6425%收盘;周三,止盈情绪回升,长债利率V型调整,利率震荡后于尾盘回升至2.6200%;周四,MLF降息落地而止盈情绪回升,长债利率宽幅回升,利率上行至2.6600%;周五,资金面收紧叠加稳增长预期回升,长债利率延续回调至2.67%。

本周债市围绕降息落地以及稳增长预期交易,长债利率V型调整。上半周在OMO降息落地的利好下长债利率快速下行,但在2.6%附近触底。周四MLF降息落地后市场担忧后续稳增长政策发力,而5月偏弱基本面数据也加深了这一预期,叠加止盈情绪回升和股债跷跷板效应显现,长债利率快速回升;而周五也延续了这一调整趋势。

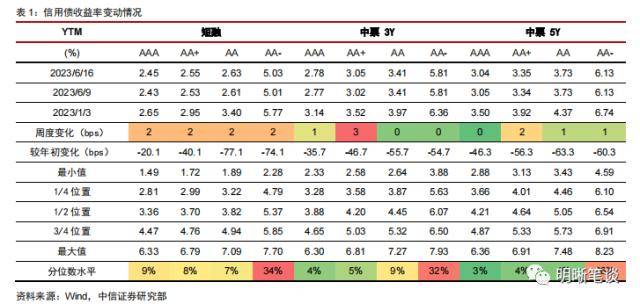

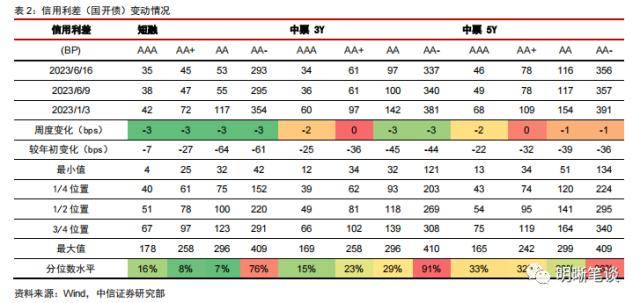

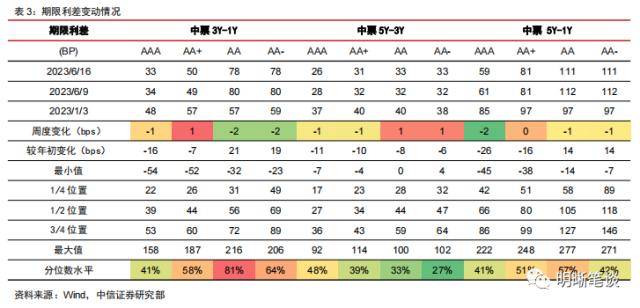

信用方面,收益率整体上行,等级利差略有收缩。本周信用债收益率曲线整体上行1~3bps。信用利差方面整体下行1~3bps。期限利差整体也以下行为主,下行1~2bps。从期限利差分位数来看,当前3年期中高等级信用债性价比仍比较高。利差的变化说明央行降息背景下市场对债市的信心有所增强。债市短期可能有所调整,但中长期仍有利好机会。

债市对基本面弱现实钝化,而对弱现实背后的强政策预期敏感。本周公布的5月各项基本面数据整体偏弱,然而市场对“弱现实”的利多钝化,更多关注“弱现实”背后稳增长政策发力的可能性。近期央行行长重提逆周期调节,降息快速落地,后续LPR跟随调降,宽财政、宽地产、扩内需等稳经济政策工具协同发力的概率较高,短期看债市更易受到政策面边际变化的扰动,需关注周五国常会部署政策的落地情况。

中长期视角下宽货币并未利多出尽,调整背后是机会。本次MLF降息10bps并实现了370亿元的超额续作,由于当前资金利率中枢仍低于降息后的政策利率,小幅超额续作比较符合市场预期。下半年MLF到期高峰将至,不排除后续央行降准置换MLF的可能性。此外,今年我国通胀压力较低叠加美联储加息终点或已临近,预计下半年我国宽货币条件改善,当下2.65%的MLF利率仍有较多调整空间,若本轮降息刺激效果不及预期,不排除四季度再度政策利率降息的可能性。

跨半年时点将至,警惕资金面脉冲式调整风险。6月来票据利率中枢回升,国股行半年直贴利率在1.92%附近企稳,大致对应4月的中枢点位,表明6月信贷需求较5月回升。6月前半段资金面相对宽松,隔夜利率中枢在1.3%左右,7天利率中枢在1.8%附近。往后看,税期后接续跨半年时点,当下流动性供给端虽相对充裕但仍不排除资金利率脉冲式回升的可能性。稳增长预期发酵环境下债市情绪不稳,资金面调整可能会加剧利率的波动。

债市策略:稳增长预期发酵下利率面临短期扰动,但中枢回升风险不大,关注调整后的加仓机会。降息预期在6月以来的行情中被较多提前交易,而降息落地后稳增长政策协同发力预期回升则引起了本周后半段的回调。往后看,政策面预期扰动短期对长债利率的影响可能仍将延续,但当下经济修复的内生动能尚未全面释放,长债利率尚不具备中枢回升的催化,而中长期视角上仍具备进一步下行的空间。预计短期10Y国债利率可能在2.65%到2.75%附近调整,建议关注调整后的加仓机会。

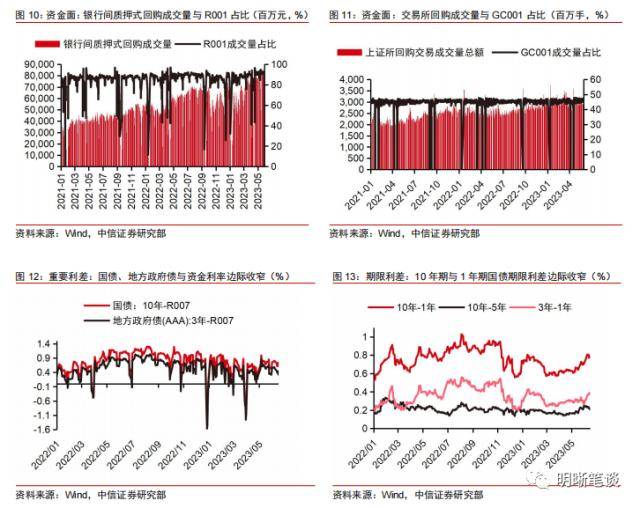

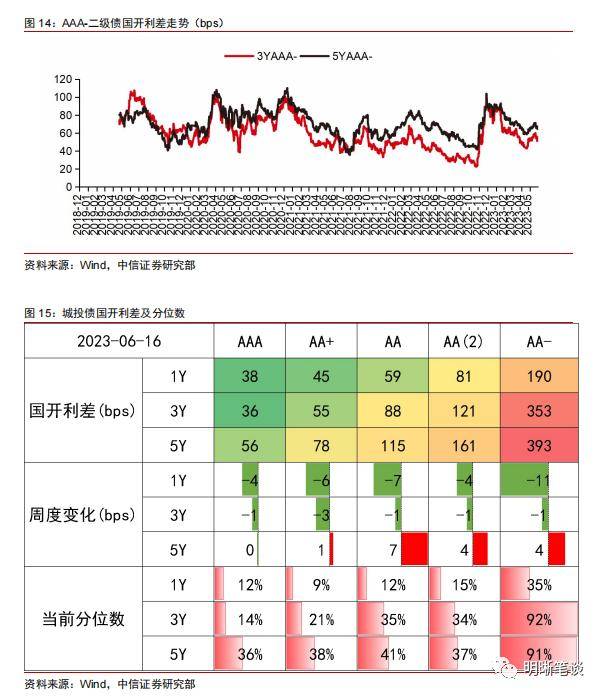

品种选择上,二级债利差有所修复,城投债利差陡峭化程度加剧。本周二级债利差有所修复,3年期和5年期AAA-国开利差分别变动1bps和2bps,当前分别为56bps和67bps,分别处于2019年以来的47%和44%分位数,短期内仍有博弈机会,但随时需警惕行情反转。城投债方面,本周城投债利差陡峭化程度加剧,中短端各等级均有所下降,短端下降尤甚,而长端各等级则上行1~7bps。近期政策发酵下对城投债的预期有所回升,但对长端的信心仍未恢复。

风险因素:货币政策、财政政策变动超预期;央行公开市场操作投放超预期;信用违约事件频发等

正文

2023年6月12日至6月16日,债市走牛为主。10年期国债收益率从上周五的2.6703%下行0.77bp至2.6626%;10年期国开债收益率从上周五的2.8125%下行1.24bps至2.8001%;国债期货T主力合约收盘价从上周五101.89元下行0.305元至周五101.585元。

本周(2023年6月12日至6月16日,下同)债市复盘

周一,股份行跟进下调存款利率,长债利率宽幅震荡。当日10年国债收益率开于2.6850%,小幅下行后回升,8:58开始在2.6825%企稳约0.5小时,短暂上行至2.6875%后震荡下行。10:52出现拐点,利率开始震荡上行至上午收盘。午后利率波动不大,长债利率在2.6850%附近横盘约1.5小时,随后小幅下行至2.6830%。16:34利率小幅回升至2.6840%并企稳约2小时,尾盘利率小幅下行至2.6825%收盘。

上周五债市围绕MLF降息预期提前交易利好后,本周一市场情绪逐步稳定,长短端利率走势分化。而在前周国有行下调存款利率后,当日多家股份行跟进宣布下调存款利率,其中活期、定期存款利率均有所下调,而中长期定期存款下调幅度更大。尽管如此,当下存款降息的存量利好对于债市的支撑并不大,而当日市场对于后续稳增长政策工具发力也存在一定的预期,长债利率边际波动而短端利率有所回升。

周二,降息落地,5月金融数据偏弱,债市全面走牛。当日10年国债收益率开于2.6850%,9:26快速下行至2.6600%,降幅约为2.5bp,接着又边际下行至当日最低点2.6375%,跌破2.65%的关键点位,随后小幅回升至2.6400%并企稳,上午以此利率收盘。午后开盘长债利率在2.6425%的点位窄幅震荡后边际回升至2.6475%,并围绕该点位震荡约3小时,接着小幅回落至2.6425%并在该点位企稳直至今日收盘。

尽管市场对于政策利率调降早有预期,但周二逆回购利率早于MLF利率先行下行10bps仍略超市场预期。随着降息预期兑现,债市也宽幅走牛,但由于MLF降息尚未落地,当日10Y国债利率并未如去年8月般单日下行接近10bps,而是下行4bps左右。逆回购提前降息透露出了本次降息紧迫性和必要性,综合考虑易纲行长在上周重提“逆周期调节”,不排除后续宽财政、宽地产、扩内需等层面的稳经济措施接续落地,债市走牛的势头中也隐含了对稳增长政策发力的担忧。下午公布的金融数据相对偏弱,尤其是居民中长期贷款结构,但这一利好已体现在票据利率中,并未对债市形成明显的增量利多。总体而言,长债利率顺利下破了2.65%的关键点位,但触底后维持了震荡边际回升的走势。

周三,止盈情绪回升,长债利率V型调整。当日10年国债收益率开于2.6055%,开盘后震荡走低,9:20跌破2.6%,到达今日低点2.5950%。10:02长债利率回升至2.6050%,但随后再次下行。10:53开始,利率震荡上行至上午收盘。午后,长债利率在2.61%附近波动约1.5小时。14:40开始在2.6125%企稳。尾盘小幅上行至2.6200%收盘。

早盘债市延续交易前日降息的利多,但这次降息除了形式上比较超预期,本身在6月来已被市场较多price in,因此市场存在一定止盈的情绪基础。日内长债利率最低下行至2.59%附近,而后V型震荡回升,全天来看仅小幅下行了0.25bp。考虑到当下资金面仍相对宽松,债市情绪如此犹豫,或更多是出于对本轮降息结束后宽货币利多出尽,而后续稳增长、宽地产、宽财政工具较多发力的担忧。

周四,MLF降息落地而止盈情绪回升,长债利率宽幅回升。当日10年国债收益率开于2.6250%,8:56上行至2.6275%并在此窄幅波动约50分钟。随后,利率阶梯式上行,11:31上行至2.6445%并企稳至上午收盘。午后,长债利率缓慢上行,15:04上行至2.6500%后小幅回落。尾盘利率边际上行至2.6600%收盘。

尽管当天MLF利率如预期般降息10bps至2.65%,但市场围绕宽货币利多出尽、稳增长政策发力等因素交易,长债利率全天回升并接近降息前点位。另一方面,同样是由于稳增长预期发酵,当天A股全面走强,跷跷板效应也贡献了一定的利率涨幅。由于市场对于基本面利多因素已有所钝化,当天公布的偏弱的5月各项基本面数据并未引起债市情绪好转。

周五,资金面收紧叠加稳增长预期回升,长债利率延续回调。当日10年国债收益率开于2.6650%,开盘后小幅上行至2.6700%。随后,长债利率经过一波V型走势,11:03上行至2.6750%,小幅回落后在2.6725%附近窄幅波动至上午收盘。午后,长债利率快速上行至2.6875%,随后触顶回落。15:08开始,利率在2.6700%企稳约1小时。随后利率快速下行至2.6600%。尾盘利率边际上行至2.6700%收盘。

当天早盘债市延续交易降息落地后宽货币利多出尽、后续稳增长政策加力的预期,长债利率波动回升。另一方面,税期临近而全天资金利率回升,7天与隔夜利率均回升至1.9%以上。另一方面,当日股市延续走强,跷跷板效应进一步放大了债市的悲观情绪。利率下午有所汇率,10Y国债利率回到了2.67%左右的点位并较为接近降息前的水准。值得关注的是,根据晚间央视新闻报道,国务院总理李强主持召开国务院常务会议,研究推动经济持续回升向好的一批政策措施,稳增长政策发力预期也部分兑现。

信用方面,收益率整体上行,等级利差略有收缩。本周信用债收益率曲线整体上行1~3bps。信用利差方面整体下行1~3bps。期限利差整体也以下行为主,下行1~2bps。从期限利差分位数来看,当前3年期中高等级信用债性价比仍比较高。利差的变化说明央行降息背景下市场对债市的信心有所增强。短期可能有所调整,但中长期仍有利好机会。

下周债市展望

债市对基本面弱现实钝化,而对弱现实背后的强政策预期敏感。本周公布的5月各项基本面数据整体偏弱,三大投资增速未见回升、16-24岁失业率结构延续抬升。然而数据落地后并未对债市形成明显利多,市场不仅对“弱现实”的利多钝化,同时也更多关注“弱现实”背后稳增长政策发力的可能性。近期央行易纲行长重提逆周期调节,降息快速落地,而后续LPR跟随调降也是大概率事件。在逆周期调节空间打开的环境下,后续宽财政、宽地产、扩内需等稳经济政策工具协同发力的可能性较高,短期来看债市可能更易受到政策面边际变化的扰动;周五总理李强主持召开国务院常务会议,研究推动经济持续回升向好的一批政策措施,实际上部分兑现了债市对于稳增长政策发力的预期,需关注后续这一类政策工具的落地情况。

中长期视角下宽货币并未利多出尽,调整背后是机会。本次MLF降息10bps的同时实现了370亿元的超额续作,考虑到当前资金利率中枢仍低于降息后的政策利率水准,小幅超额续作的方式比较符合市场预期。往后看,下半年MLF到期高峰将至,三、四季度MLF到期规模均在4000亿元以上,而11月的到期规模高达8500亿元,不排除后续央行降准置换MLF的可能性。此外,今年通胀压力整体较低,而美联储加息周期也可能较快迎来终点,预计下半年我国宽货币条件改善,当下2.65%的MLF利率仍有较多调整空间,若本轮降息刺激效果不及预期,则不排除四季度再度降息的可能性。

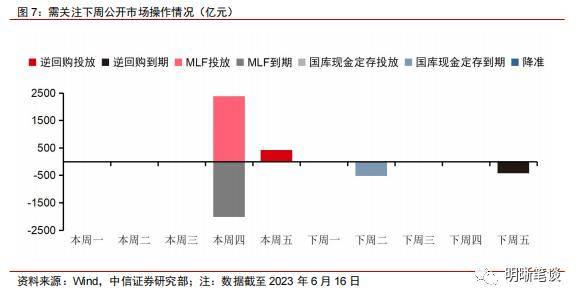

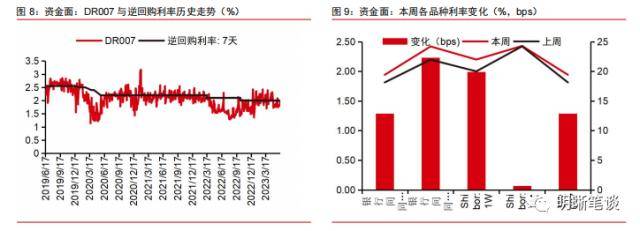

跨半年时点降至,警惕资金面脉冲式调整风险。6月来票据利率中枢回升,当下国股行半年直贴利率在1.92%附近企稳,大致对应4月的中枢点位,意味着6月信贷需求较5月有所回升。6月前半段时间资金面相对宽松,隔夜利率中枢在1.3%左右,而7天利率中枢在1.8%附近。临近税期,周五资金面略有收紧。往后看,税期后接续跨半年时点,虽然当下流动性供给端相对充裕,但仍不排除资金利率脉冲式回升的可能性。考虑到稳增长预期发酵环境下债市情绪不稳,资金面调整有可能会加剧利率的波动程度。

稳增长预期发酵下利率面临短期扰动,但中枢回升风险不大,关注调整后的加仓机会。降息预期在6月以来的行情中被较多提前交易,而降息落地后稳增长政策协同发力预期回升则引起了本周后半段的回调。往后看,政策面预期扰动短期对长债利率的影响可能仍将延续,但当下经济修复的内生动能尚未全面释放,长债利率尚不具备中枢回升的催化,而中长期视角上仍具备进一步下行的空间。预计短期10Y国债利率可能在2.65%到2.75%附近调整,关注调整后的加仓机会。

品种选择上,二级债利差有所修复,城投债利差陡峭化程度加剧。本周二级债利差有所修复,3年期和5年期AAA-国开利差分别变动1bps和2bps,当前分别为56bps和67bps,分别处于2019年以来的47%和44%分位数,短期内仍有博弈机会,但随时需警惕行情反转。城投债方面,本周城投债利差陡峭化程度加剧,中短端各等级均有所下降,短端下降尤甚,而长端各等级则上行1~7bps。近期政策发酵下对城投债的预期有所回升,但对长端的信心仍未恢复。

风险因素

货币政策、财政政策变动超预期;央行公开市场操作投放超预期;信用违约事件频发等。

来源:券商研报精选