各国央行的利率决策一直都是金融市场的重要参考指标,当中美联储议息会议无疑更加重要,因为它对金融市场的影响相对直接。不止如此,在现任美联储主席鲍威尔“谜语人”式表态的影响下,市场大跌眼镜的次数不减反增,大众自然会关注联储的一举一动。

北京时间6月15日凌晨02:00,美联储联邦公开市场委员会(FOMC)决定将联邦基金利率目标区间维持在5%-5.25%不变,连续十次加息的步伐也就此告终。在此次会议之前,市场其实已经预期到联储不会选择加息,但美联储会后披露的点阵图,以及鲍威尔在发布数据时的表态,似乎都透露了这样一条信息:加息周期结束,甚至开始掉头降息的日子,恐怕还早得很。

01

要休“息”一下?

对于此次美联储方面选择暂停加息,证券时报在报道时引用美联储货币政策委员会的公告指出,保持联邦基金利率目标区间的稳定,可以让委员会评估更多信息及其对货币政策的影响。该委员会认为,尽管通胀依然高企,但最近的指标显示经济活动继续以和缓的步伐扩张。近月来就业增长强劲,且失业率保持在低位。此外,美国的银行体系稳固且具有韧性。居民和企业的信用环境收紧可能令经济活动、招聘和通胀承压。这些影响的程度依然无法确定,委员会依然高度关注通胀风险。

合理推测,美联储认为当前美国的经济状况并不算糟,如果货币政策突然转向,可能会给眼下的通胀火上浇油,此时保持联邦基金利率按兵不动,可以观察未来货币政策转向时可能产生的影响。此外,虽然前几个月有多家美国银行相继出现财务危机退场,但美联储仍然认为银行体系相对稳健。

考虑到美联储此次是连续十次加息后首次暂停加息,市场不乏有声音认为当前的加息通道可能告终,在未来甚至可能掉头降息。但在本次议息会议后的发布会上,美联储主席鲍威尔却给市场泼了一瓢冷水。

第一财经等媒体在发布会后报道称,本次利率不变的决定是“暂停”而非“结束”加息,鲍威尔并不赞同将本次利率不变的决定描述为“跳过加息”。鲍威尔表示,随着接近利率目标,逐步放缓政策利率紧缩节奏是合理的。他同时指出,“在通胀大幅下降的时候降息是合适的。再说一次,我们谈论的是几年后的事情。”

02

是不愿降息,还是不敢降息?

事实上,在此次议息会议前,鲍威尔的鹰派言论其实早有端倪。时间倒回到2022年11月,鲍威尔当时表示,过度收紧政策带来的痛苦要小于行动过于缓慢,《巴伦周刊》便引用该言论认为,压低通胀可能需要一场经济衰退来实现。但现在看来,鲍威尔的决心远比所有人想象的都要强,就算面对美国经济可能衰退的情况也是如此。

那么,鲍威尔为什么如此坚持高息政策?愈演愈烈的通胀可能是证据之一。

根据东财Choice的数据显示,作为衡量通胀的重要指标之一,目前美国核心CPI的按月同比涨幅自从2021年4月以来就未曾低于3%,同期10年期指标美债的收益率还不到2%,二者之间的差距并没有明显减小。这意味着,扣除通胀之后的美债并不能起到保值效果,被公认为最安全资产之一的美债出现如此状况,的确让人难以想象。

作为参考,上一次美国出现这种情况还是在1973-1974年,当时该国正经历严重的石油危机。

除了上述通胀数据之外,出乎预期的劳动力数据,可能也是鲍威尔没有选择加息的原因之一。根据金十数据的统计,自从2022年2月以来,美国非农就业人数几乎从未曾低于市场预期,2022年8月和2023年2月的实际数据与市场预期的差值更是接近30万。按疫情前的数据,30万人大致相当于2个月的非农人数总和。

虽然非农并非加息的唯一决定因素,但数据一直强于市场预期,可能也会让决策者认为美国经济能承受加息的副作用,至少他们会认为加息不至于“伤筋动骨”。叠加上通胀数据之后,美联储加息的概率,自然会大于降息的概率。

03

加息几时到头?

很明显,在数据支持以及决策者不愿转向的前提下,未来的加息预期似乎可以理解。但问题是,美联储这轮加息周期,究竟要到什么时候结束?在这一问题上,利率期货交易者给出的答案是明年。

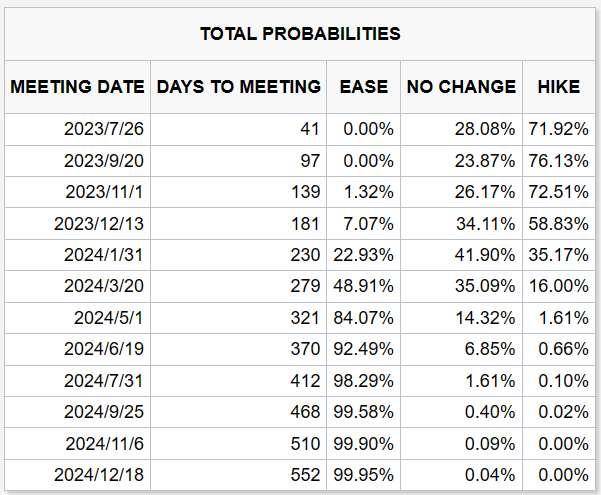

芝加哥期货交易所(CME)的美联储观察工具显示,至截稿时止,美联储7月会议加息25bp(也即利率区间上移至5.25-5.5%)的概率接近72%,并且年内剩余的3次会议(9月、11月、12月)都可能保持这一水平,直到2024年1月才可能回到现在的5-5.25%。考虑到该工具是基于美元利率期货生成的预测结果,如果数据正确,倒是从侧面证明了鲍威尔本次“只是暂停加息”的说法。

(来源:CME,最右一列为加息概率)

不止是利率期货的交易者,许多国内机构在研报中也给出了自己的观点。

中金公司在研报中指出,美联储6月会议按兵不动符合预期,因为这次会议最大的变化在于点阵图大幅上调,美联储预期年内再加息两次已经超出了市场预期。上调加息指引源于美国经济的韧性和通胀的粘性,特别是核心通胀尽显顽固,迫使美联储倾向抬高利率,但美联储又不想加息太快,因此选择“稳中求进”,在6月暂不加息。综合来看,美联储或有较强的意愿继续加息,如果接下来数据够“稳”,美联储就会倾向于“进”。从另一个角度看,如果紧信用力度不够,紧货币就需要做的更多。

与此相比,有的券商似乎更为激进。兴证宏观在研报中表示,美联储此次“当断不断”,美国市场后续恐受其乱。联储鹰派的暂停后,达摩克利斯之剑高悬,市场无法证实证伪经济韧性的持续性前,硅谷银行后市场一度交易7月降息这种乐观预期难以再重现,美元美债利率波动区间的下沿会上移。在该机构看来,7月如果等不到实际需求转弱,鹰声可能还将延续。

来源:证券之星