从同气连枝走向脱钩?

手工劳动/挖哥

手工编辑 /角叔

出品/独角兽挖掘机

城门失火,殃及池鱼。

2022年,在中国财产险行业普遍呈现承保端利润大幅增长时,平安产险作为行业头部的头部公司,却成为一个例外。

数据显示,平安产险当期的归母净利润几近腰斩,大幅下跌45.16%至88.38亿元。尤其是保证保险的赔款支出大幅上升,承保亏损超过90亿元。

巨亏背后,是同属于平安集团的联营公司陆金所控股(以下简称陆金所)面临的经营困境。受疫情等多方因素影响,以中小微客户为主的陆金所在2022年进入至暗时刻,为其提供了大量贷款余额增信服务的平安产险,也由此受到拖累。

长期以来,平安集团得益于其综合金融模式,可协同旗下的多个金融牌照作业。基于此,陆金所旗下的平安普惠助贷业务,也一度与平安产险的信用保证保险深度绑定。

在网贷时代,从2016年的“侨兴债”为起点,包括人保在内的不少保险公司,曾因深陷网贷风波导致巨亏。但彼时平安产险所受的负面影响却最小,正是因为其通过与陆金所合作实现了业务和风险的闭环。

所谓三十年河东,三十年河西。过去“同气连枝”的长板,如今却成了拖累业绩的短板。

在资产质量未见明显好转、保费成本又居高不下时,双方已开始逐渐松绑甚至走向脱钩。

陆金所董事长兼CEO赵容奭在业绩说明会上表示,将持续推进旗下融资担保公司100%增信的业务模式,不断加大公司的自担保比例。该模式虽然会增加前期的拨备水平,但从长期来看,将有助于改善公司整体的净利润率。

预计至2023年底,陆金所控股(含消费金融子公司)承担风险的贷款余额比例将从一季度末的24.5%增至超40%。

01

资产质量恶化,信贷收紧

陆金所这一品牌为大众所熟知,主要源自于早年的网贷时期,其曾是业内借贷规模最大的网贷平台,后历经2016年开始的互联网金融风险专项整治行动,在2019年退出网贷业务后,又逐渐发展成为目前以平安普惠为平台的助贷业务。

据介绍,陆金所提供融资产品主要是为了满足小微企业主的需求,目前已与国内超过550家金融机构建立合作关系。截止2022年末,陆金所已为660万名小微企业主提供服务,助贷余额达5765亿元,。

数据显示,疫情三年中,陆金所从2020年至2022年上半年一直保持了强劲的盈利能力。但在2022年下半年,受疫情及封控措施的影响,逾期率不断恶化、信用减值也不断上升,由此导致了陆金所的财务表现呈现出较大波动,其中四季度单季亏损8亿元,全年净利润则同比下降四成。

与此相对应的是,通过信用保证险为陆金所大部分贷款提供增信的平安产险,当期也出现了巨额的承保亏损。

在进入2023年后,这一趋势并未随着经济的复苏出现明显好转迹象。

5月23日,陆金所发布的2023年第一季度财报显示,陆金所总收入为100.78亿元,同比下降41.8%;净利润为7.32亿元,同比降超八成,约为86.2%。从收入构成来看,占比最重的“技术平台收入”,即助贷服务费同比下降46.1%,此外,净利息收入和担保收入同比也分别下降了32.8%、25.5%。

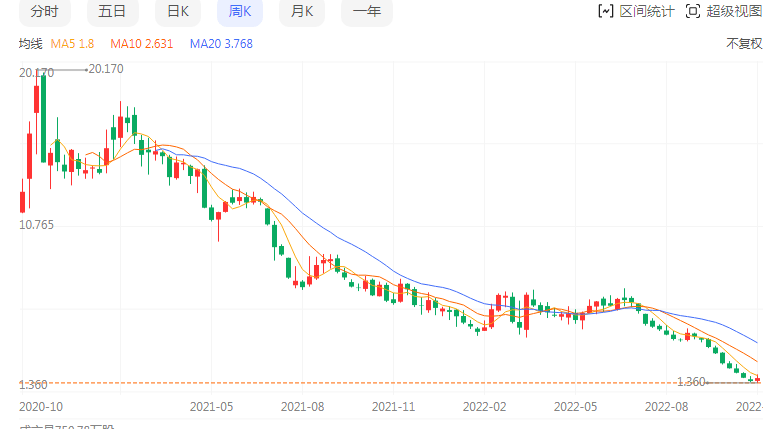

财报发布后,陆金所的股价连续数日下跌,直至6月1日才稍稍企稳,6月5日,陆金所美股股价收于1.36美元,距离上市初期历史高点20美元,已经跌至“脚板价”。

“我们的总收入与2022年Q4相比下降了18.2%,这并非借款需求降低导致,而是由于我们主动收紧了新增贷款的信贷标准,更加注重资产质量而非规模;与此同时,信用保险合作伙伴的定价也对此产生了一定压力。”陆金所联席首席执行官兼董事计葵生在业绩电话会上指出。

数据显示,为应对第一季度信贷减值损失的上升,陆金所优质借款人(风险等级R1-R3)贡献的贷款量占比达82%,而去年同期的这一数字仅为41%。

与此同时,陆金所也在采取包括“瘦身”等多种措施来降低运营及获客成本。公司直销团队的职工人数,从2022年三季度末的5.8万名大幅缩减至四季度末的4.6万名。

“由于我们优化了直销团队,这在短期内对新增贷款的增长产生了不利影响。但对公司的长期发展来说,这些措施是困难但必要的……我们设法留住了直销队伍中更有经验、效率的成员。”赵容奭说。

他同时透露,优化工作已在2023年第一季度完成,包括信贷减值损失、财务和其他成本在内的总费用在当期同比下降21.5%。

而一季度资产质量恶化的速度已大幅放缓。预计到2023年年底,中小企业的经营逐渐恢复时,新增贷款的规模将逐步得到改善。

02

增信模式转变,从保险到担保

赵容奭表示,为提升小微融资服务质量,促进业绩U型复苏,陆金所控股将开展四大关键工作。其中,排在首位的,是持续推进旗下融担公司100%增信的业务模式,不断加大担保比例。

“过去,我们营运利润(take rate)一直处在8%到10%的范围内。但最近由于信用保证险成本的提升,这一数字降低到了7%-8%。虽然我们收紧了信贷标准、改善了新增贷款的资产质量,但前述保险费用仍处于较高水平。为了积极应对利润下降压力,我们正在修改相关的增信安排。”陆金所控股联席首席执行官计葵生表示。

对于陆金所来说,这一模式的转变,既有无奈,也算突破。

基于平安集团的综合金融模式,平安银行、平安产险信保业务与平安普惠相互配合,共同构筑整个平安的信贷版图——平安银行通过低成本资金和牌照优势攫取了最优质的客户;相对次级客户则由平安普惠对接外部资金提供助贷服务,平安产险通过信保业务为此增信。

对于平安普惠和平安产险来说,这样的深度绑定在过往的实践中,达成了最大化的利益共赢:平安普惠为平安产险提供了大量的客户资源和保费收入,长期以来,信保业务是平安产险仅次于车险的第二大险种,其规模很大程度上有赖于平安普惠;而平安产险提供的增信服务,又能帮助陆金所大幅压降资金成本,由此提高助贷业务的利润率。

数据显示,截至2022年末,陆金所的增信提供商为平安普惠76.1%的贷款余额提供了保险或者担保;其中,平安产险提供的信用保证险占比70.6%,其它增信提供商的佔比仅为5.5%。而在2020年,平安信保业务提供的增信占比更是高达90%。

不过,在陆金所的资产质量迅速下降之时,信用保证险的增信成本则迅速飙升。平安普惠与平安产险开始逐渐解绑、脱钩。

在减少购买信用保证险的同时,陆金所并不计划聘请外部的增信合作伙伴提供服务,而是将这一任务交给了旗下的持牌融资担保子公司,由其提供100%的增信服务。

这意味着,通过“助贷+融担”的模式,陆金所将成为一家更具有金融属性的机构;与此同时,平安产险的信用保证险业务预计也将出现较为明显的收缩。

公开资料显示,陆金所曾控股两家融资担保公司,分别注册在江苏省和天津市。根据监管对于金融牌照的要求,其位于江苏省的平安普惠融资担保有限公司(下称“普惠融担”),在2022年10月吸收合并了平安融资担保(天津)有限公司,后者目前已经停止开展新业务并被注销。

据华福证券研究所,在我国,大多数的融资担保公司都由国企、央企或政府部门直接控股。在51家融资控股公司中,仅3家公司为民企控股。由于民企控股的融资担保公司由于不需要承担政策性担保的职能,所以主营业务收入表现更好,主营业务收入排在前2名的均为民企控股,其中普惠融担的营业收入排名第一,远超其他担保公司。

03

改善盈利水平,“自我消化”存疑

在业绩发布会后的电话会议上,来自多家海内外券商的分析师均将焦点集中到了陆金所增信模式即将发生的这一重大变化上:一旦提供增信服务的主体从平安产险转为融担子公司,这对于陆金所的资金成本和盈利能力会产生哪些影响?

计葵生对此回应称,增信模式的转变,对融资成本不会产生太大的变化,因为目前整个市场的利率水平都已经保持在了一个较低的水平。但与此同时,由于以前支付给平安产险等合作伙伴的信用保险费,此后将由公司自己赚取,由此可以获得更多的担保收入。因此从长期来看,营运利润大约可以提升至14%左右的水平。

这一变化已在陆金所最新一季的收入结构变化上有所体现。陆金所控股首席财务官徐兆感表示,2023年一季度,由于公司通过融资担保子公司承担了更多的信用风险,因此获得了更多的担保收入,占总收入的14.1%;而去年同期这一数字为11%。

“展望2023年,我们预计接下来的每个季度,信贷减值损失将与第一季度的31亿元保持持平。这主要是由于我们计划将增信模式转向100%担保的模式。这虽然将增加前期的拨备水平,但长期来看可以改善整体的净利润率。”计葵生表示。

不过,在后疫情时代,小微企业主的贷款意愿和还款能力,都取决于未来宏观经济的走向。

此前,陆金所将增信主体交由同为平安体系内的平安产险,就已经有不同的声音在讨论,这种将风险在同一体系内“自我消化”的方式,是否能够真正有利于风险的防范。而在资产质量继续下行的当下,陆金所的助贷风险又从相对外部的平安产险,进而转移到更加自我担保的体系当中。

换句话说,陆金所展望的更高的营运利润,前提是基于资产质量能够逐步好转。一旦资产质量继续恶化,这样的增信模式是否还可以持续获得来自资金方的认可?

计葵生透露,到目前为止,6家信托公司中有5家、78家银行机构中有37家同意在提供全面担保的模式上扩大信贷。此外,已有31个融资合作伙伴在该模式下提供担保模式的贷款。“我们的资金合作伙伴支持这一转变,这一事实令人鼓舞。”

陆金所在赴港招股书中也提到,其融资担保子公司被中诚信国际信用评级评为3A级,与目前的增信合作伙伴(如平安产险)一致。截至2022年末,融资担保子公司的净资产为479亿元,且截至同日,可用杠杆资源充裕,杠杆比率为2.0倍,远低于10倍的监管上限。

若按照10倍上限计算,平安普惠融担公司可担保的贷款规模最高可达到4790亿元。相比之下,陆金所在2022年末的助贷余额为5765亿元。

根据计划,在推进融资担保的增信模式后,陆金所控股(含消费金融子公司)承担风险的贷款余额比例,将从一季度末的24.5%,到年底增长超过40%。这意味着在短期内,普惠融担已拥有足够的资本来支持风险贷款的增加。

而在谈论到疫情后宏观经济时,陆金所对于实现业绩U型复苏仅保持“谨慎乐观”的态度。

“我们的贷款需求取决于小微企业客户对未来经济的看法。从行业的角度来看,目前还没有看到任何明显的变化……虽然我们预计,今年下半年核心业务指标将逐步复苏,但可能需要到2024年才会出现显著的业绩改善……公司将继续保持耐心、谨慎并做好准备,致力于应对前方挑战。”赵容奭说。(完)