欢迎来到“量学之星”,每周一到周五分享精彩热点板块。

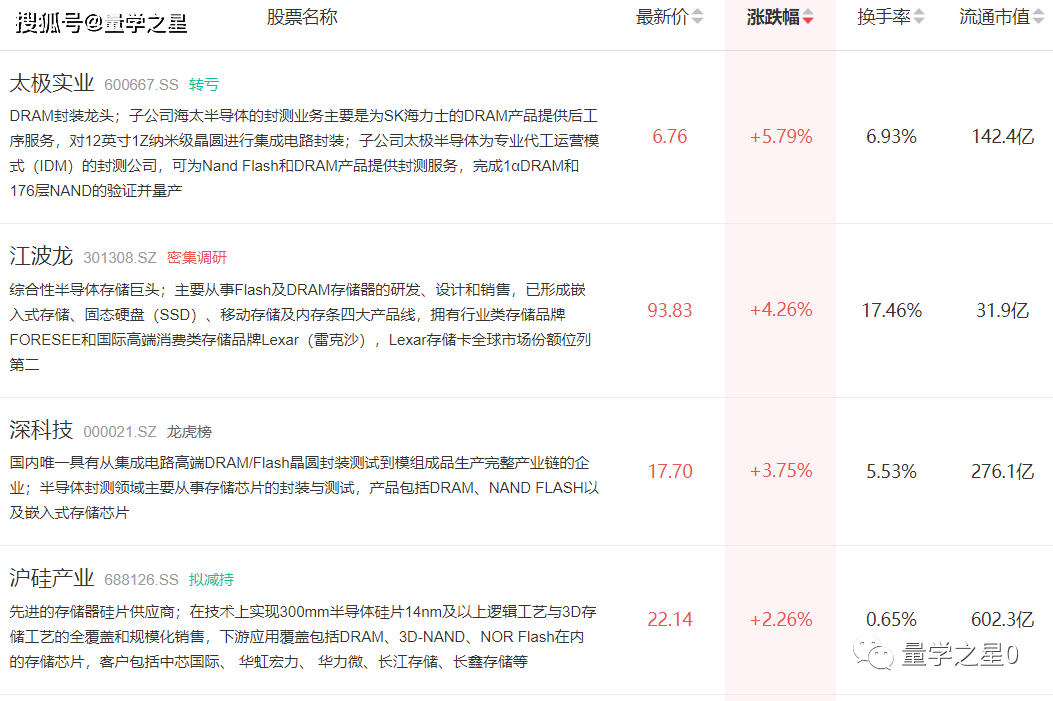

4月27日早间,存储芯片板块多股大涨,太极实业盘初一度触及涨停,江波龙、深科技等多股跟涨。

消息面上,据界面新闻报道,有经销商透露,近日正式接获美光通知,从5月起DRAM及NAND Flash将不接受低于现阶段行情的询价,意味着美光将不再跟进跌价的要求。

事实上,目前行业的另一巨头三星也已经通知分销商,拒绝以低于当前价格出售DRAM芯片,而DRAM为存储芯片的第一大品类,占据了全球存储市场53%的份额。

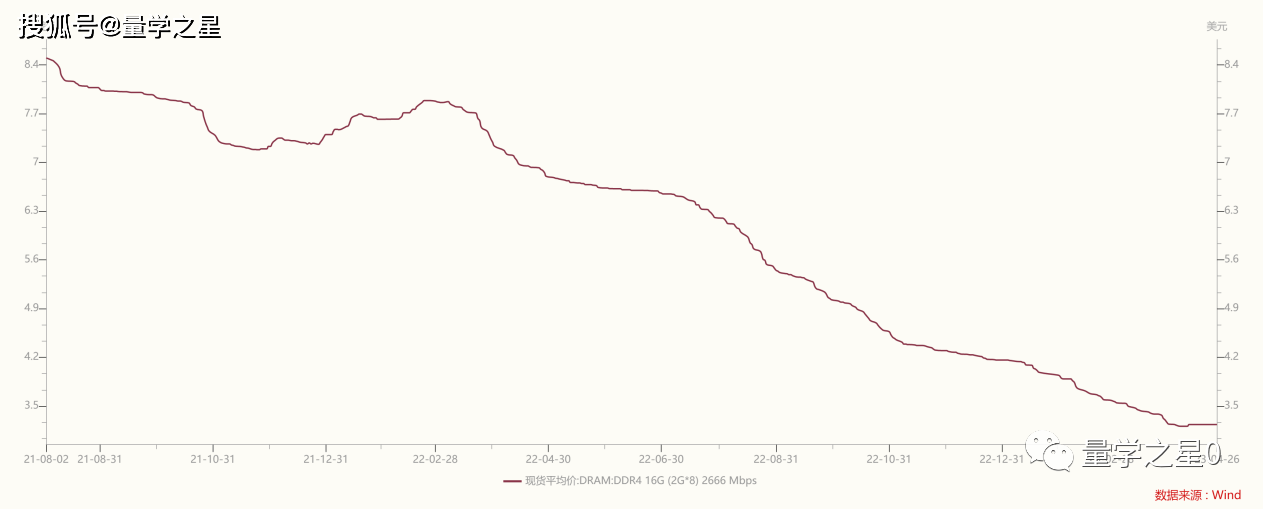

据wind数据显示,自2021年8月以来,存储芯片价格走势持续下滑,以DRAM DDR4 16G为例,截至4月26日其平均价报3.24美元,相较于去年8月高点跌幅超60%。

营收方面,据TrendForce数据,2022年第四季度DRAM产业营收122.8亿美元,环比下降32.5%,跌幅甚至超越第三季度的28.9%,已逼近2008年年底金融海啸时单季36%的跌幅。并预估2023年第一季度DRAM价格跌幅会收敛至13%~18%,但仍不见下行周期的终点。

此背景下,占据DRAM 40%市场份额的三星一季度合并营业利润仅录得6000亿韩元(约合人民币31.1亿元),同比下跌95.8%,跌幅创14年新高,公司随后宣布:“进行产线调整,将内存产量降低到有意义的水平”。而这也是时隔25年首次制定正式减产方案。

而市场份额位居前列的SK海力士、美光、西部数据等存储器厂商也纷纷通过减少产量、降低资本投资、降薪裁员等方式来减少因销售经营带来的影响。

存储芯片价格或迎拐点

不过对于后市,机构的观点较为乐观,国联证券表示,存储芯片由于其通用性较强,厂商根据行业景气度调节产能,因此具有较强的周期性,通常3-4年一个周期。

从时间上看,本轮下行周期已接近两年;从价格上看,DRAM现货及合约价格已近上轮周期底部位置;供给端方面,2022年底,美光宣布大幅削减23年资本开支30%,海力士缩减70%-80%,随着存储大厂纷纷削减资本开支,存储市场供需结构有望进一步优化。

国联证券认为,随着各大存储厂削减资本开支,预估存储板块或将在2023年下半年达到周期性底部,并迎来拐点。

行业巨头美光也在财报中表示:相信下游多个终端领域的客户库存已经减少,且未来几个月将看到供需格局的改善,除去库存减计的影响之后,库存周转天数已在FY23Q2见顶,有望看到营收的环比增长。

另据IC Insight预测,2011年全球DRAM市场规模为296亿美金,而2022年全球DRAM市场规模将达758亿美金,复合年化增长率达8.9%。

国产化空间广阔

中金指出,目前在存储芯片中,三星依旧占领较大的市场份额,但还未形成绝对的寡头地位,国内储存行业链公司有望持续发展,国产化空间广阔。

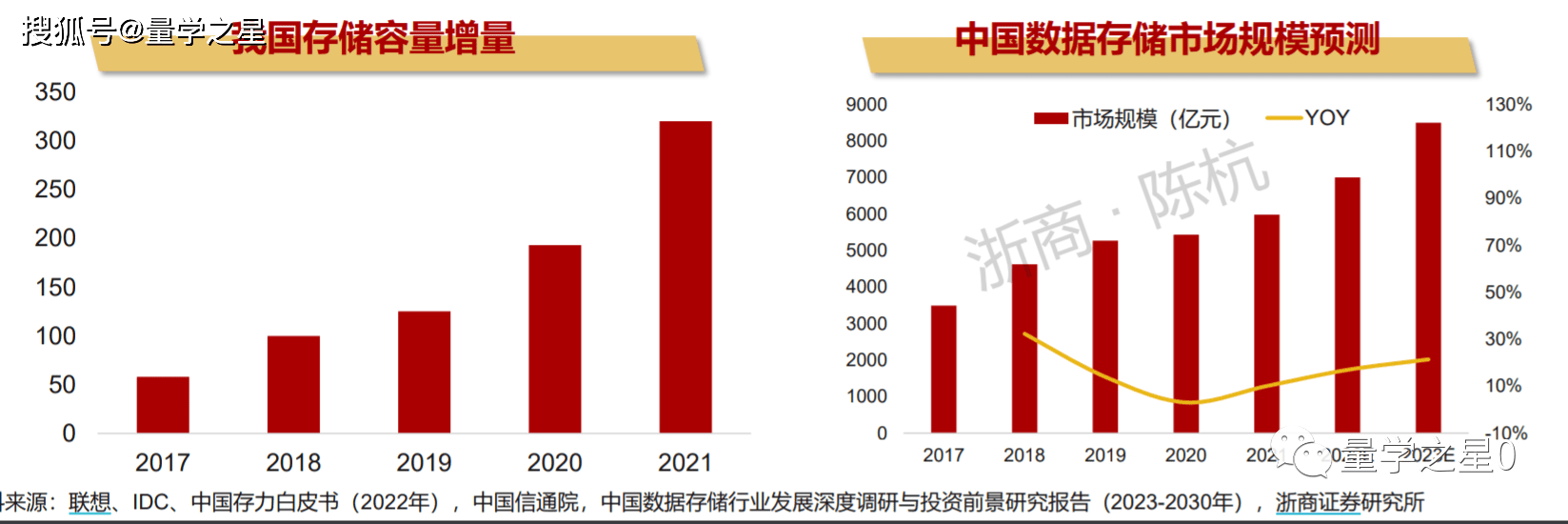

浙商证券表示,随我国存储产业布局逐步完善,国内将对美光及一部分国外公司的依赖度将逐渐降低,国内存储产业链公司有望快速崛起,得益于人工智能、物联网、云计算等新兴技术的快速发展,中国数据正在迎来爆发式增长,驱动存储设备在数据中心采购占比进一步提升。

其预计,到2025年,中国数据圈将增长至48.6ZB,占全球数据圈的27.8%,成为全球最大的数据圈。

AI服务器也有望带动景气回升

另一方面,伴随着人工智能算力及数据量增长,也将带动存储行业技术迅速发展。

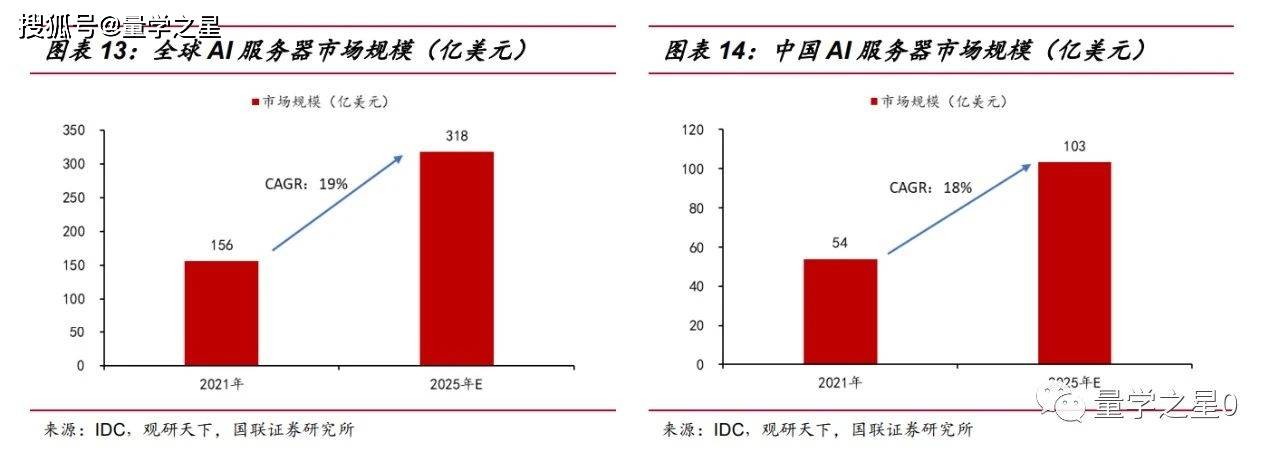

据IDC数据显示,全球AI服务器市场在2025年有望达到318亿美元,2021-2025年增速约为19%,而在AI服务器中,所需的DRAM容量是普通服务器的8倍,NAND容量也将是普通服务器的3倍,大容量及高速率存储器将是算力数据迭代运算的重要基础。

国联证券表示,受益于Chatgpt等新兴应用影响,算力增长有望带动服务器需求,对AI服务器的需求或将远超之前的预期,同时带动上游存储芯片的需求进入新的长期增长通道。

国盛证券也认为,人工智能计算量日益增加,对于AI服务器硬件需求将进一步提升。从服务器硬件配置角度,HBM技术将快速在AI服务器中普及,其价格远高于现有基础服务器配置,未来AI服务器需求将带领存储芯片出现量价齐升的趋势。

特别声明:本文来源自网络整理发布,如有侵权,请联系删除!内容仅供参考,不作为投资建议。股市有风险,炒股需谨慎!