民生证券股份有限公司余金鑫,于博文近期对宁波银行进行研究并发布了研究报告《2022年年报点评:净息差继续回升,财富管理能力得到检验》,本报告对宁波银行给出买入评级,当前股价为27.0元。

宁波银行(002142)

事件:4月5日,宁波银行发布2022年报。2022年营收578.8亿元,YoY+9.7%;归母净利润230.8亿元,YoY+18.1%;不良率0.75%,拨备覆盖率505%。

净利息收入增速继续回升,利润增速显韧性。截至2022年末,营收累计同比增速(下同)较22Q3下降5.5pct,主要受其他非息收入的拖累(同比增速较22Q3大幅下降31.8pct),债市波动使22Q4单季公允价值损失达前三季度累计值的近60%。但净利息收入表现亮眼,同比增速较22Q3提升3.4pct,主要受益于净息差的回升。归母净利润同比增速较22Q3下降2.1pct,保持在18%以上的较好水平,一定程度来自信用成本下降的支撑。

信贷投放结构优化,助推净息差回升。截至2022年末,贷款总额同比增速达到21.3%,较22Q3小幅回落。22Q4以来,信贷投放结构明显优化,其中票据贴现增速显著放缓,全年投放余额较22Q3压降超200亿元。同时我们观察到,在2022年全行业个贷投放较弱的背景下,宁波银行维持了17.4%的较好投放增速,按揭贷款在低基数基础上贡献了近50%的增量个贷,同时消费贷款同比增速达10.7%,而行业整体仅为4.1%。净息差两个季度连续抬升。其中,2022年净息差较前三季度提升3BP,一方面来自计息负债成本率较22年上半年下行6BP,另一方面,生息资产收益率表现出足够韧性,较22年上半年仅下行1BP。

财富管理转型持续推进。尽管2022年全行业财富管理业务面临一定挑战,但是宁波银行零售AUM同比增速仍达到22.8%,从客户构成看结构仍在优化,私行AUM同比增速高达48.5%。经历多年的财富管理转型积累后,宁波银行的客户经营、产品体系都构筑了较强核心竞争力,表现在理财规模经受住市场波动的考验(净增量同比多增超200亿元)、留得住存款(个人存款同比增速高出中小型银行整体水平12pct,且22年下半年定期存款付息率大幅下行67BP)。

资产质量优异,拨备覆盖率保持高位。截至2022年底,不良率较22Q3下降2BP,逾期率抬升11BP,逾期率较22H1抬升5BP,后续个贷资产质量的好转或是前瞻指标改善的重要支撑。拨备覆盖率较22Q3下降15.3pct,保持在500%以上高位水平,支撑利润增长的能力仍然较强。

投资建议:利润保持高增,资产质量优异净息差继续回升,支撑净利息收入实现较好增长,利润增速彰显韧性;信贷投放结构优化,个贷投放增速依旧领先市场;市场波动中,财富管理业务的能力得到检验;资产质量保持优异水平。预计23-25年EPS分别为4.16元、5.00元和6.13元,2023年4月4日收盘价对应1.0倍23年PB,维持“推荐”评级。

风险提示:宏观经济增速下行;疫情风险频发;信用风险暴露。

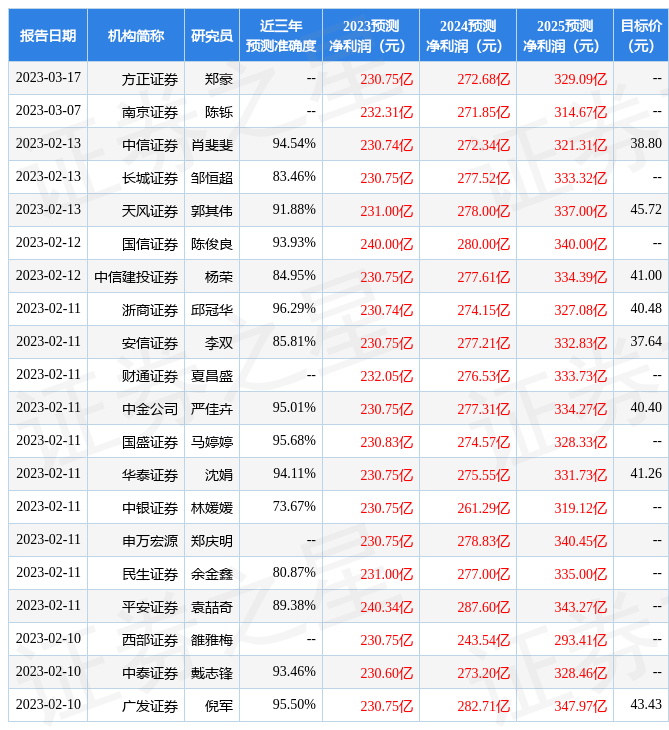

证券之星数据中心根据近三年发布的研报数据计算,浙商证券邱冠华研究员团队对该股研究较为深入,近三年预测准确度均值高达96.29%,其预测2023年度归属净利润为盈利230.74亿,根据现价换算的预测PE为7.86。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级18家,增持评级7家;过去90天内机构目标均价为40.7。

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。