时隔一年多后,德康农牧近日再次向港交所递交了招股书,计划在港股主板上市,由中金公司和花旗担任联席保荐人。中国证监会近日对公司境外上市出具了反馈意见,监管层较为关注公司上次IPO未完成的原因、安全生产、环保等不合规事件。

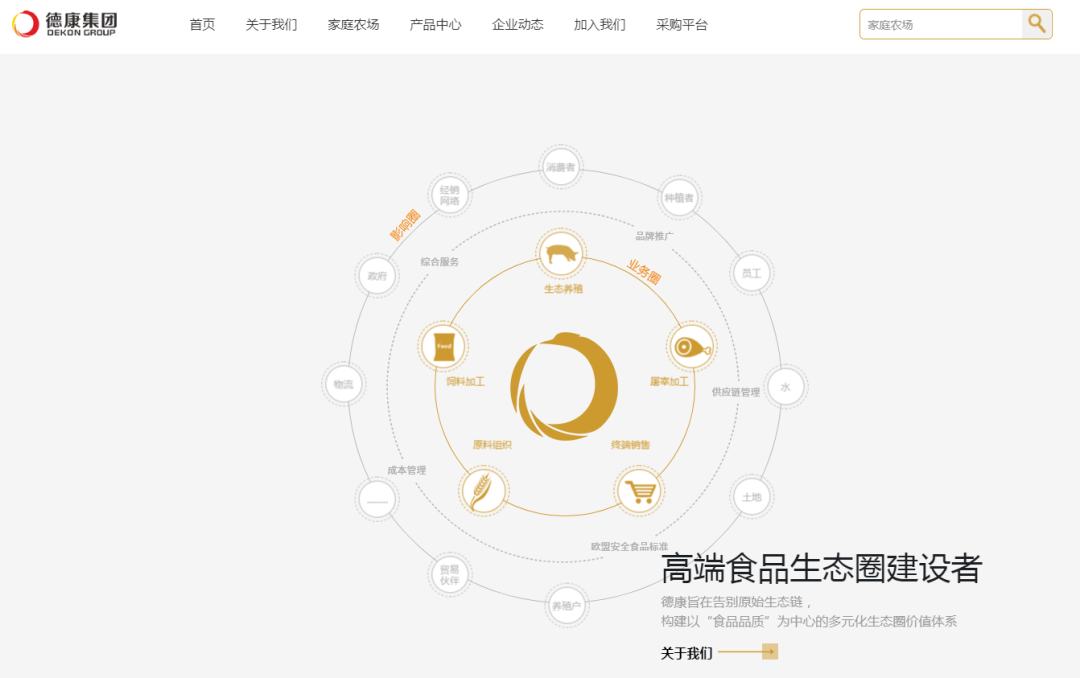

德康农牧官网截图

据港交所显示,2021年6月底德康农牧就曾向港交所递交上市申请,但最终以失败告终。为此,证监会要求公司补充说明前次发行未完成的原因及为推动本次发行顺利完成的相关安排。证监会还要求公司说明,在核准批复后公司自然人股东转让股份的原因、对价及定价依据,是否存在利益输送行为。

资料显示,德康农牧是中国内地领先且高速增长的畜禽养殖企业,专注于生猪及黄羽肉鸡的育种及养殖。根据弗若斯特沙利文报告,截至去年前三季度,按生猪销量计,德康农牧在中国内地所有生猪供应商中排名第六;按黄羽肉鸡销量计,公司在所有黄羽肉鸡供应商排名第三。

德康农牧的业务主要分为三个板块,即生猪、家禽以及辅助产品。去年前三季度,德康农牧生猪产品贡献的收入占总收入75.5%。

由于绝大部分收入来自生猪销售,近年来德康农牧业绩受猪周期及非洲猪瘟等因素影响,净利润波动较大。数据显示,2020年至2022年前三季度,德康农牧实现营业收入分别约81.45亿元、99.02亿元和96.64亿元,同期实现净利润分别约36.08亿元、-31.73亿元和8.52亿元。

德康农牧还深受负债困扰。截至去年11月30日,公司未偿还债项总额高达88.62亿元。而截至去年三季度末,公司的现金及现金等价物仅23.65亿元,如果公司未能按需要重续现有银行借款或透过未来债务或股权发售筹集额外资金,可能会影响公司正常经营。在此次港股IPO募资用途中,德康农牧也提到拟将部分资金用于偿还利率界于2.1%至4.2%的若干尚未偿还的银行贷款,以及补充营运资金等。

毛利率方面,2020年至2022年前三季度,德康农牧整体毛利率分别为38.8%、7.7%及6.3%,逐年下降。对此,德康农牧表示,毛利率波动受商品肉猪的毛利率影响最大。与同行相比较,牧原股份毛利率8.5%,温氏股份11.3%,新希望3.9%。对比来看,德康农牧远低于头部公司温氏股份、牧原股份。

招股书还显示,公司存在安全生产、环保等不合规事件,部分生产经营场所未取得所需的资格证书。由于公司未能完全遵守相关环保法律及法规,曾被处以16笔行政罚款,总额约为300万元。

为此,证监会要求公司说明整改情况,相关生产经营合规问题是否对本次发行构成重大不利影响。

德康农牧还存在欠缴社保和住房公积金的情况。招股书显示,2020年至2022年前三季度分别欠缴社保400万元、1500万元及1330万元,住房公积金欠缴800万元、500万元及430万元。

商报君精选

等你来pick→

72718元!2022年深圳居民人均可支配收入同比增长2.6%

刚刚,证监会重磅回应!

重大调整!赴美学生签证新规来了!

读创/深圳商报记者 陈燕青

编辑 黎莉

责编 马强

监制 陈志文

校审 谭录岗

点击 在看,让更多朋友看到!