成都银行前三季净利增30%,存款偏向对公业务,欲成万亿城商行

10月13日晚间,成都银行发布了2022年前三季度业绩快报公告。

数据显示,2022年1-9月,成都银行实现营业收入152.46亿元,同比增长16.07%;归属于母公司股东的扣非净利润66.54亿元,同比增长30.04%。

除业绩亮眼外,2022年成都银行的股价也较为“给力”,从年初11.68元/股一路飙升至15.67元/ 股,涨幅为34.16%。虽然在公布前三季度业绩的第二天,股价有所下跌,截至10月14日收盘,报收15.67元/股,较前一日下跌了0.76%。

值得关注的是,成都银行一直以来的目标——是为了成为西部地区首家万亿城商行奋斗。截至2022年9月末,公司总资产9075.43亿元,较年初的7683.46亿增长了18.12%;归属于母公司普通股股东的净资产518.20亿元,较年初增长12.80%;如此来看,成都银行的“赶考之路”只剩一步之遥。

事实上,自2009年以来,成都银行的资产同比一直在增长,即便在2016年很多银行出现缩表的情况下,成都银行资产也依然保持了12.29%的增速。然而,在成都银行大力拓展业务和急速扩张资产规模的同时,资产结构也出现了偏重对公业务的情况。

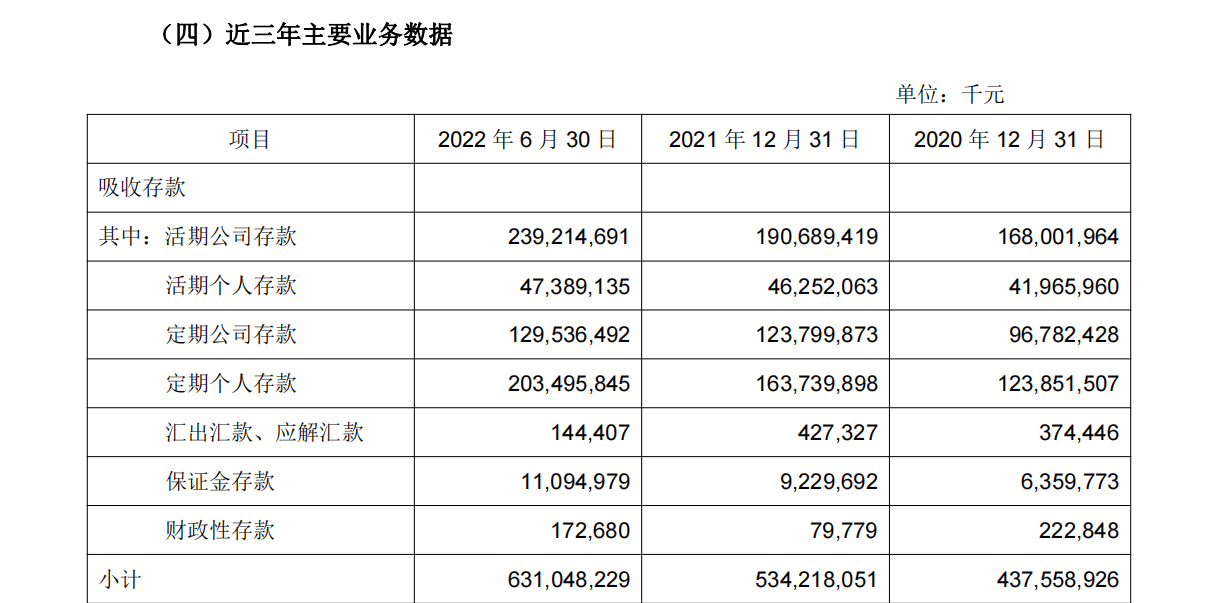

2020年和2021年,成都银行的公司存款分别占存款总额的60.5%和58.87%;2022年6月,公司存款比例依然占比58.43%,将近6成。对于地方城商行来说,零售业务在客户群体中知名度、信誉度相对偏低,存在揽储成本的问题,这也是导致地方银行存款业务偏向对公业务的重要原因之一。

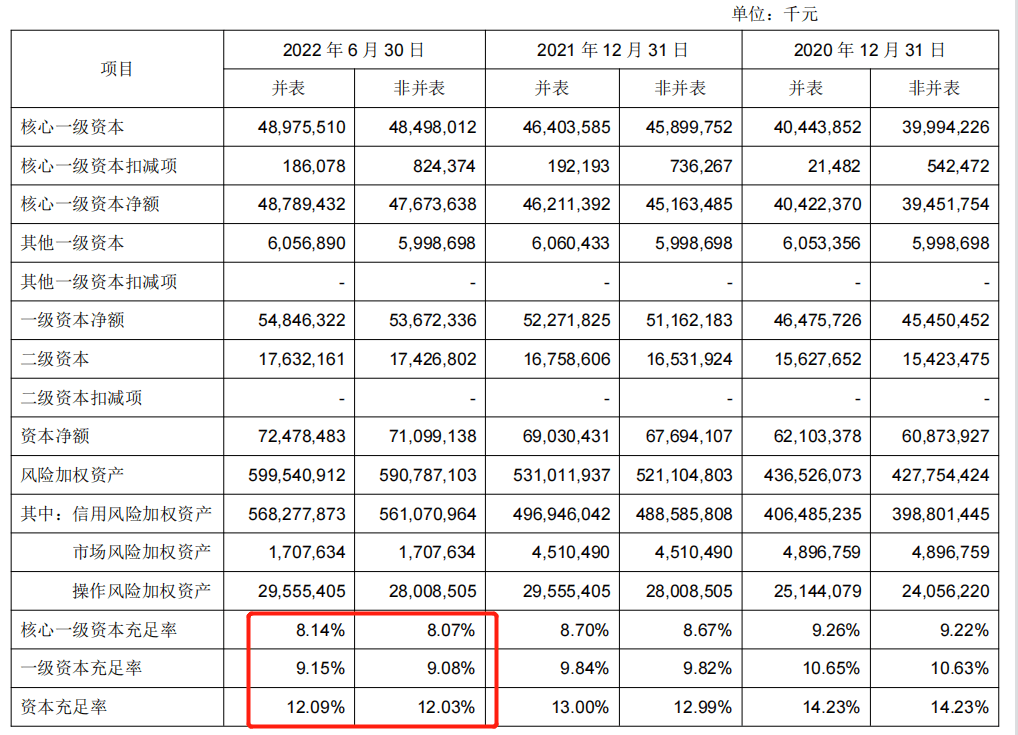

一般来说,靠揽储扩张资产规模属于“重资产”模式,对资本补充有着较高要求。截至2022年6月,成都银行的核心一级资本充足率为8.14%,虽然满足监管要求,但近年来,该行的资本充足率指标均呈下滑的趋势。

而成都银行也一直在为规模扩张准备资本资源。就在刚刚过去的9月份,成都银行获得四川银保监局批准发行不超过70亿元的二级资本债。对此,光大证券金融业首席分析师王一峰表示,“除了利用内源资本补充外,银行还可以积极运用配股、可转债、永续债、二级资本债等多样的资本工具进行外源资本补充;同时通过加大轻资本业务发展力度、优化信贷投放结构等方式,减缓资本消耗压力。”

基金持仓方面,东财Choice数据显示,截至2022年第二季度,工银瑞信基金旗下王君正、鄢耀两位基金经理管理的工银金融地产混合A基金,新晋成为成都银行的第十大股东。除此之外,该基金也是目前持有成都银行最多的公募基金,持股数高达3399.99万股。

(作者丨市界 周奕航 编辑丨朗明 )