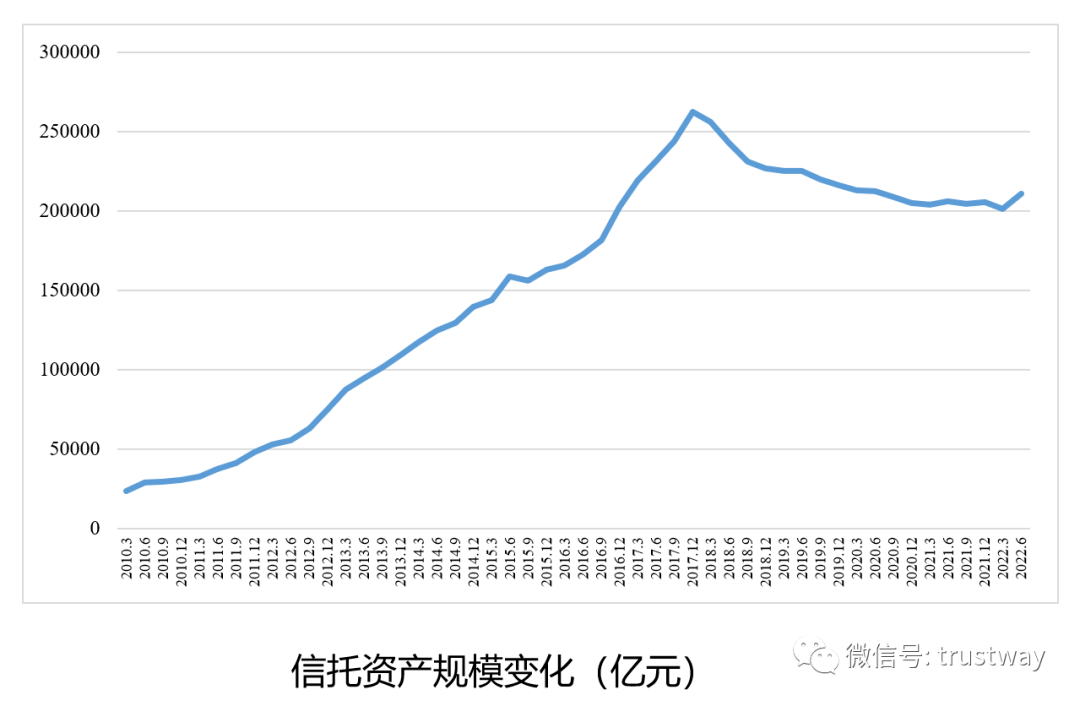

在经济下行压力及疫情冲击影响加剧的背景下,信托资产规模出现了意外的反弹。

来自中国信托业协会的数据显示,截至6月末,信托资产规模为21.11万亿元,比2021年同期上升4715亿,同比增速2.28%,较1季度末的20.16万亿增长9483亿,环比增速4.70%。

其中,融资类信托较1季度减少2203.59亿,投资类信托较1季度末增加3828.77亿,事务管理类信托较1季度大幅增加7857.74亿。

上海金融与发展实验室主任曾刚分析表示,“投资类信托增长规模增加与资本市场在2季度后半段的回暖相关,事务管理类信托的大幅上升则主要来源于与海航破产重整等相关的资产服务信托。”

两个角度看资产数据变化

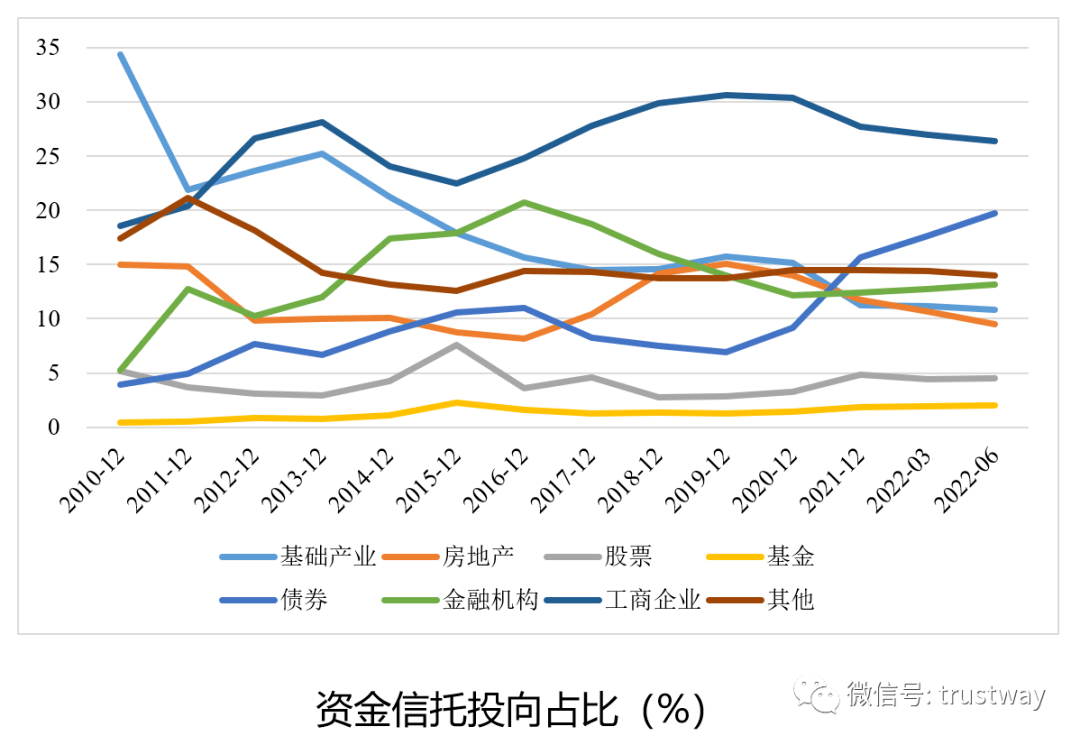

信托资产来源结构的变化,一方面体现了行业主动管理能力的提升,另一方面也反映出监管压降通道业务规模成效持续显现。

从信托资产来源结构看,集合资金信托和管理财产信托规模和占比同比有所提升,而单一资金信托持续下降。截至2季度末,集合资金信托规模为10.72万亿元,环比增长1.47%,同比增长3.44%,占比为50.80%。管理财产信托规模为6.26万亿元,环比增幅15.73%,同比增长34.05%,占比为29.64%。而单一资金信托规模为4.13万亿元,较一季度末下降579亿元,较上年同期下降1.47万亿,降幅26.32%,占比降至19.56%。

从信托资产功能结构来看,2022年2季度延续了投资类信托与融资类信托“一升一降”的趋势,截至6月末,投资类信托规模为8.94万亿元,同比增长17.07%,环比增长4.47%;占比为42.35%,同比上升5.35个百分点。融资类信托规模为3.16万亿元,较一季度减少2204亿,环比降幅6.51%,比上年同期减少9668亿,同比下降23.41%;占比为14.99%,同比下降5.03个百分点,环比下降1.80个百分点。事务管理类信托的规模和占比均有所上升,规模为9万亿元,同比增长1.52%,环比上升9.56%;占比为42.66%,同比下降0.32个百分点,环比则上升了1.89个百分点。

信托公司转型成效差异大

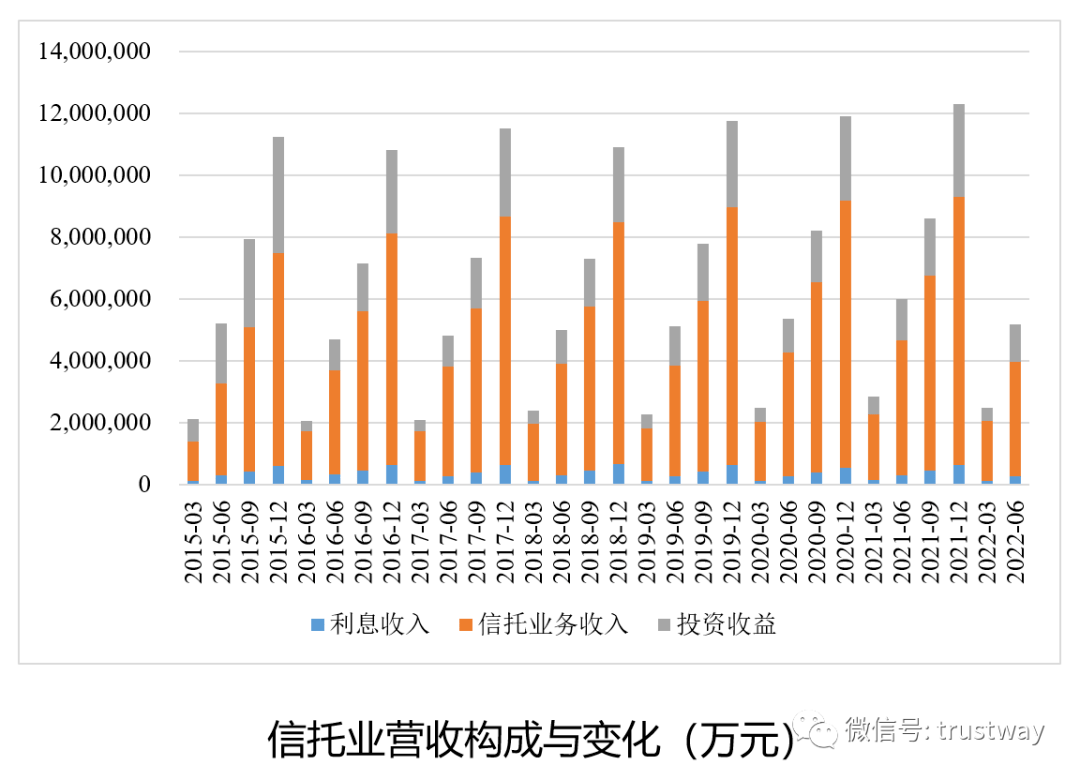

信托行业自2018年资管新规颁布后进入调整期,资产规模、营收指标在2021年止跌企稳。进入2022年以后,受疫情反复、宏观经济下行、资本市场波动等复杂外部环境影响,2022年2季度,信托公司经营业绩仍呈下滑态势,营业收入和净利润平均数均为负增长。

截至2季度末,信托业共实现经营收入473.46亿元,同比下降21.39%,但降幅较一季度末有所收窄。2022年2季度末,信托业实现利润总额为280.22亿元,同比下降29.21%;实现人均净利润99.7万元,同比下降24.60%。

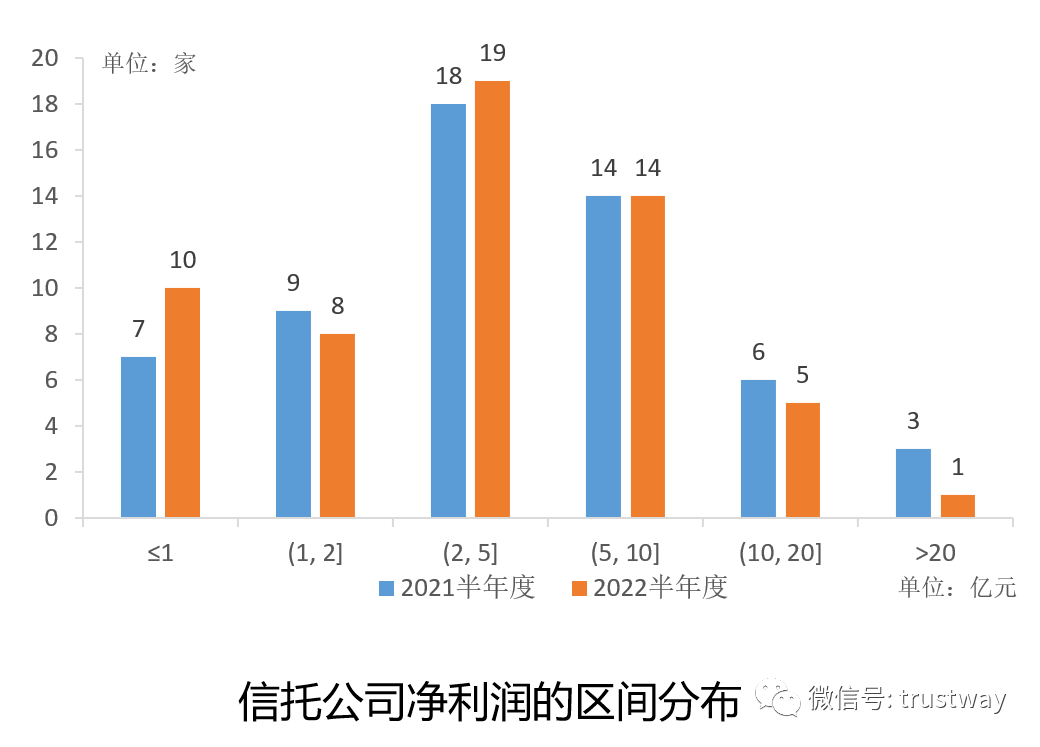

从已公布数据的57家信托公司来看,上半年57家信托公司净利润的平均数为4.70亿元,较2021年上半年下降20.62%,大于营业收入下降的幅度。

上海金融与发展实验室主任曾刚分析称,总体上看,2018年资管新规发布以来,信托行业正式进入转型发展阶段,行业整体转型发展呈现出以下特点:

其一,转型的成效差异较大。从截至2022年2季度末的数据来看,行业已经形成相对确定的转型业务体系,相应的内部管理体系也相应调整。 但也有部分信托公司对于转型发展尚未达成共识、没有明确的转型发展方向,转型业务更难成为利润支撑点。

其二,差异化发展成为趋势。传统信托业务主要依靠牌照优势和制度优势,信托公司业务同质化严重,以融资类信托为主。但进入发展新阶段以后,转型业务对专业能力和综合服务能力提出更高要求,新业务的市场容量有限,也难以支撑所有信托公司进入该领域。 “例如,证券服务信托公认为上规模快、风险可控,但头部几家信托公司形成市场绝对领先地位,且市场竞争异常激烈。因此,差异化发展不仅是监管鼓励方向,也是信托公司不得不面对的选择。”

其三,转型必将持续深化。无论信托公司目前转型进展如何,未来必将深入推进转型发展,否则可能没有机会进入行业新的发展阶段。 监管层面正在推进信托法修订,以及信托制度的完善,同时推进信托业务分类、信托差异化监管,引导信托公司通过转型寻找行业未来方向。各家信托公司的公开信息,也纷纷提到从战略层面推进转型的部署,从业务来看,证券投资、家族财富管理、资产证券化、绿色信托、股权投资、服务信托、产业金融被提及较多。

责编:糯糯