一、要闻速递

1.公募股票交易量同比有所增加 券商分仓佣金收入略有下滑

今年上半年,A股市场结构性行情持续演绎,在此背景下,上半年券商的基金分仓佣金收入超过90亿元,较去年同期略减少1.39亿元,中信证券、长江证券、中信建投证券、广发证券、招商证券位居前五。

天相投顾数据显示,公募基金2022年中期报告披露的股票交易量为11.79万亿元,去年同期为11.6万亿元。虽然股票交易量有所增加,但券商的基金分仓佣金收入较去年同期有所减少,为90.36亿元。

上半年,有31家券商的基金分仓佣金收入超过1亿元,去年同期该数量为28家。其中,中信证券以6.01亿元的基金分仓佣金收入位列上半年第一,长江证券、中信建投证券、广发证券等3家券商的基金分仓佣金收入均超过4亿元。

2.上半年基金管理费收入近720亿元 同比增长6.92%

依托于持续增长的管理规模,今年上半年公募基金管理费收入可观。天相投顾数据显示,上半年基金公司管理费收入为719.61亿元,较去年同期的673.06亿元增长6.92%。其中,管理费收入超10亿元的基金公司增至21家,行业“马太效应”仍在加强。

具体来看,易方达基金是上半年管理费收入最多的基金公司,达到了51.07亿元,同比小幅增长。管理费收入第二名是广发基金,达到35.99亿元,与易方达基金相差约15亿元。

据统计,上半年管理费收入超过10亿元的基金公司增至21家,去年同期为20家,新增公司为建信基金。

3.绩优权益基金获个人投资者明显增持

随着基金2022年中期报告披露完毕,公募基金持有人“全貌”浮出水面。天相投顾数据显示,上半年,个人投资者增持了股票型和混合型基金,机构投资者对混合型基金明显减持。从持基数据看,业绩出色的基金受个人投资者追捧。

截至6月末,在23.2万亿份公募基金中,机构投资者持有份额为11.35万亿份,占比48.88%,较去年末的47.34%上升了1.54个百分点。具体来看,机构投资者持有股票型基金4701.33亿份,较去年底的4041.27亿份提升660.16亿份。同时,机构投资者对股票型基金的持有占比,由去年底的27.24%提升至28.39%。截至6月末,机构投资者持有6277.88亿份混合型基金,持有数量较去年末下降297.05亿份,持有占比下降1.01个百分点。机构投资者仍是债券型基金最主要的持有者,截至6月末,其持有债券型基金份额占比为87.3%,较去年末下降1.52%。

4.公募持有A股市值近6万亿 隐形重仓股曝光

公募基金作为A股市场主力军之一,其动向一直是市场关注焦点。数据显示,2022年上半年,公募基金持有A股市值合计达5.98万亿元,占A股总市值比重7.04%,占A股流通总市值比重8.43%,公募基金仍是持股市值占比最高的专业机构投资者。基金公司投资A股的规模占基金公司管理总规模的比重为20.63%,相比一季度末提升0.48个百分点,公募基金在优化市场资源配置、维护资本市场稳定等方面发挥着主力军作用。

今年上半年A股整体表现不佳,拖累大多数基金业绩。从基金半年报中可以看到,基金持有人也以亏损居多。数据显示,仅有9家公司的产品利润超过10亿元,高达18家基金公司的产品上半年亏损100亿元以上。

5.基金经理加仓目标瞄准港股

随着公募基金公司2022年上半年业绩的披露,基金投资港股的情况逐步清晰。在知名基金经理的隐形重仓股名单中,以美团、快手为代表的港股标的频频现身。

从半年报披露的隐形重仓股情况来看,多位知名基金经理上半年大手笔加仓港股。有基金经理表示,港股市场上半年韧性足,配置价值并未因全球宏观环境动荡而削弱。下半年,港股市场震荡向上的可能性较大,将坚定投资信念。

二、基金视点

1.中欧基金曹名长:中长期看市场估值仍处较低位置

市场大幅波动后风格分化加剧,中欧基金“价值派”基金经理曹名长发表市场观点称,中长期来看,市场估值仍处较低位置。未来几年的权益投资,机会远大于风险。

曹名长认为,中长期来看,市场的估值仍然处于较低位置。从5月一直处于调整状态的地产、基建、金融等稳增长板块,具备了重新回归的潜力。未来一个季度,需要密切跟踪各类信息,深入调研,对股价涨幅大幅超越基本面的标的可考虑适当进行调整。未来将优选基本面更扎实的标的,重点关注有潜力价值回归的板块,争取获得更好收益,同时,也可从更长期的角度出发,持续关注更值得看好的兼具低估值与成长性的中小制造业。

2.泰达宏利基金:短期板块轮动加剧 可布局新能源、半导体等景气赛道

9月1日,泰达宏利基金发布观点指出,8月中下旬以来,成长板块出现调整,市场风格开始在周期、消费、金融地产间轮动。8月31日,市场再次调整,结构上成长赛道板块领跌,而消费、金融逆势上行。

泰达宏利基金认为,往后看,9月乃至四季度市场不必过度悲观,大概率仍将以震荡为主。风格上继续收敛、走向均衡,消费、金融地产有望阶段性修复。在货币环境维持宽松但不会“大水漫灌”的宏观环境下,市场风格很难出现系统性的切换,新能源等成长行业凭借景气优势仍将是市场核心风格。因此,面对短期调整,投资者不必过度恐慌,而应立足长期、以长打短,趁着调整布局新能源、半导体、军工等成长方向中估值调整到位且景气长期向好的优质资产,可关注以新能源、高端制造、新一代信息通信技术、生物医药、军工等为代表的科技科创中的优质方向和标的。

3.民生证券:继续看好上证50跑赢中证1000

民生证券认为,(1)继续看好上证50跑赢中证1000;(2)继续推荐“旧能源+”组合:作为传统能源本身的油、动力煤,兼具能源网络基础建设需求与“能源”载体属性的工业金属(铝、铜),解决能源转换的电力企业,解决老能源空间错配的油运,此外,在能源矛盾带来的货币冲击下看好黄金。(3)对中国需求预期修复可以关注:房地产、白酒、纯碱。(4)成长领域关注通胀下的解决路径:国防军工、元宇宙。

4.广发证券:8月经济低位企稳

广发证券认为,从PMI看,经济目前只是低位企稳,尚未见到显著修复的特征;但从影响7月以来经济的五大因素看,9月经济可能会较7-8月边际修复。一是高温逐渐过去,电力供给缺口会有缓和,居民活动和户外开工也会有所上升;二是本轮疫情峰值在8月17日,16-17日在日均3000左右量级,8月下旬已有缓和;三是财政缺口进一步得到填补,8月24日国常会确认专项债限额,新增3000亿政策性开发性金融工具;四是地产政策在继续升温,22日调降5年期LPR、24日强调“一城一策”,保交楼亦在落实过程中;五是在7月诱发原材料去库存的上游价格,8月以来已不再单边下行。

5.中金公司:A股中报整体趋弱,结构分化

中金公司表示,A股2022年中报业绩已披露完毕。盈利增长特征方面:在国内局部疫情等内外多重挑战影响下,二季度全A/金融/非金融盈利同比增长2.7%/4.9%/1.2%,但其中上游盈利同比提升至64%掩盖了盈利趋弱,而中游和下游分别下滑至-9.6%和-13.9%,分化进一步加大。行业层面,上游煤炭和石油石化,以及中游电力设备及新能源盈利同比继续提升,消费行业盈利受疫情影响明显,地产链行业业绩有所分化。

三、基金净值

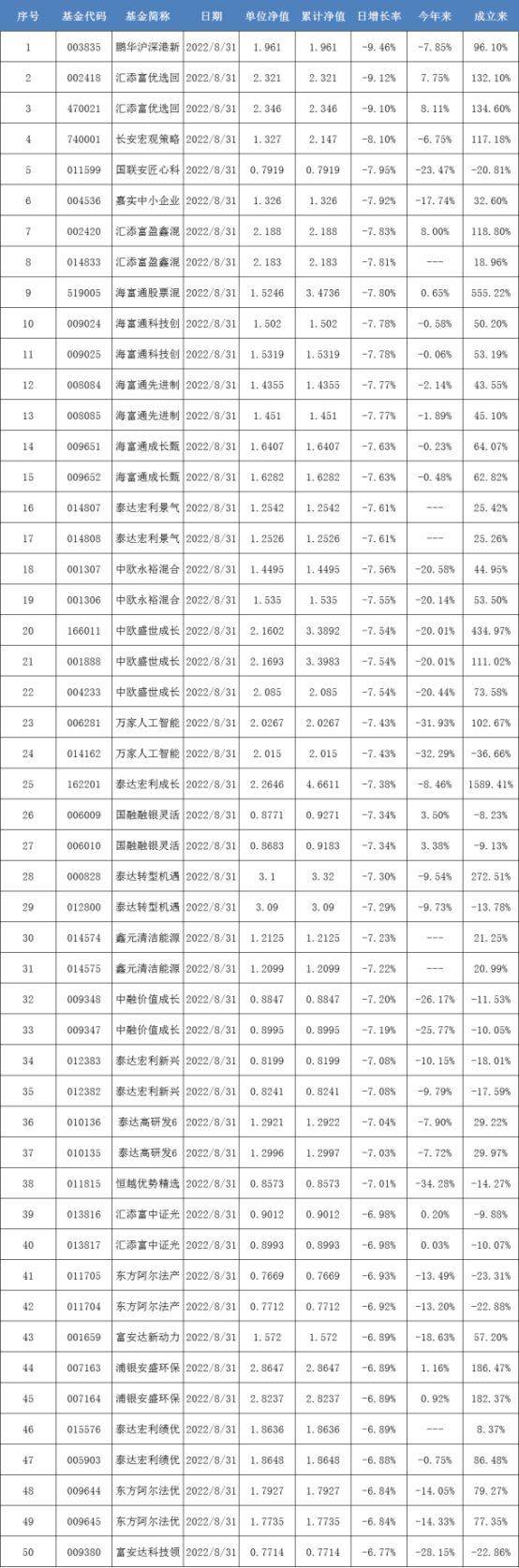

开放式基金净值上涨TOP50:

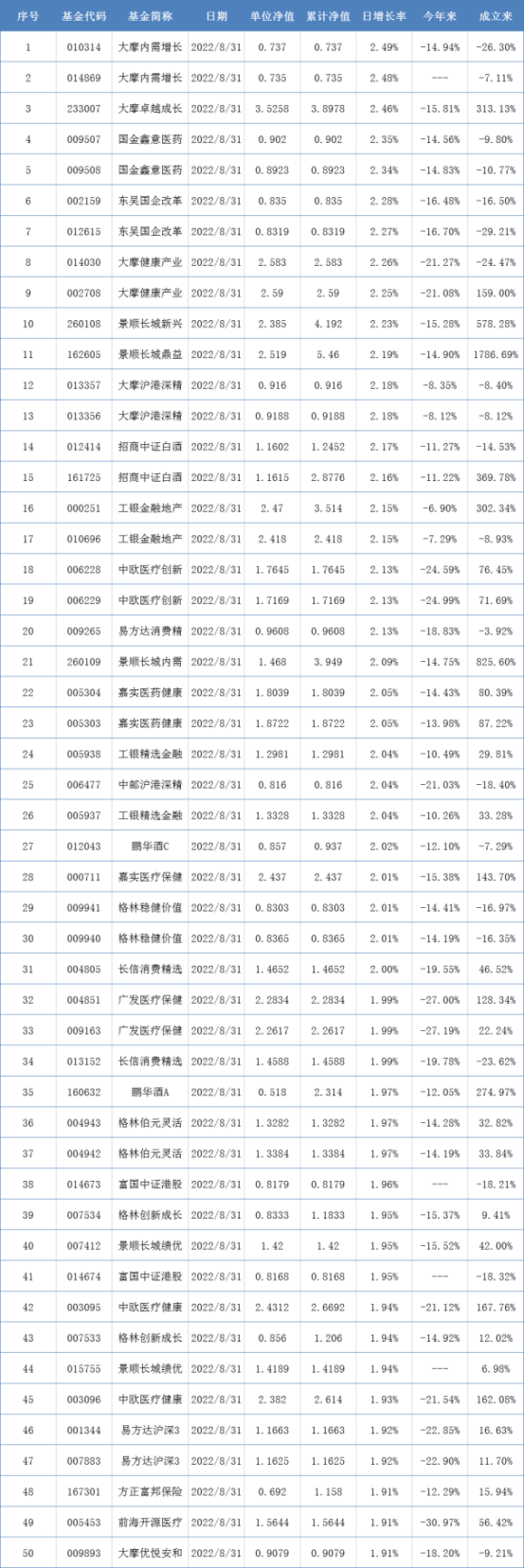

开放式基金净值下跌TOP50: