8月26日,中广核矿业(1164.HK)召开中期业绩发布会,并对业绩以及投资人的相关问题进行了说明和解答。公司副总裁蔡于胜、执行董事兼首席财务官徐军梅及资本运营部总经理马仕明出席了本次会议。

业绩大幅增长 海外业绩表现突出

2022年上半年,中广核矿业实现收入24.13亿港元,同比增长31%;实现毛利1.96亿港元,同比增长166%;毛利率从去年同期的4%上升至8.1%。得益于天然铀贸易的毛利和投资收益大幅上升,今年上半年每股盈利从去年同期的0.55港仙提高至5.28港仙,同比增长858%。

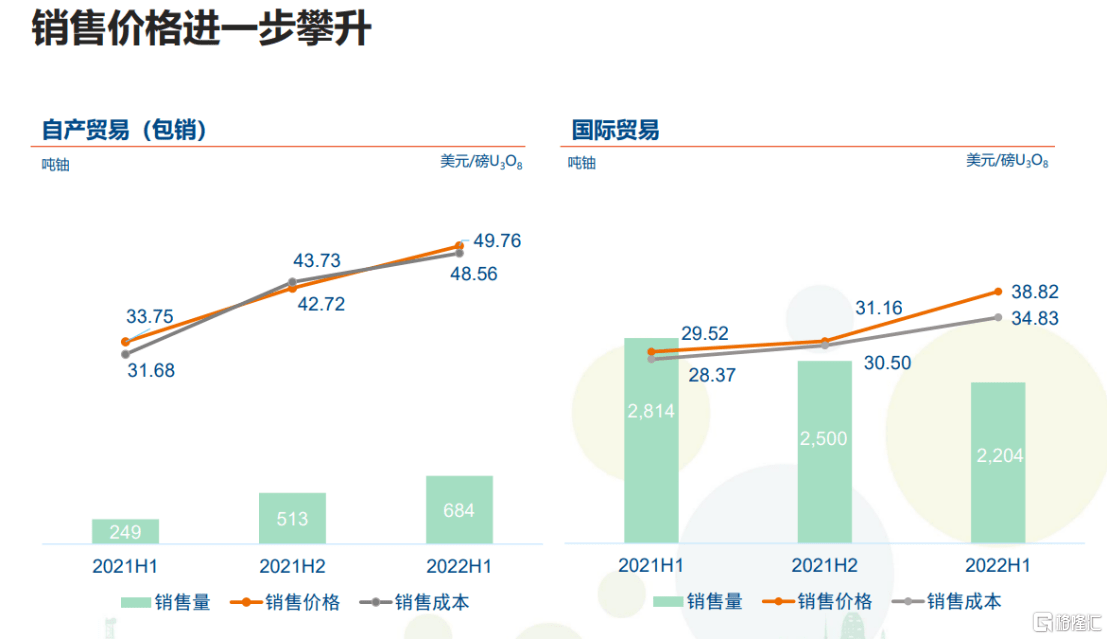

天然铀贸易方面,报告期内,公司共计销售2888吨铀,其中自产贸易方面今年销售量达684吨,同比去年增长175%。在业绩大增的同时,自产贸易方面公司已于2022年6月16日与中广核铀业发展有限公司签订一份新销售框架协议,公司将于2023年1月1日至2025年12月31日期间向中广核铀业发展及其附属公司(本集团成员公司除外)销售天然铀,每年的最低采购量1200吨铀。

数据来源:公司公告,格隆汇整理

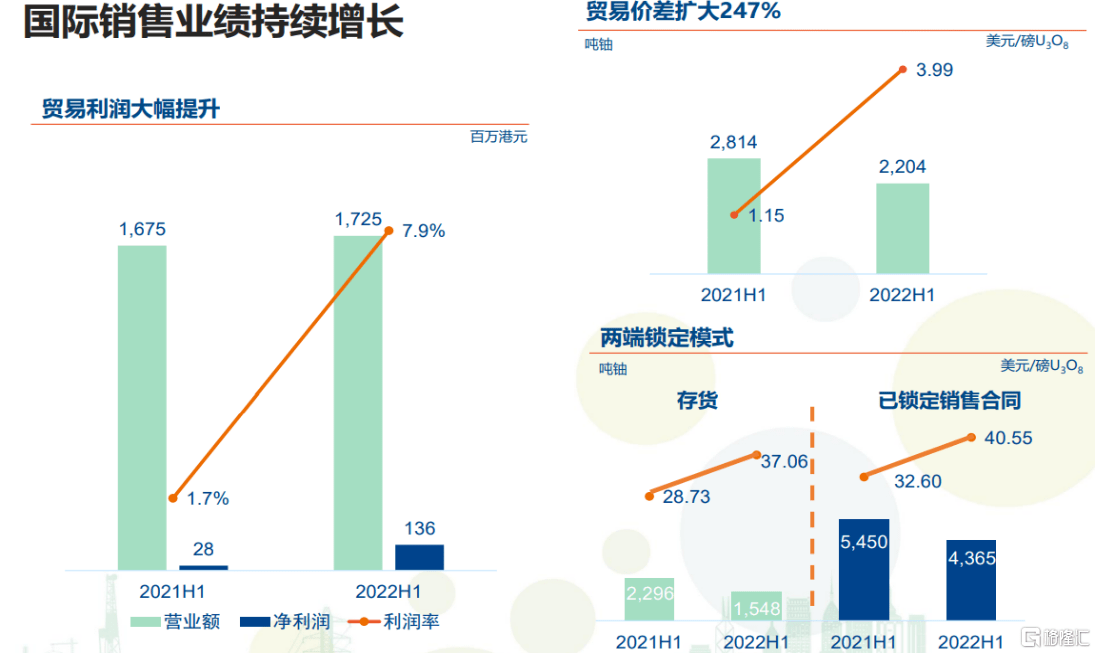

国际销售业务持续增长,2022年上半年得益于国际市场销售价格的大幅上升,平均销售价格达38.82美元/磅,同时贸易价差达到4美元/磅,因此中广核矿业旗下国际销售公司实现收入约17.25亿港元,同比增长3.0%,占比增至总收入的71.5%;贸易利润达1.36亿港元,去年同期2800万港元,同比增长385.7%。在利润大幅上升的同时,更值得注意的是,截至2022年6月30日,公司持有已签订但尚未交付的天然铀销售合同量达4365吨铀。

数据来源:公司公告,格隆汇整理

在2022年下半年中,公司将继续按照年度计划推进天然铀的采购以及谢公司、奥公司旗下铀矿产品的包销。同时,公司还将继续保持天然铀国际贸易优势,在严控风险的同时扩大贸易规模,提升贸易质量,增加贸易利润。

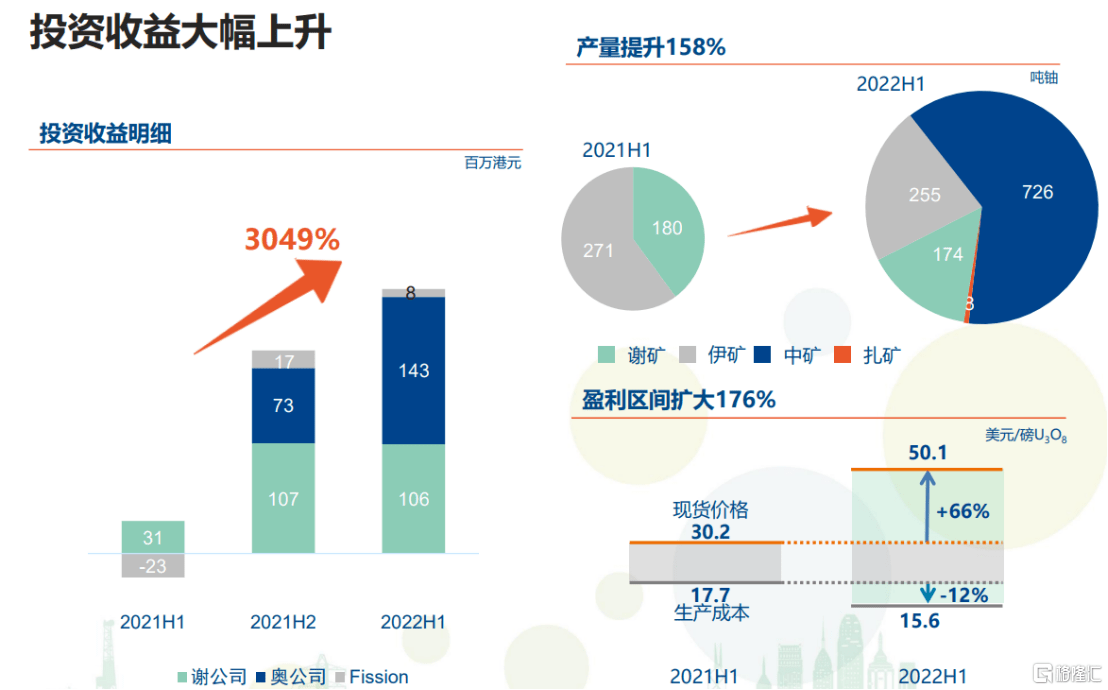

投资收益方面,2022年上半年,公司实现投资收益约2.57亿港元,去年同期815万港元,同比增长约3049%。主要得益于谢公司以及公司于去年7月并购的奥公司上半年经营利润的大幅上升。产量方面今年上半年同比增长158%,主要得益于新增了来自奥公司旗下矿山的产量。同时,公司盈利区间也同比扩大了176%。

数据来源:公司公告,格隆汇整理

Q&A问答环节

Q1: 看到公司新签署销售框架协议中长协价格提升的比较明显,同时也增加了现货测算的比例,那未来公司会向下游公司(中广核公司)让利吗?

A1:在中广核矿业的商业模式里,有很重要的一条就是和下游利益捆绑,它的好处就是最大限度地平衡风险与收益。在公司新的三年销售框架协议里面,体现出公司的三条基本原则:风险、收益和市场规则。

这个协议采用长期价格指数和现货价格指数的组合,公司相信它完美的体现了三项原则平衡的结果。而且总体上看,天然铀价格正在上升通道,所以公司认为对于上市公司来讲会更有利。

Q2:上半年的包销量是684吨铀,下半年的包销量指引是多少?以及半年报银行存款增加了11个亿,除了定增的8个亿之外,其他的增量部分主要来自什么地方?

A2:全年自产贸易部分的计划是约1250吨铀。银行存款这部分除了公司权益融资之外,主要增量来自于公司销售及投资分红的现金流。

Q3: 谢公司和奥公司对母公司的分红政策,以及公司本身的资本开支计划是怎样的?

A3: 首先,这两家公司是需要有未分配利润的前提下才有分红。第二,需要看公司生产经营情况以及后续资金的安排。然后项目开发需要综合考量现金余额和未来经营发展的需要,然后再去决定当期是不是要分红。最后分红的这个政策还需要通过股东会审批。

对于公司本身的资本开支计划,大部分资本支出在奥公司的扎矿,因为它还处于在建阶段。同时,其他几个在建矿山主要是日常的矿山运营以及正常开支。

Q4:公司在上半年第三方贸易这块表现突出,从历史回测来看,交货和备货的时间点会存在错配以及公司在以前这块业务的盈利波动也比较大,那公司是如何展望下半年或者说明年这块贸易盈利情况?

A4:从业务上来说,公司是两端锁定,因此从合同方面来看,公司的采销量都是对应的。因为公司的存货都放在转化厂,所有的存货都是同质的。所以在交付的时候都是以转账交付为主。

在这样的情况下,会计准则就要求公司在会计核算存货成本的时候,需要用到移动加权平均法。在这样的背景下,当天然铀的价格出现快速上涨的时候,那公司新采购的合同和交付的成本就会摊薄期初大量的低成本存货了。

具体来讲,公司在去年同期有约2300吨铀的存货,价格是29美元/磅以下,那在今年上半年即使有新的采购也会把这部分成本压得比较低,所以就会出现上半年提前反映了一部分全年的贸易利润。同时,今年天然铀的价格一直在上涨,但是下半年公司预估天然铀的价格会相对比较稳定,所以公司在贸易利润这方面预计还是大幅上升。

Q5:公司未来五年的产量有做什么规划吗?

A5:公司目前有三个在产矿山,一个在建矿山。其中三个在产矿山的产能利用率是80%,产量总共3200吨铀。到2024年产能利用率提高到90%。2025年会根据市场走势和大股东协商再决定需不需要恢复至100%产能。

奥公司去年并购的时候初步设计产能750吨铀/年,但是根据最新情况已经把设计产能提升到了900吨铀/年,在今年上半年刚开始建设已经有8吨铀的产量了,后续产能的释放时间,会根据市场复苏的情况以及销售情况,然后再根据市场的供求情况来灵活决定。公司有能力在2025年之前让它到达750吨铀,但是最终的产量,需要根据市场的情况来灵活地决定。