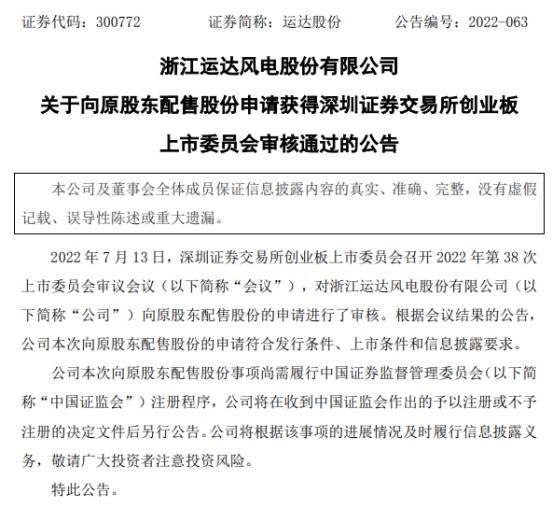

中国经济网北京7月14日讯 昨日,运达股份(300772.SZ)发布公告称,深交所创业板上市委员会昨日召开2022年第38次上市委员会审议会议,公司向原股东配售股份的申请进行了审核。根据会议结果的公告,公司本次向原股东配售股份的申请符合发行条件、上市条件和信息披露要求。

5月24日,运达股份发布了向不特定对象配股说明书(申报稿)(修订稿)。公司本次发行的股票为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次发行采用向原股东配售股份(配股)的方式,拟以实施本次配股方案的股权登记日收市后的总股本为配股基数,按每10股配售3股的比例向全体股东配售,配售股份不足1股的,按深圳证券交易所、中国证券登记结算有限责任公司深圳分公司的有关规定处理。

若以截至2022年3月31日公司总股本338,990,171股为基数测算,则本次可配售股份数量总计101,697,051股。本次配股实施前,若因公司送股、转增及其他原因引起总股本变动,向全体股东配售比例不变,配股数量按照变动后的总股本进行相应调整。

依据本次配股确定的定价原则,以刊登配股说明书前20个交易日公司股票均价为基数,采用市价折扣法确定配股价格。最终的配股价格提请股东大会授权董事会在发行前根据市场情况与主承销商协商确定。

在中国证监会作出予以注册决定后,公司董事会将确定本次配股股权登记日,配售对象为配股股权登记日当日收市后在中国证券登记结算有限责任公司深圳分公司登记在册的全体股东。公司控股股东机电集团已出具承诺,以现金方式全额认购可配股份。

本次配股募集资金总额预计为不超过人民币15亿元(具体规模视发行时市场情况而定),扣除发行费用后拟全部用于补充流动资金,扩大公司的业务规模,优化业务结构和资产负债结构,从而全面提升公司的市场竞争力和抗风险能力。

对于此次募集资金的必要性,运达股份表示,风电行业发展前景广阔,公司需要募集资金抓住历史发展机遇;改善公司财务结构,降低财务风险;公司业务规模快速增长,营运资金需求逐年增加,公司需要补充长期稳定的资金来源支持业务发展;公司季度间货币资金余额和经营活动产生的现金流量净额差异较大,公司需要补充资金提高经营活动稳定性;增强公司盈利能力,提升市场竞争力。

财通证券为运达股份此次配股的保荐机构,保荐代表人为彭波、周筱俊。财通证券在发行保荐书中表示,本次募集资金到位后,可以在一定程度上解决公司业务扩张过程中的资金需求,有利于公司战略规划的成功实施;有利于巩固公司在国内风力发电机组市场的地位,提高公司客户服务水平,从而全方位提高公司的综合竞争力。