中国基金报记者 刘明 实习生 赵心怡

2022年上半年收官,A股IPO情况出炉,各家券商也交出了投行业务的“半年考”成绩单。IPO承销费用方面,收入前十家的券商占据更高市场份额。

根据wind数据显示,按上市日期,截至6月30日,A股首发融资家数为171家,融资规模为3119.22亿元,较去年同期的259家,融资规模2139.63亿元相比,数量有所下降但募资总额上升。

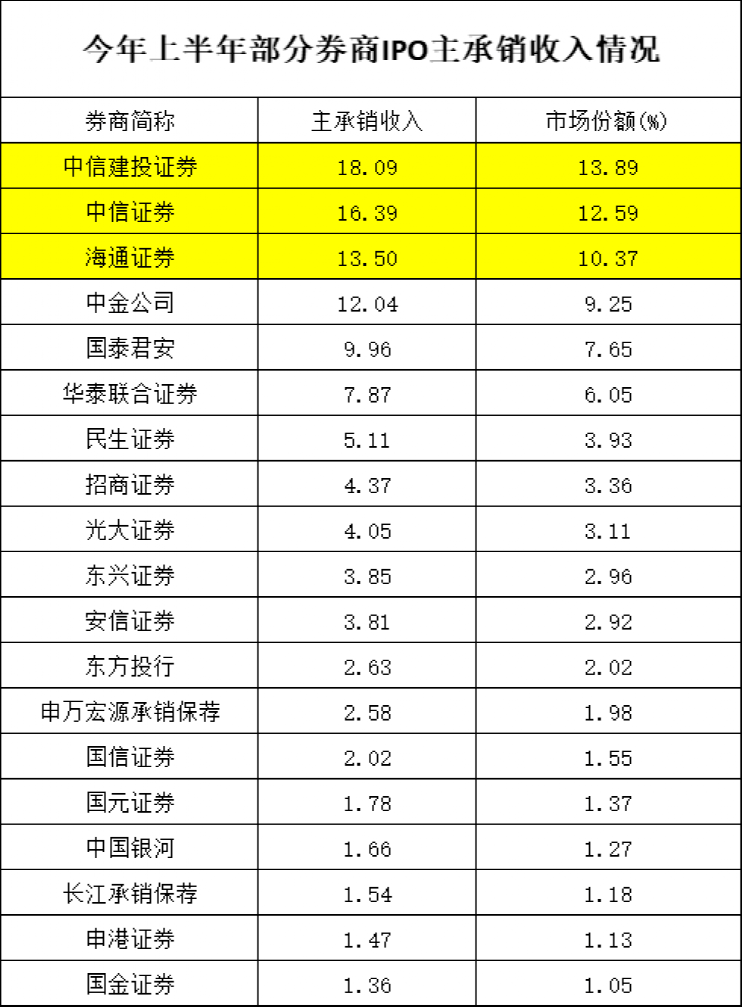

按发行日来看,上半年主承销券商的承销收入达130亿,较去年的124亿有所增加,并且更加向头部集中。按发行日计算,IPO承销收入前十大的券商占据市场份额高达73%,而去年前十大券商只占59%的份额,并且份额超10%的券商由2家增加了到3家。

“三中一海”IPO承销收入领先

头部效应更加明显

从IPO承销数量排名来看,投行业务的分化现象继续存在,中信证券、中信建投继续领跑。按发行日计算,中信证券担任主承销商首发的IPO数量达25家,中信建投以22家紧随其后。中金公司、海通证券、国泰君安、华泰证券承销保荐的首发IPO数量均在10家以上。从数量上看,这6家券商就占到一半的市场份额。

从券商IPO承销募资规模来看,中信证券、中信建投、中金公司稳居前三,首发募集金额分别为650.57亿元、401.64亿元、222.25亿元。上述三家券商首发募集金额合计就占一半的市场份额。

从主承销合计收入来看,中信建投以18.09亿元稳居头把交椅,中信证券以16.39亿元位居海通证券、中金公司位居三、四名,IPO承销收入也都超过10亿元,分别为13.5亿元和12.04亿元;其后是国泰君安证券、华泰联合证券、民生证券、招商证券、光大证券和东兴证券,都超过3亿元。

“IPO大单”基本专属头部券商

和去年同期259家IPO数量相比,今年的数量明显减少,仅有171家。虽然上市数量有所下降,但是融资规模却逆势增长高达3119.22亿元,与去年同期相比增长近46%,创同期历史新高。

大型IPO和IPO超募助力了券商承销规模的增长。具体来看,“IPO大单”更青睐于中信证券、中信建投等头部券商。

截至6月30日,年内上市新股募资总额前三名是中国移动、 中国海油 和 晶科能源 。其中,中国移动由中信证券和中金公司联合保荐,募资总额为519.81亿元。中国海油的主承销商为中信证券、中金公司和中银国际证券,募资总额为322.92亿元。晶科能源由中信证券和中信建投联合保荐,募集总额为100亿元。

上述几家“IPO大单”就为中信证券和中信建投分别带来超3亿元和超2亿元的承销保荐收入。

中小券商差异化发力北交所

不少机构表示,随着A股市场的逐渐完善,注册制的全面实施,券商投行业务有望迎来新的增长。

普华永道中国北部审计主管合伙人王崧指出:“上半年得益于多个大型上市项目的支持,上交所和深交所的总融资额占全球近一半。鼓励红筹回归及注册制改革的深入将持续利好A股市场,在科创板和创业板上市主力板块的推动下,下半年新股发行有望提速,我们预计2022全年A股市场IPO企业数量将达330-380家,全年融资额有望再创新高,达到5600亿-6350亿元人民币。”

中原证券研究所负责人牟国洪表示,投行业务业绩大幅增长主要与近年来国家大力鼓励资本市场服务实体经济相关,具体举措包括鼓励IPO和并购重组,再融资制度持续优化;在科创板和创业板推行注册制,2022年注册制有望全面实施等。

中原证券认为,IPO将进入全面市场化时代。在持续完善多层次资本市场体系、推动直接融资比重不断提升的政策导向下,IPO通过率有望维持相对高位。IPO项目储备的数量、质量以及梯次是券商推动投行业务持续增长,有效带动另类投资、私募基金、财富管理、资产管理等多项业务协同发展,积极探索券商特色化、差异化发展的关键。由于券商投行业务集中度持续提升,预计头部券商与中小券商在投行业务领域的分化现象将持续存在,但创业板、北交所为中小券商的投行业务发展提供了较为广阔的舞台。

平安证券认为,全面注册制预计年内落地,整体制度设计进一步接轨海外成熟市场,全面助力经济转型升级。具体来看,科创板定位硬科技,注册制试点取得积极成效,主要体现在上市包容性加大以及审核效率明显提升。创业板的行业对标与科创板略有不同,主要定位“三创四新”,实践注册制存量改革。北交所完善了多层次资本市场,助力中小企业融资发展。

编辑:舰长

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

深夜突发!一觉醒来,这国总统总理都宣布了!泽连斯基突然召回多名大使!俄军继续推进,乌军:已击退!刚通报:此地又有37名学生感染