国有企业在私募股权投资基金中累计投资了较大规模的资金,面临退出难、退出慢的困境。2020年以来,北京和上海基金份额转让平台开启之后,基金份额转让作为一种日渐兴起的退出方式日益受到各方的重视。不过,在转让过程中,国资基金份额评估一直是业内面临的难题。

为解决该问题,6月28日,上海市国资委发布了《上海市国有企业私募股权和创业投资基金份额评估管理工作指引》(以下简称《评估指引》),在解决国有企业基金份额评估的问题上跨出了新的一步,为转让中的评估工作提供了上位依据。

业内人士表示,随着国有企业在二手份额基金(S基金)领域的交易日益活跃,监管机构对国企参与私募基金业务的监管也逐步全面、细化。本次《评估指引》对填补基金份额估值的政策空白、健全上海国资评估管理制度体系具有重大意义,为基金份额的流转交易提供了明确的定价依据,将有力促进国资S基金的交易。

填补国资基金份额估值政策空白

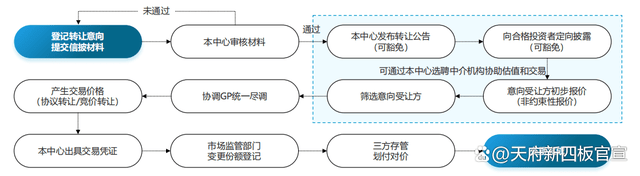

目前,不少私募股权投资基金面临退出的问题。2020年以来,北京、上海股权交易中心相继开展区域私募股权和创业投资基金份额转让试点,集聚了二级市场参与方(如潜在受让方群体、中介机构等),在满足国有资产交易的公开、公正性等要求的同时,解决了合伙制私募基金份额转让的合规性问题,满足了国有企业转让私募股权基金份额的基本条件。

不过,国有资本的退出,还涉及合规性的问题,如根据国有资产监督管理办法,国资必须进行场内交易,还需要相应的资产评估报告。此次上海市发布的《评估指引》在一定程度上解决了国有企业基金份额评估遇到的问题,为转让中的评估工作提供了上位依据。同时,《评估指引》填补了国有基金份额评估与估值管理的政策空白,为国有基金份额的转让起到了示范性指引作用。

具体来看,《评估指引》共18条,主要包括经济行为范围、报告采用原则、相关管理要求、国资监管要求、罚则、附则等内容。在原则上,要求本市国有及国有控股企业、国有实际控制企业,投资、转让经中国证券投资基金业协会备案的合伙型、公司型、契约型等各类私募股权和创业投资基金份额,以及企业持有份额的基金发生非同比例增减资等经济行为,涉及资产评估的,应切实维护国有资产权益,对基金份额进行评估和备案。

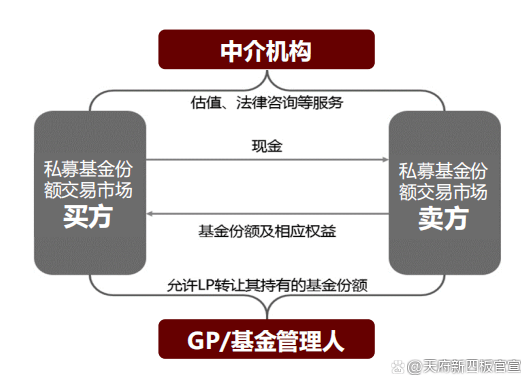

值得一提的是,《评估指引》明确,若因客观条件限制,无法获取评估必需工作资料、无法有效履行必要评估程序的,可以采用估值报告,并按照相关要求备案。有业内人士表示,S基金交易多数为有限合伙人(LP)转让基金份额。虽然少数头部一般合伙人(GP)通常会协助优质LP完成转让,但多数情况下,因原GP多数没有多余的精力和时间给予充分配合,项目方也不情愿充分配合尽职调查,投资人很难对转让份额基金的所有项目都进行全面的尽职调查。

在具体的评估要求上,企业应按照相关制度和要求对基金份额评估项目报告进行审核,同时重点关注但不限于以下内容:基金及所涉及资产是否以资产转让为评估假设条件,评估方法的选择是否与预期退出方式一致,同类型资产的评估方法是否一致;基金及所涉及资产近期是否发生融资、转让等行为,及相关的资产权益、交易时间、交易价格等内容;基金所涉及资产是否有近期上市预期,是否存在约定退出条款,及相关的时间安排、价格约定等内容;基金所涉及资产中已上市股票是否有限售期,及其流动性影响。

为基金份额转让提供定价依据

近年来,随着财政资金基金化使用和国有资本投资运作的日趋活跃,国资背景的私募股权基金加速入场,成为私募股权市场发展的一大动力。清科研究中心统计数据显示,2021年,具备国资背景的LP出资次数占比为12.6%,而出资认缴总规模占比达到68.0%。2022年一季度,10亿元以上的人民币基金,半数以上由国资背景的基金管理人管理,而超百亿元的人民币基金则全部由国资背景管理人管理。

“份额转让试点目的之一是有效拓宽私募股权基金的退出路径,缓释存量风险,有助于形成行业内‘募投管退’的良性循环,尤其是保障国资基金权益,提供国资基金份额退出的重要途径。”北京股权交易中心表示。

自2020年中国证监会相继批复同意在北京、上海区域性股权市场开展私募股权和创业投资份额转让试点以来,两地已接连推出多项配套政策措施,基金份额转让流程日益规范,成效显著。

北京股权交易中心7月4日公布的数据显示,北京股权交易中心基金份额转让平台共计完成21单基金份额转让交易,交易基金份额37.41亿份,交易金额34.02亿元,份额持有人涵盖财政、央企国企、商业银行、民营机构、个人等多个类型,实现了服务私募基金类型(公司型、合伙型、契约型)的全覆盖;累计完成16笔基金份额质押业务,规模达24.11亿元。

不过,目前国内S基金行业发展面临着诸多挑战。据了解,国内S基金交易以个人投资者的流动性需求及违约性认缴份额为主,由于当前市场缺乏规范的询价过程及专业服务中介,加上当前许多项目存在账面估值虚高、退出渠道拥挤、资产难以合理评估的情况,买卖双方在S基金的定价上较难达成共识。

上海市国资委表示,上海市国有资产评估管理已形成“1+2+N”的制度体系:“1”是一个总的评估管理办法,“2”是核准备案操作、评估报告审核两个手册,“N”是国资评估管理中若干重要管理事项。现有国资评估管理政策中,对基金份额评估没有明确规定;北京率先开展基金份额转让试点,但尚未出台基金份额评估相关支持政策。《评估指引》的制定,将填补这部分的政策空白,进一步健全上海国资评估管理制度体系,为基金份额的流转交易提供定价依据。

央行、证监会对成渝两地私募股权投资退出机制支持

2021年12月24日,央行、证监会等部门联合印发《成渝共建西部金融中心规划》提出,“支持成渝地区股权交易平台依法开展登记托管、交易品种等业务创新,研究探索创业投资和私募股权投资基金份额转让的可行性。建立辐射西部、共建‘’一带一路’国家和地区的多层次资本市场合作机制,研究支持符合条件的境外投资者投资区域性股权市场。”“探索完善创业投资、私募股权投资退出机制。”

天府(四川)联合股权交易中心(简称“天府股交中心”或“天府股交”)作为川藏地区唯一合法的私募证券市场及其运营机构,拟推出“基金业务服务平台”。

该平台依托专业的估值系统,为买卖双方提供合理的估值参考。并通过建立规范的转让流程,助力私募基金拓宽股权投资和创业投资退出渠道,实现规范、有序、有效退出,形成行业“募投管退”良性循环的生态体系。