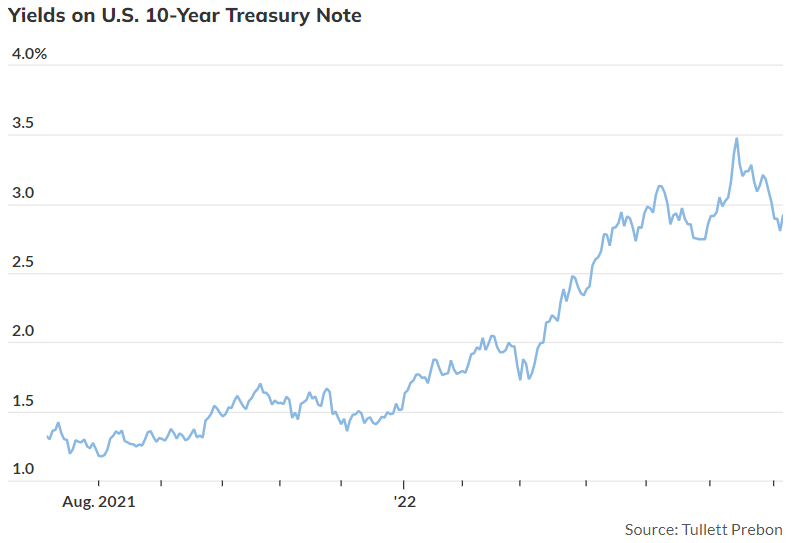

美股成长股最近强势反弹,10年期美债收益率也跌至3%以下,这被认为是一个美联储鹰派见顶的信号。

近期市场对联邦基金期货的押注显示,明年某个时候美联储有可能会重新降息,市场开始猜测美联储最鹰派的时刻已经过去,并对经济衰退的前景重新定价。

周三,Sevens Report Research的创始人Tom Essaye在一份报告中表示:

成长股近期的表现明显优于价值股,虽然现在来看,“价值股可能不会大幅反弹”这一结论还为时过早,但是我们确实认为,成长股最近跑赢大盘(的反弹走势)是值得投资者注意的。

如果成长股持续反弹,这将是一个强烈的信号,表明市场的预期正从一直以来的加息转向美联储2023年最终会降息,这也意味着市场估计美联储的“鹰派“姿态目前可能已经见顶。

成长股近期的表现明显优于价值股,虽然现在来看,“价值股可能不会大幅反弹”这一结论还为时过早,但是我们确实认为,成长股最近跑赢大盘(的反弹走势)是值得投资者注意的。

如果成长股持续反弹,这将是一个强烈的信号,表明市场的预期正从一直以来的加息转向美联储2023年最终会降息,这也意味着市场估计美联储的“鹰派“姿态目前可能已经见顶。

由于美国的通胀处于40多年来最高水平,美国人的生活成本一直居高不下,美联储在今年3月强势“转鹰”,并且自2018年以来首次上调基准利率。

自那以后,美联储变得更加强硬,这也让市场担心,美联储在控制失控的通胀方面可能过于激进,可能会导致经济衰退。

但是如今,美国经济增长放缓使得市场开始质疑,尽管美联储今年才开始加息,但其激进的货币紧缩政策还能够持续多久。

随着最近美债收益率持续下跌,有分析人士表示,如果通胀在今年下半年见顶,美联储可能就会放松此前的鹰派立场。

值得一提的是,比起价值股,美债收益率的下降似乎对成长股的提振作用更加明显,隔夜美股盘中,成长型科技股普涨。

Facet Wealth的投资主管Tom Graff表示:

长期美债收益率最近一直在下跌,因为投资者担心美国经济正在放缓,并且很有可能出现衰退。

长期美债收益率最近一直在下跌,因为投资者担心美国经济正在放缓,并且很有可能出现衰退。

今年6月,10年期美债收益率曾升至约3.5%的高位,然而本周又一度跌至2.748%,这是自5月27日以来的最低水平。

相比之下,2021年底时的10年期美债收益率约为1.5%,当时市场预计美联储准备上调基准利率以遏制“高烧不退”的通胀水平。

此外,10年期和2年期美债收益率在7月5日短暂倒挂,为6月中旬以来首次,再次显示美国可能面临经济衰退。

值得注意的是,由于投资者对经济衰退的担忧加剧,公司债券的息差扩大了。在Graff看来,公司债券市场一直在闪现衰退担忧,他表示:

投资级公司债的息差是过去25年来除经济衰退外的任何时候都没有过的。虽然这并不意味着百分之百的可能性会出现经济收缩,但是这绝对清楚地表明,信贷市场认为存在风险。高收益债券或垃圾债与美债的息差也出现了类似的上升。

投资级公司债的息差是过去25年来除经济衰退外的任何时候都没有过的。虽然这并不意味着百分之百的可能性会出现经济收缩,但是这绝对清楚地表明,信贷市场认为存在风险。高收益债券或垃圾债与美债的息差也出现了类似的上升。

DataTrek Research的联合创始人Nicholas Colas也在最新的一份报告中表示:

尽管10年期美债收益率在3周前见顶,但是公司债券的息差仍在继续走高。当市场对未来企业现金流越来越不确定时,息差往往会上升,今年大部分时间都是这样。

尽管10年期美债收益率在3周前见顶,但是公司债券的息差仍在继续走高。当市场对未来企业现金流越来越不确定时,息差往往会上升,今年大部分时间都是这样。

市场担心经济放缓会导致现金流枯竭,因为这可能会不利于公司对其业务进行再投资,或使现金紧张的借款人处境更为艰难。

美股今年以来一直在下跌,此前随着利率上升,估值出现了重新定价,尤其是成长型科技股今年以来大幅下跌。

以科技股为主的纳斯达克指数今年上半年暴跌了近30%,标普500指数也大跌超20%,陷入了技术性熊市。

成长股对美债收益率上升尤其敏感,因为它们预期的现金流还在遥远的未来,然而由于对经济衰退的担忧,美债收益率最近有所下降,重新提振了成长股。

自6月15日低点以来,罗素1000成长指数截至周三上涨近3%,而罗素1000价值指数同期收平。

Graff表示,即将到来的公司二季报浪潮应该会让投资者“更清楚地了解”公司对2022年下半年的预期,以及股票的走势。他在报告中谈到股市时表示:

市场已经消化了公司一定程度的盈利放缓。

市场已经消化了公司一定程度的盈利放缓。