中航证券有限公司薄晓旭,师梦泽近期对兴业证券进行研究并发布了研究报告《2022年及2023Q1财报点评:自营显著回暖,财富管理仍具优势》,本报告对兴业证券给出持有评级,当前股价为6.76元。

兴业证券(601377)

公司披露2022年年报及2023年一季报业绩

2022年,公司实现营收106.60亿元(-43.81%),实现归母净利润26.37亿元(-44.40%),扣非后归母净利润24.60亿元(-47.24%),基本每股收益0.35元/股(-48.53%)。公司2022年ROE为5.74%,较上年同期下降6.30pct。

2023年一季度,公司实现营收41.69亿元(+147.02%),实现归母净利润8.28亿元(+430.09%),扣非后归母净利润7.65亿元(+4,564.10%),基本每股收益0.0959元/股(+328.13%)。公司2023年一季度ROE为1.57%,较上年同期增长1.19pct。

多项业务业绩下滑

2022年,公司经纪、投行、资管、信用、自营五项主营业务分别实现净收入27.56亿元(一22.59%)、9.55亿元(-23.13%)、1.61亿元(-33.60%)、19.24亿元(+11.56%)和3.82亿元(-89.76%),除信用业务以外的各项业务的净收入均出现较大程度的下滑,其中,自营业务是拖累业绩的主要因素,主要是公允价值下滑导致处理交易性金融资产亏损所致。

而2023年一季度,公司上述五项业务分别实现净收入6.10亿元(-19.71%)、3.69亿元(+13.74%)、0.33亿元(-7.56%)、4.99亿元(+23.26%)、10.27亿元(扭亏为盈),可以看出,一季度业绩的回暖主要是受益于自营业务的大幅增长,由上年一季度的-12.29亿元增长至10.27亿元,此外,投行业务和信用业务同样实现逆势增长。

传统经纪业务市占率下滑,代销金融产品规模稳居前列

2022年公司传统经纪业务受市场行情影响较大,代理买卖证券业务净收入12.83亿元(-21.32%),公司股票基金交易额下滑-19.82%,幅度高于市场平均水平(一10%),市占率下滑0.17pct。而2023年一季度,公司经纪业务收入增速仍低于上市券商平均水平(-16.67%),市占率下滑对公司经纪业务盈利能力的影响仍在持续。

另一方面,2022年公司代销金融产品业务收入4.72亿元(-28.96%),公司基金销售保有规模稳居行业中上游。根据中证协最新发布的2023年一季度排名显示,公司股票+混合公募和非货币基金保有规模分别为392亿元(一2.00%)、413亿元(+2.23%),金融行业排名32位,证券行业排名12位。

信用业务规模缩水

2022年,公司信用业务净收入的增长主要是受益于公司存放同业等及结算备付金的利息净收入上涨32.39%,其主营的两融业务和股票质押业务均规模均出现下滑。截至2022年末,公司两融业务余额269.63亿元(-19.72%),股票质押业务规模20.56亿元(-28.24%),而上述两项业务利息收入分别为18.98亿元(一8.53%)和1.46亿元(-17.26%)。2023年一季度,公司信用业务维持了上年的增长态势。

资管公募化转型势头强劲

一方面,公司主要通过兴证资管开展资产管理相关业务,2022年,兴证资管业务规模稳步扩张,盈利能力小幅提升。截至2022年末兴证资管受托资产管理资本746.41亿元(+24.49%),实现营业收入和净利润2.54亿元(+4.10%)和1.03亿元(+39.19%)。另一方面,公司通过旗下兴证全球基金积极推进公募基金业务,截至2022年末,兴证全球基金公司资产管理总规模6,495.40亿元(一3.49%),其中公募基金规模5,863.17亿元(一0.65%)。同时,公司盈利能力也出现下滑,实现营业收入和净利润43.17亿元(-34.27%)和16.83亿元(-24.70%),也是影响资管业务收入的主要因素。

2023年一季度,兴证全球基金公募基金管理规模仍持续小幅下滑的趋势,截至2023年3月31日,公募基金规模达到5,770.31亿元,较上年末下滑1.58%。但这一趋势目前已出现企稳回升迹象,截至5月4日,兴证全球基金公募基金管理规模达到5,840.34亿元,较一季度末回升1.21%。公司在稳固原有FOF类公募基金优势的基础上,积极布局和筹备养老金产品、QDII、REITs等创新业务,2023年随着权益市场的回暖以及财富管理需求的提升,公司盈利能力有望企稳回升。

2022全年IPO募资规模下滑,一季度多个IPO项目落地

公司投行业务业绩的下滑主要是因为2022年IPO承销数量和募集规模均出现下滑,2022年,公司完成IPO项目7单,承销规模46.73亿元(-53.58%),另一方面,公司再融资规模大幅增长,2022年共计完成6单,承销规模102.98亿元(+74.72%)。同时,债券融资规模小幅下滑,2022年共计融资1427.57亿元(-2.28%),整体位居行业中上游。

2023QI,公司共计募集资金38.23亿元(+135.70%),完成3单IPO项目和l单增发项目,IPO募资规模达到37.23亿元(+253.90%),远高于行业平均水平。目前公司排队中的投行项目22单,储备较为丰富。

投资建议

公司在财富管理业务发展方面具备较大优势,随着宏观经济的回暖,居民财富管理需求有望回升,带动公司财富管理业绩回暖,同时,权益市场和债券市场震荡幅度相较2022年出现较大好转,公司自营业务显著回暖,叠加兴业银行的协同效应和公司独特区位优势。我们预测公司2023-2025年基本每股收益分别为0.59元、0.65元、0.73元,每股净资产分别为7.97元、8.47元、9.03元,维持“持有”评级。

风险提示:市场波动风险,市场活跃度不及预期,基金销售市场竞争加剧

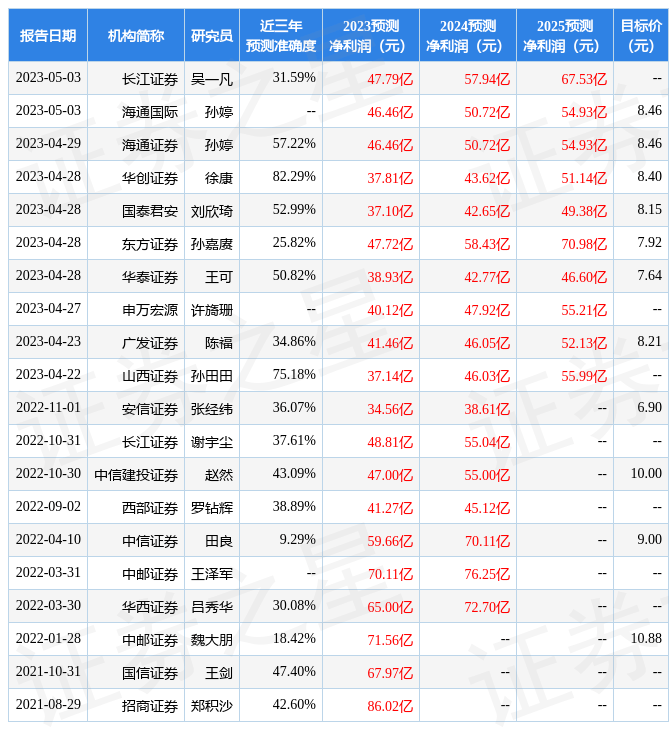

证券之星数据中心根据近三年发布的研报数据计算,华创证券徐康研究员团队对该股研究较为深入,近三年预测准确度均值高达82.29%,其预测2023年度归属净利润为盈利37.81亿,根据现价换算的预测PE为15.36。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级9家,增持评级4家;过去90天内机构目标均价为8.05。根据近五年财报数据,证券之星估值分析工具显示,兴业证券(601377)行业内竞争力的护城河优秀,盈利能力一般,营收成长性一般。该股好公司指标3星,好价格指标3.5星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。