作者 | 潘宏胜 中证金融研究院首席经济学家

来源 |《中国外汇》2023年第8期

要点:人民币国际化是个渐进的系统化过程,更涉及国际政治经济大格局和货币体系的复杂博弈和长期演进。因此,必须充分认识人民币国际化仍处于初级发展阶段和现实的水平,辨证看待人民币国际化的利与弊、收益与成本以及风险。

2009年7月,中国人民银行等六部委联合发布《跨境贸易人民币结算试点管理办法》,率先在上海和广东等四省市启动试点。以此为起点,市场需求和政策支持“双轮驱动”的人民币跨境使用已走过10余年,取得了长足进步和发展。面对世界大变局,新发展阶段的人民币跨境使用将不断深化,为我国推进高水平对外开放、构建更高水平开放型经济新体制作出新的贡献。

货币跨境使用与货币国际化

古往今来,货币流通一般有地域和治域的界限,而某一地域多种货币竞争并存的情形并不少见,往往市场分割越严重、层次越多,越是如此。譬如20世纪初期的中国,主要城市流通银行纸币,内地农村居民则用银圆或铜钱(张嘉璈,2018)。某一货币超越地域或国境成为通行记账单位和流通亦大有之,如奥地利刻有1780年年号的玛丽亚·特丽莎银币直到20世纪仍在非洲和西亚的特定地区流通,中国的铜钱曾数世纪在周边国家使用(黑田明伸,2007)。

从形式上看,货币跨境使用构成了跨越国界的交易网络。金属货币和纸币为主时代,货币跨境使用更多伴随商品进出口和人员往来的自然外溢,其规模有赖彼此的经贸联系和运输便利程度;银行存款货币为主的信用货币时代,货币跨境使用借助银行体系和金融市场,其规模还取决于银行体系联通性、金融市场发达程度和支付清算等金融基础设施的便利性,并涉及多边甚至国际层面的公认性,体现国际货币体系的制度安排和运行特征。

货币跨境使用与货币国际化的概念既有紧密联系,也有区别。货币跨境使用是货币跨越边境或国境的限制而流通使用的状态,货币国际化则是货币的部分或全部职能从一国适用区域扩展到周边、区域乃至全球,最终成为区域乃至全球通用货币的动态过程(人民银行,2018)。一国货币能够跨境使用意味着该货币可在双边或多边贸易投资中发挥计价结算等功能,但未必是国际化货币。国际化货币必然要求该货币具备规模化的跨境使用,形成了国际化的交易网络,发挥着交易媒介和价值储藏等功能,且受到国际社会的公认。显然,货币国际化不限于跨境使用,但跨境使用是货币国际化的市场基础、关键内涵和必要前提。离开了跨境使用,货币国际化就是无源之水、无本之木,不具有可持续性。

在货币国际化的语境下,货币跨境使用是“出得去、回得来、留得住、管得了”循环流通的一整套机制安排。“出得去”和“回得来”,意味着本国货币借助贸易投资渠道和境内外金融联系而双向流通,既可作为“钱货两清”的交易媒介,也可满足“时间的交换”和“空间的交换”需求,且两者的便利性大体匹配。“留得住”意味着本国货币可以在他国或境外金融中心因应市场需求而使用和驻留,且以一定渠道和机制与境内联通。“管得了”意味着货币所在国金融管理部门是政策规制的供给者、基础设施的维护者和风险防控的实施者,以内为主、内外兼顾,而非超越主权国家或去国家化、自由放任的跨境流通。

人民币跨境使用的发展历程及其进展

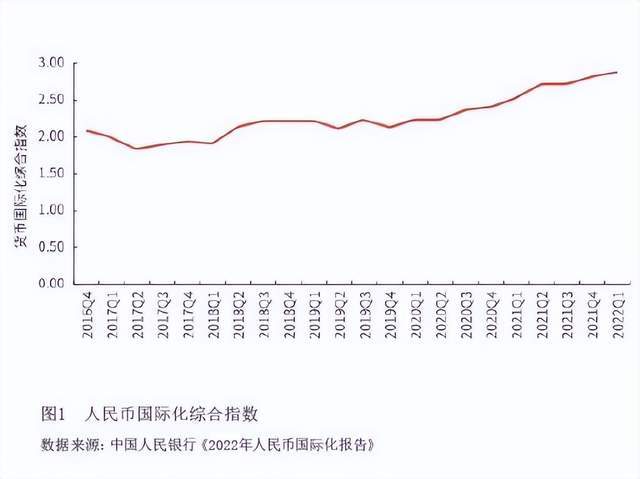

改革开放以来,人民币跨境使用逐步发展大致经历了三个阶段。一是周边自发流通阶段(2009年前)。人民币通过与毗邻国家、中国香港和中国澳门等地区之间人员往来、贸易、旅游等渠道和双边本币结算,形成了小规模跨境流通和现钞沉淀,2003—2004年先后建立港澳个人人民币业务清算安排,对人民币跨境使用和回流机制做了初步探索。二是逐步形成和扩大人民币跨境良性循环阶段(2009—2016年)。按照本币优先、本外币协调的原则,我国于2009年7月起先后开展跨境贸易、投融资人民币结算试点,建立健全人民币跨境使用政策框架,拓展市场需求与政策供给双轮驱动的人民币跨境使用大循环。三是以2016年10月人民币正式加入国际货币基金组织(IMF)的特别提款权(SDR)货币篮子为标志,人民币正式成为国际认可的国际货币。随着金融市场开放稳步扩大,人民币跨境使用进入新阶段,人民币国际化指数稳步提高(见图1)。

总的来看,过去10多年人民币跨境使用快速发展壮大,取得突破性进展。第一,形成了货币功能齐备的人民币跨境流通规模。人民币跨境收付金额从2009年不到100亿元增至2021年的36.6万亿元,占同期本外币跨境收付总额的47.4%,2022年上半年这一占比升至49.1%。人民币跨境收支大体平衡,2021年累计净流入4044.7亿元。结构上看,2009—2016年,人民币跨境资金流动主要集中在经常项目与直接投资渠道,两者合计占全部人民币跨境结算额的八成以上。其后,金融市场开放成为推动人民币跨境使用的重要力量,资本项目跨境收付显著增长,人民币债券先后被纳入国际三大债券指数,2021年证券投资占到跨境人民币收付总金额的60%,大宗商品贸易领域人民币跨境收付金额较快增长,人民币的国际计价、支付结算、投融资和储备等功能稳步拓展提升。

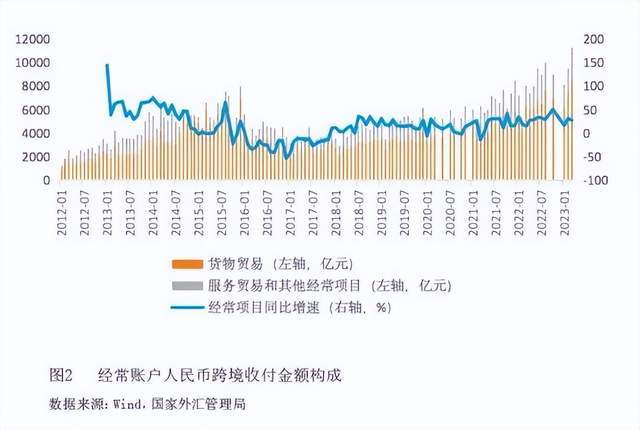

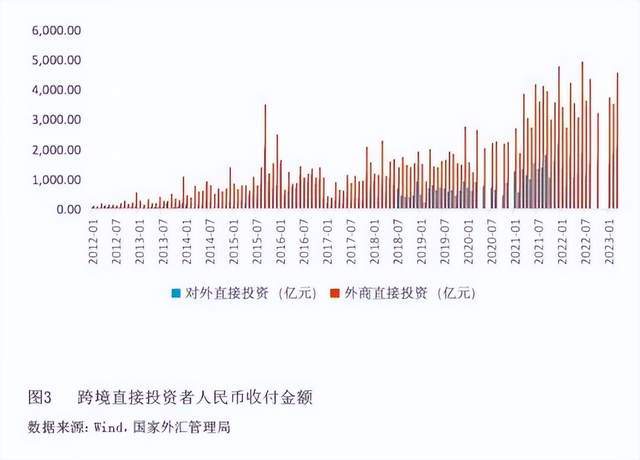

第二,建立了境内外联通的人民币跨境循环机制。人民币跨境流动渠道拓展遵循从经常项目到资本项目、从直接投资到金融交易、从机构到个人的路径,逐步形成了涵盖经常项目与直接投资、融资和金融市场等三大渠道的有进有出、循环流通机制。2021年,经常项目人民币跨境收付金额为7.95万亿元,占同期经常项目本外币跨境收付的17.3%。货物贸易、服务贸易、收益及经常转移人民币跨境收付占同期该项目本外币跨境收付的比重分别为14.7%、24.3%和51.8%(见图2);资本项目人民币跨境收付金额为28.66万亿元,其中直接投资、证券投资、跨境融资分别占20.2%、74.1%和5.6%。人民币对外投资明显增多(见图3)。债券投资占证券投资人民币跨境收付的73.1%,“债券通”、“沪深港通”、人民币合格境外机构投资者(RQFII)和“跨境理财通”成为主渠道。截至2021年末,中国香港、中国台湾、英国等主要离岸市场人民币存款总体余额超过1.54万亿元,同比增长21.3%。

第三,构建了本外币一体化的跨境人民币业务政策体系。基于市场需求,以促进贸易和投资便利化为导向,金融、商务、外资等管理部门持续完善跨境贸易、投融资、金融交易人民币结算等基础制度,证券投资项下基本实现本外币一体化管理,企业境外放款、银行境外贷款、全口径跨境融资和跨国企业集团资金池等业务已经或正推动实现本外币一体化管理。根据资本项目开放进程,相关政策供给体现简政放权、放管结合的原则,资本项下坚持资质审核和准入前管理,减少事前审批,完善事中事后监管,实施全口径跨境融资宏观审慎管理,金融机构和企业跨境融资上限受杠杆率、风险转换因子和宏观审慎调节参数的影响。建立健全跨境人民币业务信息管理和统计监测系统,完善人民币清算渠道、账户体系和跨境信息收付管理信息系统等基础设施,为扩大人民币跨境使用提供了重要保障。

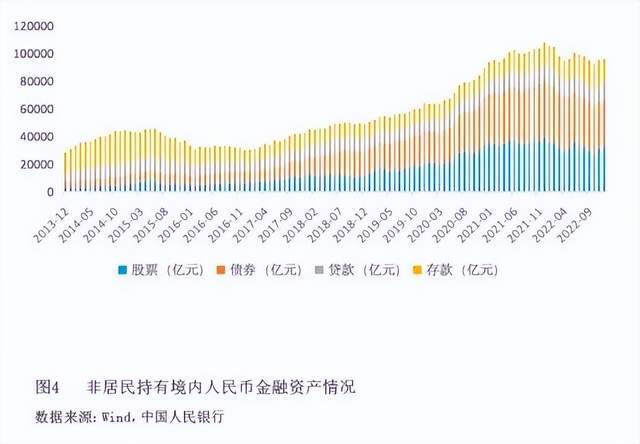

第四,巩固了人民币作为国际货币的公认地位。2010年IMF进行SDR审查时,人民币满足篮子货币的出口门槛标准,但未达“可自由使用”标准。随着人民币跨境使用逐步扩大,2015年新一轮SDR审查时,人民币满足了“可自由使用”标准,被纳入SDR货币篮子,成为五种篮子货币之一。随着人民币可自由使用程度稳步提高,IMF于2022年5月将人民币在特别提款权的权重由2016年10月的10.92%上调至12.28%。目前人民币是全球第五大支付货币、第三大贸易融资货币,人民币外汇交易在全球市场份额增至7%。非居民持有境内人民币金融资产增多(见图4)。作为新晋国际货币,人民币在构建双边和多边金融安全网方面的作用稳步提升。截至2021年末,中国央行累计与40个央行或货币当局签署过双边本币互换协议,总金额超过4.02万亿元,有效金额3.54万亿元。IMF在2023年3月31日发布的官方外汇储备货币构成(COFER)数据显示,2022年第四季度人民币占比为2.69%,居全球第五位,全球央行共持有人民币外汇储备2984.4亿美元。

总的来看,扩大人民币跨境使用在促进国际贸易投资持续健康发展、提高国内金融体系的服务能力和国际竞争力、助力共建“一带一路”、提升国家综合经济实力和影响力等方面都发挥了积极作用。应该看到,人民币跨境使用还存在较大差距和不足,主要是:跨境贸易和投融资使用外币的惯性强,尤其是跨境贸易结算人民币占比2021年仅约15%,人民币跨境使用的粘性不够强,使用规模与我国经济和贸易体量还不适应;人民币跨境使用渠道拓展不够平衡,融资和外汇交易渠道规模较小,账户开立、流动性和汇兑等金融服务和便利性不足;证券投资等金融开放以“管道式”为主,多个管道并存且相互隔离,市场准入、资金汇兑等监管要求不完全一致,跨境投资便利度有待进一步提升,等等。

新发展阶段扩大人民币跨境使用的思考

与2009年启动跨境贸易人民币结算试点时相比,当前人民币跨境使用的境内外环境已发生重大而深刻的变化,扩大人民币跨境使用面临着新的机遇和挑战。机遇方面,新发展阶段,我国以推动高质量发展为主题,加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,我国经济增速在全球范围仍有望保持相对高的水平。随着持续建设现代化产业体系和推进高水平对外开放,国际贸易投资规模和深度稳步扩大,人民币跨境使用的市场需求会有新的显著提升。世界大变局加速演进,中国致力于推动构建人类命运共同体,国际货币体系的多元化态势日趋明显,双边多边本币结算和区域货币合作日益加深,人民币在双边和区域贸易投资跨境使用的“朋友圈”有望扩大,人民币的计价结算、投融资、国际储备等功能将得到有效提升和强化。挑战方面,国内供给结构还不适应需求结构变化,内部大循环的畅通存在明显短板,原始创新和产业基础能力较弱,重要能源矿产资源对外依存度较高,一些领域风险隐患较大,维护人民币币值稳定存在一定压力。世界进入新的动荡变革期,主要发达经济体的货币霸权、金融制裁、技术与出口管制盛行,非美元国际货币跨境使用的风险加大。

党的二十大报告提出“有序推进人民币国际化”。扩大人民币跨境使用是深化人民币国际化的基本前提和现实需要。人民币国际化是个渐进的系统化过程,更涉及国际政治经济大格局和货币体系的复杂博弈和长期演进。因此,必须充分认识人民币国际化仍处于初级发展阶段和现实的水平,辨证看待人民币国际化的利与弊、收益与成本以及风险,深刻认识到这一进程的长期性、复杂性和艰巨性,不能志得意满或盲目乐观。同时,也不必妄自菲薄,要以扩大人民币跨境使用为着力点,久久为功,不断夯实人民币国际化的实体基础,推动人民币逐步成为具有广泛影响力的主要国际货币。

第一,以贸易投资联动为纽带,深化区域和“一带一路”沿线的人民币跨境使用。发挥我国与东南亚和“一带一路”沿线的贸易投资联系日益紧密的优势,提高人民币跨境使用政策和实际操作的便利性,鼓励国内对外项目投资、工程建设承包和设备出口等“走出去”企业与银行、信用保险等中资金融机构携手密切合作,大力构建人民币通过对外投资流出而以设备和中间品外贸出口、工程咨询服务贸易等经常项目回流的大循环机制。扩大与周边国家的双边货币合作,积极落实双边本币结算协议,解决好互设金融机构、互开账户、汇兑汇价、挂牌交易、现钞调运、跨境支付、小币种区域交易等操作性问题,通过贸易投资合作增强人民币跨境使用的粘性,提高双边贸易人民币计价支付结算的比重,拓展跨境人民币结算“朋友圈”。按照扩大面向全球的高标准自由贸易区网络的需要,加大对跨境电商、海外仓、离岸国际贸易等外贸新业态跨境人民币使用的政策支持。

第二,有序扩大金融开放,推动融资和金融交易等人民币跨境使用渠道均衡发展。稳步推进金融领域的规则、规制、管理、标准等制度型开放,研究整合优化证券投资“管道式”开放方式,便利境内外投资者开展跨境证券投资。扩大跨国企业本外币一体化资金池业务,改进跨境融资的授信、风控、利率和汇兑等管理,支持中外资金融机构和跨国企业开展跨境融资,支持更多境外主权类机构、跨国企业在境内市场发行“熊猫债”。稳步扩大机构、市场和产品等金融开放,丰富国债、高等级信用债、衍生品等金融工具,支持将境内金融市场产品纳入主流国际指数,便利境外央行、投资机构增配人民币资产,强化人民币国际储备功能和避险货币属性。

第三,推动在岸、离岸人民币资产市场协调发展,扩大人民币跨境使用循环。增加新能源等国内期货市场品种,有序扩大期货特定品种对境外投资者开放,推动大宗商品领域人民币计价结算和使用。发挥好内地与中国香港常备货币互换安排的作用,支持香港离岸市场丰富股票、债券、衍生品、存贷款等人民币产品体系,促进人民币在岸、离岸市场流动的良性循环。加大对人民币清算行的政策支持,优化清算行布局,推动清算行提升跨境人民币业务服务能力,更好助力离岸人民币市场培育和发展。

第四,完善人民币跨境使用的基础设施,强化宏观审慎管理。完善人民币跨境收付信息管理系统建设,健全外汇和人民币全口径跨境资金流动的监测分析和预警体系。健全事中事后管理和金融机构自律机制,提高跨境人民币业务开展的标准化、规范化和便利性。根据货币调控、汇率稳定等需要,及时发挥全口径跨境融资宏观审慎调节工具的作用,切实防范跨境资金流动风险。