FX168财经报社(香港)讯 摩根大通(JPMorgan Chase & Co.)首席市场策略师兼全球研究联席主管Marko Kolanovic警告称,短期期权正在“爆炸式”增长,并创造与2018年初股市波动性所引爆同一级别“市场灾难”的风险。

2018年2月发生了市场称为“波动性末日”(Volmageddon)的市场混乱,并迫使一种主要关注波动性的交易所交易产品关闭。

Kolanovic表示,最近“零日期权”激增,也有可能引发市场动荡,他写道:“这些短期期权(行业术语称为0DTE,即零天到期的期权)的交易量非常大”。

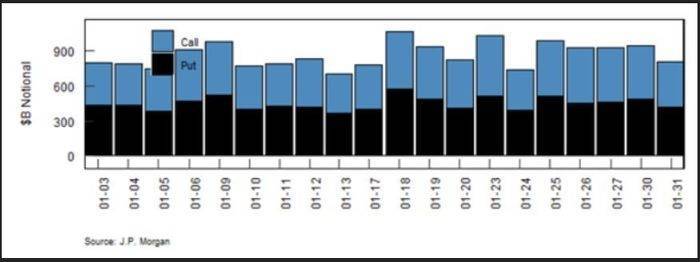

据这位顶级策略师的团队估计,这种短期期权的每日名义交易量约为1万亿美元。

(图片来源:摩根大通)

Kolanovic在给客户的一份报告中称,““虽然历史不会重演,但它往往是押韵(意指重复)的”,这些“每日和每周期权”一旦卖出,将对市场产生类似的影响。

2018年2月的“波动性末日”事件,是衍生品的市场波动,最终打击其基础资产(本次为股票)的最著名案例之一。“罪魁祸首”是交易所交易基金(ETF),这些基金旨在向投资者支付与股票波动率相反的报酬。

当时,一个名为VelocityShare Daily Inverse VIX Short Term ETN (XIV)的追踪波动率基金,因为市场下跌至接近赎回线而遭到抛售,造市商被迫相对应操作,实质上又推高风险,引发“滚雪球”效应,并使这一产品最终遭到赎回。当时该事件导致标普500指数在两周内大跌10%。

Kolanovic指出,他的模型显示,一旦市场出现大幅下跌,造市商被迫平仓引爆的危机,可能造成盘中300亿美元的卖盘规模。

他写道:“鉴于当前流动性较低的环境,这些资金流动可能对市场产生特别大的影响。”

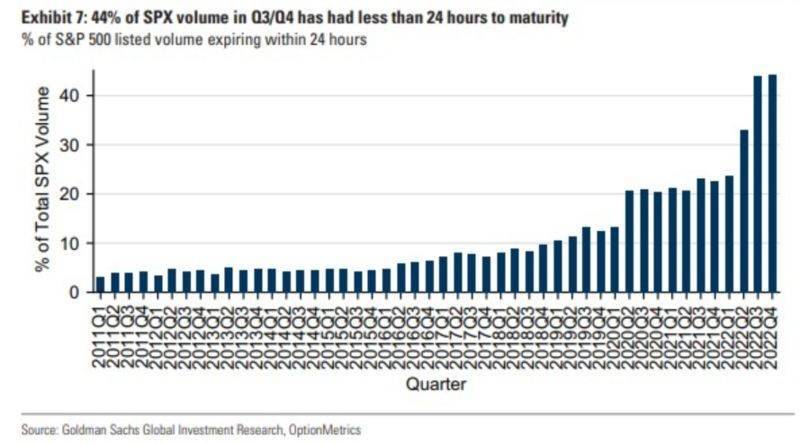

0DTE期权在2021年的迷因股潮中首先由散户交易员采用,在大型基金经理中广受欢迎。高盛集团(Goldman Sachs Group Inc.)汇编的数据显示,在2022年下半年,这类期权占标普500指数总交易量的40%以上。这几乎是六个月前的两倍。

(图片来源:高盛)

]]>