近日,北京六合宁远医药科技股份有限公司(简称:六合宁远)向深交所更新了招股书,拟登陆创业板,其保荐机构为中信建投证券。

公司创立于2010年,从药物分子砌块业务起家,目前具备小分子新药研发全流程的化学合成一站式服务能力。

本次冲刺IPO,公司拟募资10.37亿元,将全部用于投资“烟台宁远药业有限公司小分子创新药研发生产服务(CDMO)基地项目”。

(募集资金用途,招股书)

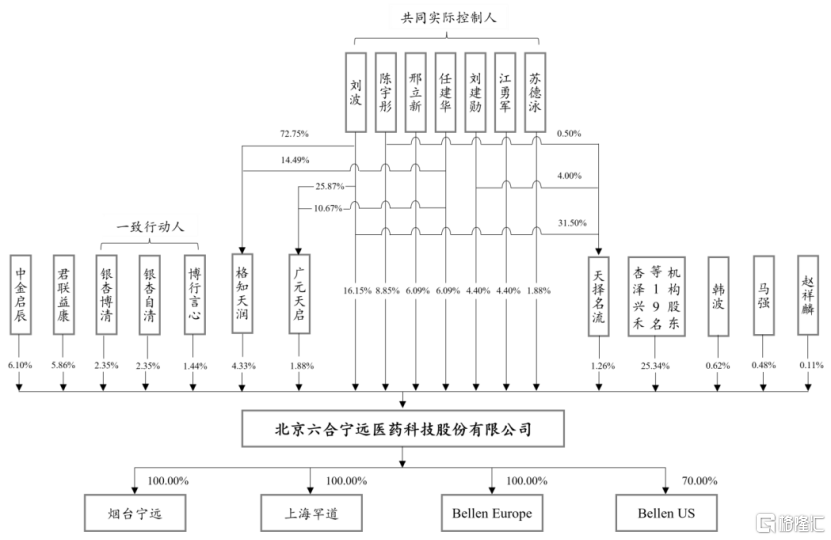

截至最新招股书,公司无控股股东,刘波为公司第一大股东,直接持有公司16.15%的股份,刘波、陈宇彤、邢立新、任建华、刘建勋、江勇军和苏德泳七人共同控制公司55.35%的股份表决权,为公司的共同实际控制人。

(股权结构图,招股书)

六合宁远是一家专注于小分子药物化学合成领域的专业CRO/CDMO服务提供商,致力于服务新药研发核心环节,主要业务包括化学合成CRO、化学合成CDMO以及药物分子砌块业务。

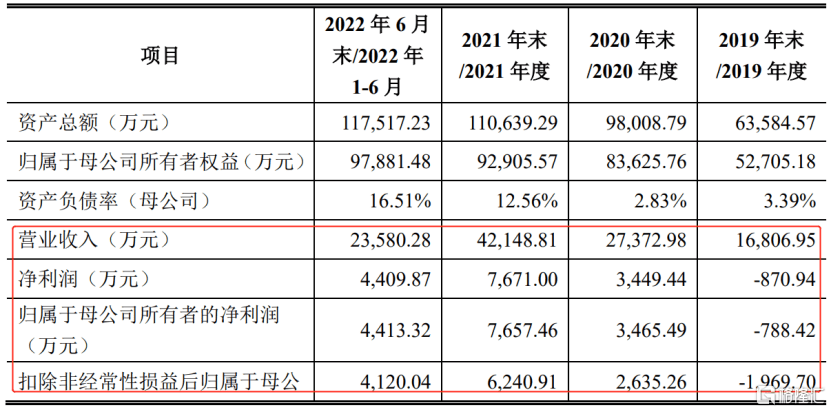

2019年至2022年1-6月各报告期,公司的营业收入分别为1.68亿元、2.74亿元、4.21亿元和2.36亿元;扣非后归母净利润分别为-1969.70万元、2635.26万元、6240.91万元和4120.04万元,业绩保持一定的增长;经营活动产生的现金流量净额分别为3641.31万元、6113.20万元、9475.65万元和7428.85万元,均高于当期利润水平,盈利质量较好。

(主要财务数据及指标,招股书)

公司主营业务收入主要来自化学合成CDMO业务及化学合成CRO业务,两项业务收入占比由2019年的72.30%上升至2022年上半年的88.08%。

报告期内,公司主营业务收入中来自境外的收入分别为8697.71万元、1.37亿元、2.20亿元和1.58亿元,占主营业务收入的比例分别为52.02%、50.18%、52.29%和66.83%,境外业务占比较高,未来公司业务容易受到人民币汇率以及国内政治、经济环境的影响,或对公司业绩产生不利影响。

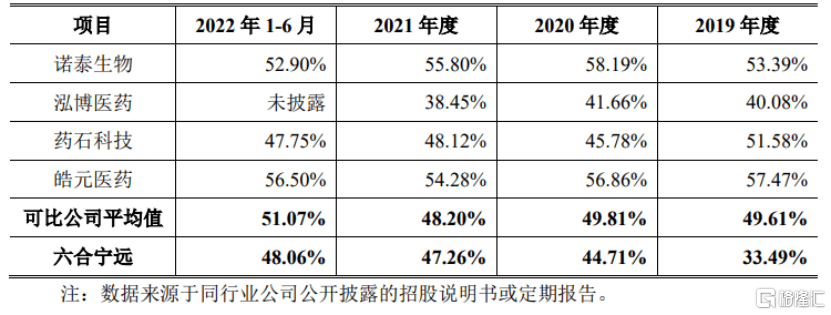

毛利率方面,报告期内,公司的主营业务毛利率分别为33.49%、44.71%、47.26%和48.06%,整体低于可比上市公司的平均水平。

(主营业务毛利率与可比上市公司的对比情况,招股书)

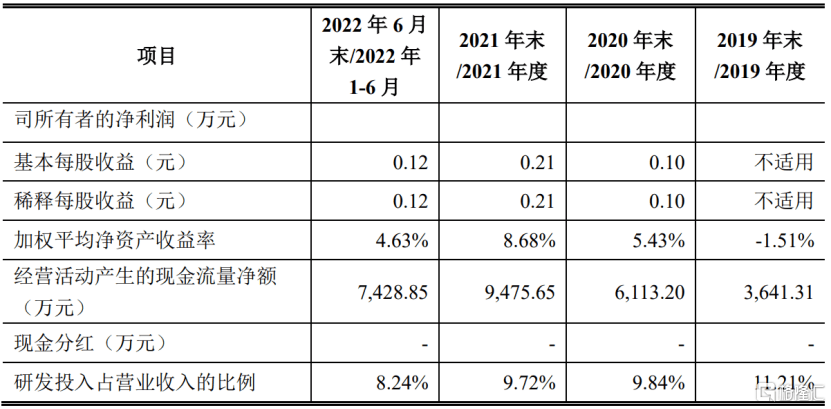

报告期内,公司研发费用分别为1884.18万元、2694.34万元、4097.52万元和1943.08万元,占当期营业收入的比例分别为11.21%、9.84%、9.72%和8.24%,研发费用率逐年下滑,与可比公司较为接近。

值得一提的是,六合宁远存在客户集中度相对较高,受下游新药研发企业研发进度影响较大的风险。

报告期内,公司化学合成CDMO业务前五大客户的销售收入占公司该类业务收入的比重分别为68.81%、59.98%、46.18%和56.17%, 若未来公司因产品质量、价格、交货周期、技术水平等方面无法持续满足客户需求,出现主要客户流失的情形,将对公司化学合成CDMO业务收入产生不利影响。