文/乐居财经 曾树佳

大疫三年,也是新华联受困流动性“牢笼”的三年。自2020年初,打开债务危机的潘多拉魔盒至今,鲜有露面的傅军,一直在苦苦追寻化债之策。

只是重整计划延宕,至今靴子仍未落地。12月11日,新华联公告将延长重整投资人招募报名,最终结果如何,要12天后才见分晓。不过,大周期过后的融资机遇,似乎在向傅军招手。

有消息传来,新华联内部,正在运用“三支箭”,着手筹划非公开发行股票事项,争取在债务展期、发债、上市公司再融资方面,获得新的突破。不知新华联能否借此,找回失去的三年。

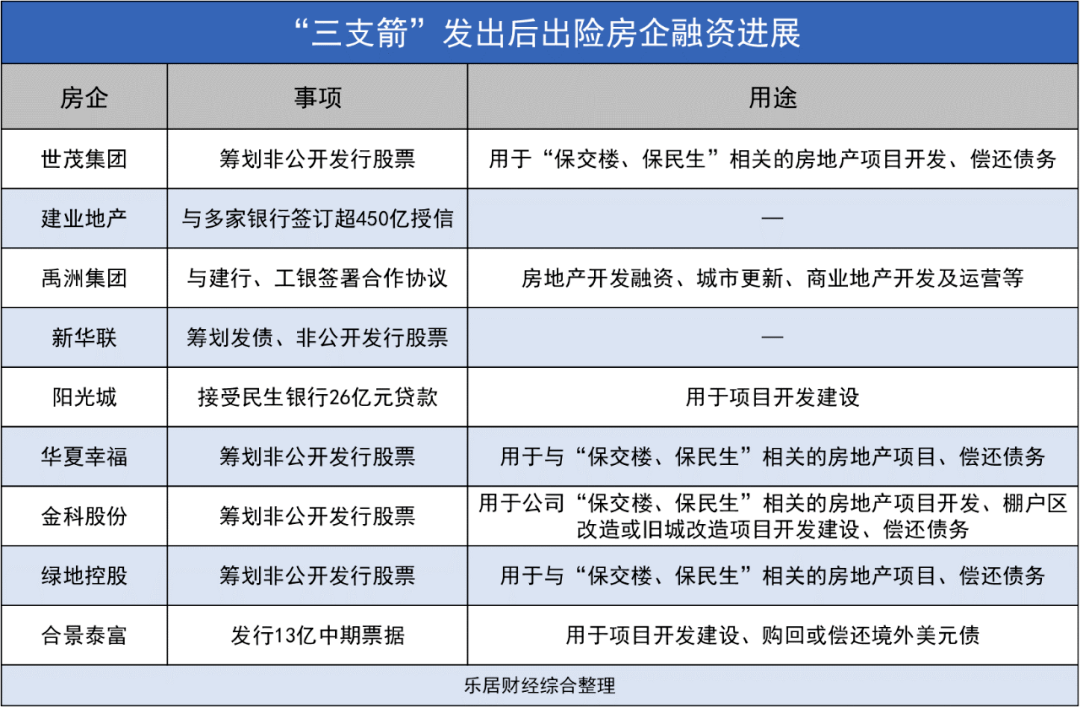

出险房企,的确等来了久违的黎明。无论是发行中期票据的合景泰富,还是与银行签订合作协议的建业、禹洲,以及表达发布定增意愿的世茂、华夏幸福、绿地、金科等,都无一不在验证这一点。

从去年被人视为烫手山芋,到把“断线”的融资续上,出险房企足足等了一年半。

自恒大暴雷肇始,行业便进入寒冬,流动性逆境中的民企,尝试了多种方式自救,但在很长一段时间内,他们的努力收效甚微。直至行业出清进入尾声,他们才等来了机会。

他们以前都是踏着“高举高打”的节奏,走过来的。如今行业的黄金时期早已过去,以前追高周转的模式不能卷土重来,因此就算他们熬过这一阶段,获得新生,也需转换另一种经营思路。

续上“断线”的融资

胡葆森辗转于与各大银行的签约现场,并且有了不小的收获。

12月9日,建设银行、工商银行,先后与建业集团签署战略合作协议。两者给予建业的授信额度,分别为150亿、100亿。后续还将在地产金融、住房租赁、综合融资服务等方面扩大合作。

在此之前,农业银行还与建业集团等12家房企,签订战略合作协议;中国银行也与建业等房企签署合作协议,提供意向性授信金额200亿元。

短短数天时间,几百亿授信向建业奔来,虽不及万科、碧桂园那样“汹涌”,但对于久坐逆境的地产商而言,这无疑能使其探出水面,长舒一口气。

建业过去的困局,肇始于暴雨过后的一封“50亿求救信”,此后胡葆森对内调整架构,对外寻找战投。

“河南老胡”有难,政府不会坐视不管,这才有了后来河南国资接手建业的两个文旅项目,河南铁投驰援入股建业的情景。此次银行给建业提供贷款,将有望使其进一步脱困,恢复元气。

得到信贷之“箭”眷顾的,还有禹洲。自今年3月出现债务违约之后,禹洲的经营状态一直不温不火,期间还抵押了深圳总部大楼。但借着东风,禹洲于12月初,与工商银行签署战略合作协议。

而阳光城自去年11月底出现流动性危机,尽管实控人林腾蛟,抵押了自己的身家,但银行对其望而却步,几乎没有再给阳光城再提供融资。如今春江回暖,这家闽系房企也迎来了融资“破冰”。

12月5日,阳光城发布消息称,其接受民生银行26亿贷款,期限为36个月。虽然它的多家子公司以股权、名下商办用房、土地等提供抵押,担保条件较为严格,但毕竟有资金输血,总算是有盼头了。

融资放宽,能“接水”的已经不只是优质房企,雨露已开始滋润到拮据的地产商。除了上述提及的房企之外,合景泰富则在债券融资扩围中,有所受益。它将发行13亿中期票据,用于项目开发建设,以及偿还外债。

更多的出险房企,则从股权融资中找到了“一线生机”。他们由于信用受损,所以信贷、发债等政策很难惠及,而股权融资就成了其不可多得的自救方式之一。况且,从股市筹钱,也基本不用付息。

这段时间,世茂、华夏幸福、金科、绿地、新华联等,纷纷宣布定增意愿。不过他们目前尚未具体方案,只是写明了大同小异的筹资用途:用于与“保交楼、保民生”相关的房地产项目、偿还债务。

对于亟需资金的房企来说,已经顾不上股价的下跌、股民的呐喊。眼下更重要的是,找到资金,然后活下去。

漫长的等待

从一开始的无人问津,到把“断线”的融资续上,出险房企足足等了一年又半载。

去年下半年恒大暴雷,拉开了房企风险蔓延的序幕,地产市场风声鹤唳,加之资金断裂、销售滑坡,一众民企难以招架。素有风险偏好的金融机构,“雨天收伞”、冻结地产商资产,更让他们不堪重负。

在流动性逆境中的民企,尝试了多种方式自救,但在很长一段时间内,他们的努力,投入产出比都不高,甚至可以说是收效甚微。

现实中,常让出险房企望穿秋水的“白衣骑士”,真正降临的并不多,除了河南铁投向建业伸出援手,廊坊国资助力华夏幸福“上岸”之外,类似的例子比较鲜见。

虽然监管层为部分主体提供了诸如“收并购不计入三道红线”等宽松条件,但落到实处,国央企驰援出险房企的热情不高。

即使有涉及到部分项目的收购与输血,但其中大多仅是合作方之间的并购。这种纾困,只是杯水车薪,并没有形成大的化解效应。

国资管理系统的收并购交易决策程序,相对比较繁琐,有时候不同单位的意见不能达成一致,导致了决策僵局。而且他们仍需遵守65%的债务上限监管要求,以致开展大规模的收并购交易,自身融资也是个杠杆上限,是受到掣肘的。

与国央企类似,上述参与行业纾困的AMC机构,作为市场盈利主体,其自身也有一套资产择优标准,不会在短时间内大包大揽。因此,若仅仅依靠这些白衣骑士,终究还是难以力挽狂澜的。

眼见整体的引援思路走不通,出险房企只能从一些项目的合作入手。

如恒大、奥园找来绿城管理做代建,推动项目复工复产、产生现金流;融创拉来AMC、信托等,盘活上海董家渡项目等,皆是此类。但这些操作,依旧只是小打小闹。

后来富力实现内外债的整体展期,龙光、奥园、融创、华夏幸福等紧随其后,试图安内攘外。这看似是以时间换空间,能让开发商缓一口气,但也从侧面说明,他们没有现金流补充,债台高筑,已没有更多的办法。

直至民企“五朵金花”之一的旭辉,宣布暂停支付境外债本息,中梁也有类似的举动,就更意味着民企阵线,在做最后的博弈。

幸而不久后多箭齐发,让出险房企有了绝处逢生的感觉。信贷、债券、股权融资,以及近来的“内保外贷”,从多方面演绎了从“救项目”到“救企业”的转变。

虽然摆在眼前的增发红利,并非百利而无一害,因为假如现时的股价、市值不在高点,那就相当于在贱卖股票。若在估值尚未恢复元气的时候,还要讨好投资者,折价增发,那房企无异于喝下了另外一瓶“毒药”。

但出险房企总算有了出路。

回不去的高周转

行至年尾,行业的出清渐入尾声,出险房企可能已在黎明前,看到了天边的“鱼肚白”。

新融资风向的到来,地产股市、债市有了“久旱逢甘露”的狂欢。但事实上,这并非融资政策的首次加持。

今年5月,中债信用增进公司在交易商协会的组织下,便主动设立了“中债民企债券融资支持工具(CSIPB)”,并与上海银行支持新城控股等房企,发行非金融企业债务融资工具10亿元,发行利率为6.5%。

三个月后,中债信用增进公司又联合浙商银行,成功创设信用风险缓释凭证(CRMW),助力美的置业发行供应链资产支持票据(ABN)5.69亿元。

紧接着便是为人所熟知的中债增。据统计,8月以来,中债共推进十余单房企增信项目,龙湖、碧桂园、新城控股、旭辉、美的置业、卓越集团等多家民企,共发债超83亿元。

后来第二、第三支箭应声射出,则是在此前措施上的又一次升级,在地产圈激起了更大的浪花。

翻开证监会的“新五条”,里面几条优化措施映入眼帘。上市公司并购重组及配套融资、房企再融资、完善房企境外上市政策等,直白地告诉了地产商,他们心心念念的股权融资,真的放开了。

业内之所以会如此激动,是因为那扇股权融资的大门,已经关闭了12年之久。按照传统的算法,12年为一纪,已相当于一个小的轮回了。

但在狂欢之下,眼下的政策仍保持着一贯的“克制”,并没有到水银泻地那种程度。在文件中,证监会明确对房企的股权融资,进行了一定的限制。

上市募集的资金,可以用来购买涉房资产,用以补充流动资金、偿还债务等,但不能用于拿地拍地、开发新楼盘等。也就是说,房企从外面融进来的钱,虽然不影响他们的负债率,但只能用来度过眼前的流动性逆境,并不能用于业务扩张。

需要明白的是,“救房企”并不代表“救行业”,最终目标还是“保交楼”,让房地产市场平稳运行。

很多出险企业,以前都是踏着“高举高打”的节奏,走过来的。顺风顺水的时候,规模的车轮辘辘前行,“千亿”目标随口喊出,但风险却在后来爆发了,行业进入寒冬。

如今行业的黄金时期早已过去,以前追高周转的模式不能卷土重来,房价暴涨的现象也不会再有。出险房企就算熬过这一阶段,获得新生,也需转换另一种经营思路,才能在地产领域立足。

文章来源:乐居财经