每经记者:刘明涛 每经编辑:肖芮冬

进入7月以来,炎热的天气不仅令日常生活充满焦躁气息,也让资本市场异常的躁动。

由于疫情反复和信用违约事件突降,又一次打击了市场信心,导致本周A股各大指数纷纷下挫,每经品牌100指数也无法幸免,本周跌幅约5%,失守千点大关。不过,弱市期间的信用违约事件往往是市场调整进入下半场的标志,机构对市场短期依旧保持乐观。

利空侵袭,投资更需耐心

本周,上证指数下跌3.81%,创业板指数调整2.03%,国证价值下跌4.99%,每经品牌100指数则跌5.7%,表现欠佳。

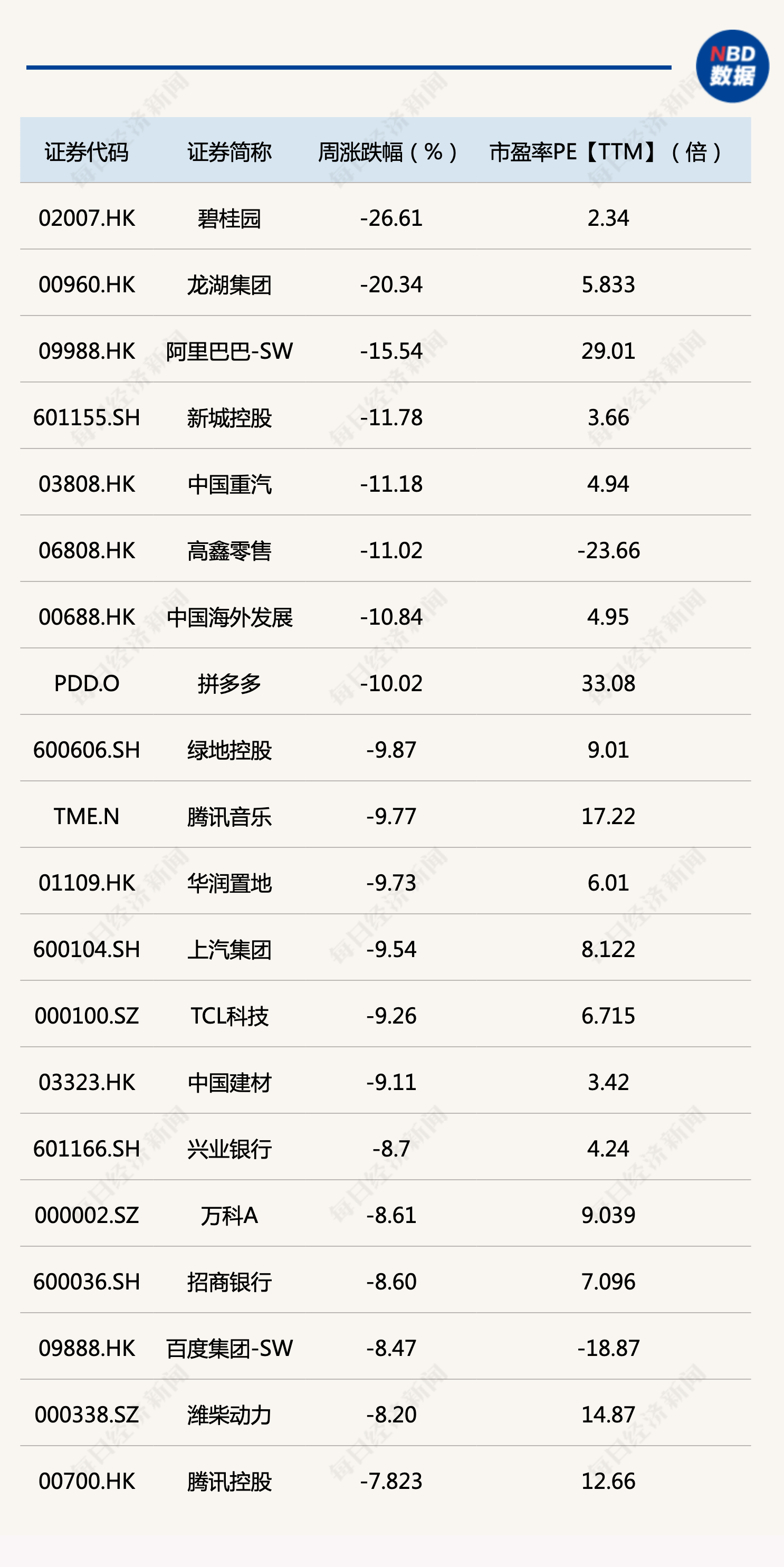

从板块个股来看,房地产、互联网板块跌幅较大,成为压垮指数的主要因素。其中,碧桂园、龙湖集团、阿里巴巴、新城控股跌幅均超过10%,绿地控股、华润置地、万科A等跌幅也超过5%。估值方面,每经品牌100指数平均估值回调至10.1倍,再度进入历史低点,估值优势明显。

西部证券表示,当前市场并不脆弱,不会出现上半年市场快速急跌的情况。当前只是因为疫情扰动下居民就业和收入的短期扰动,仍然属于现金流量表问题范畴,与2008年美国金融危机对于家庭资产负债表的冲击有较大差异。

深圳一不愿具名的私募经理也指出,眼下虽然地产风险对股票市场造成短期影响,但是总体不必过于悲观,就市场本身而言,两个月时间,A股从2800点一带反弹到3400点,短期也有调整的需求,只是目前叠加了信用违约事件和疫情反复,放大了市场担忧情绪。对于板块而言,地产政策松动是有目共睹的,在经历持续的估值修复后,真正的反转其实随时可能上演,此次信用违约事件,或许将是地产板块最后一次深蹲。

地产估值修复基本到位

每经记者注意到,本周地产板块遭遇重创,个股跌幅较大,但是从近一年表现来看,地产行业的估值修复已经基本到位。

自2021下半年以来,地产板块总共经历了三轮由政策驱动的估值修复:

第一轮(2021/7~2021/9):2021年7月初,恒大信用风险事件爆发,商品房销售额单月同比转负,板块估值开始下探;8月保利集团大股东及高管宣布增持,对板块估值起到拉升作用;9月央行定调“两维护”,政策驱动板块完成第一轮估值修复。“十一”期间,花样年等民企发生债务违约,估值承压下行。

第二轮(2021/11~2022/1):2021年四季度,恒大、奥园企业等构成实质性违约,针对性指导政策密集出台,政策边际转暖,板块行情回升。2022年初,销售延续低迷表现、基本面数据降幅扩大,市场信心受挫下估值出现回落。

第三轮(2022/3~2022/4):2022年3月高层会议提出“防范化解房地产市场风险”,同时宏观经济定调稳增长,地产股迎来反弹行情。但4月疫情反复叠加市场对本轮放松的政策上限存在担忧,板块估值跟随基本面趋势再次震荡下行。

7月中上旬,地产7月销售数据不及预期等再度扰动行业。不过,中信证券预计市场仍处于复苏通道,比如按揭贷款利率仍有明显的下降空间,因城施策的空间依然不小,且交付问题、信用问题、投资问题、拿地问题交织,也意味着政策有加码的意愿。

的确,房地产回归正常轨道,是当前政府、企业、居民的共同利益所在,因此没有必要对地产销售有超过对经济整体的担忧,期待需求端创新政策的推出。进入下半年,在基数明显下降、疫情趋于稳定、放松政策起效、前期需求释放的共同作用之下,单月同比降幅大概率收窄。最难熬的时候已经过去,静候三季度基本面修复。

房地产将迎“新三高”投资趋向

天风证券表示,如果房地产基本面短期复苏趋势得到确立,在行业市净率触底的背景下,下半年销售回暖有望推动预期修正和估值滞后修复,基本面潜在交易价值向好。我们看好行业从“旧三高”向“新三高”切换的投资逻辑,即由“高负债、高杠杆、高周转”转向“高能级、高信用、高品质”。具有更优秀信用资质及资源储备的央企和头部房企有望率先受益于下半年的行业复苏。

而每经品牌100指数成分股就不乏多个优质的地产企业,比如龙湖集团、碧桂园、招商蛇口、万科A等。

以龙湖集团(HK00960,股价28.00港元,市值1702亿港元)为例,该集团拿地方面资金优势显著,连续稳定增储,同时公司的多元化业务均处于高速增长中,利润率可观。2021年,公司实现12座商场开业,其中包括11个重资产和首座轻资产项目武汉范湖里。截至去年末,该公司的开业商场个数为61个,2022年计划开业13个重资产项目和5个轻资产项目,截至今年末的开业商场总数将达到79个。2021年,该公司实现商场零售额467亿元,同比增长53%,其中同店同比增长22%;所有轻+重商场的年租金为82亿元,同比增长40%,同店同比增长12%。2021年商场的平均出租率保持97%的较高水平。

去年,在地产行业三道红线方面,龙湖集团资产负债率(扣除预收款)为67.4%,净负债率为46.7%,现金短债覆盖比为6.11,三道红线稳居绿档,杠杆水平长期维持稳定克制。

同样,A股中的招商蛇口(SZ001979,股价12.24元,市值947.27亿元),该公司近三年拿地强度逆势提升,核心城市优质土储占比较高,为公司未来销售总量提升和稳定的去化率奠定基础。当前行业供给侧改革背景下,公司有望成为最终受益者。

首创证券指出,目前融资集中度提升已传导到拿地端,叠加土地市场潜在利润率的回升,未来招商蛇口的市场集中度以及利润率有望迎来双升。“十四五”期间,随着“双百”战略逐步落地,公司核心城市的自持类物业数量及占比稳健提升。行业格局改善带来龙头公司市场集中度和利润率的双升,以及永续类业务的占比提升,将改善公司的长期估值水平。

每日经济新闻

每日经济新闻