中国经济网北京6月15日讯 科德数控(688305.SH)昨晚公告称,公司于昨日收到上交所就公司以简易程序向特定对象发行股票事项申请的审核意见:根据《上海证券交易所科创板上市公司证券发行上市审核规则》,科德数控股份有限公司以简易程序向特定对象发行股票符合发行条件、上市条件和信息披露要求。

科德数控公告称,公司本次以简易程序向特定对象发行股票事项尚需获得中国证监会作出同意注册的决定。最终能否获得中国证监会同意注册的决定及其时间尚存在不确定性。公司将根据该事项的进展情况及时履行信息披露义务,敬请广大投资者注意投资风险。

昨日,科德数控披露的以简易程序向特定对象发行人民币普通股(A股)股票募集说明书(申报稿)显示,公司本次发行对象均通过竞价方式确定,最终确定发行对象为国家制造业转型升级基金股份有限公司、国泰君安证券股份有限公司。本次发行股票所有发行对象均以人民币现金方式认购。

本次发行股票采用以简易程序向特定对象非公开发行的方式,在中国证监会作出予以注册决定后10个工作日内完成发行缴款。

根据投资者申购报价情况,并严格按照认购邀请书规定的程序和规则,确定本次发行的发行价格为65.10元/股。

根据本次发行的竞价结果,本次发行的股票数量为245.7757万股。最终发行数量以中国证监会予以注册的数量为准。本次发行的具体获配情况如下:国家制造业转型升级基金股份有限公司认购1.50亿元,获配230.4147万股;国泰君安证券股份有限公司认购1000.00万元,获配15.3610万股。

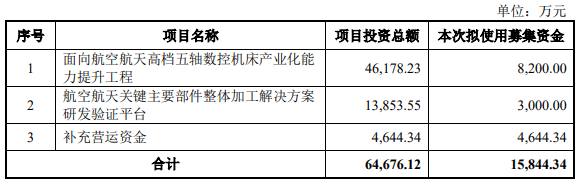

根据本次发行的竞价结果,发行对象拟认购金额合计为1.60亿元。在扣除本次发行相关的发行费用后,公司拟将募集资金用于“面向航空航天高档五轴数控机床产业化能力提升工程”、“航空航天关键主要部件整体加工解决方案研发验证平台”及“补充营运资金”。

科德数控在募集说明书申报稿中表示,由于公司首次公开发行股票募集资金净额为19,152.45万元,低于相关项目预计使用募集资金规模97,624.29万元。因此公司对部分募投项目使用募集资金投资金额进行了调整和重新分配。本次发行股票募集资金除用于补充营运资金外,用于继续建设上述前次募集资金投资项目中的“面向航空航天高档五轴数控机床产业化能力提升工程”,及因首次公开发行股票募集资金净额不足而取消使用募集资金建设的“航空航天关键主要部件整体加工解决方案研发验证平台”项目,以弥补前次募集资金不足导致的募集资金投资项目建设的资金缺口。在上述募集资金投资项目的范围内,公司可根据项目的进度、资金需求等实际情况,对相应募集资金投资项目的投入顺序和具体金额进行适当调整。本次发行的募集资金到位前,公司可以根据募集资金投资项目的实际情况,以自筹资金先行投入,并在募集资金到位后予以置换。

上述发行对象在本次发行前后与公司均不存在关联关系,本次发行不构成关联交易。

本次发行前,光洋科技持有公司股权比例28.81%,为科德数控控股股东。公司实际控制人为于德海、于本宏父子,于德海、于本宏分别持有公司控股股东光洋科技74%、25%的股权,于本宏直接持有公司10.43%的股份,于本宏分别持有公司股东大连亚首、大连万众国强10.00%、35.00%的出资份额,于德海、于本宏合计直接及间接持有科德数控39.89%的股份。

根据本次发行竞价结果,本次拟向特定对象发行股票数量为245.7757万股。本次发行完成后,公司的总股本为9317.7757万股,本次发行完成后,实际控制人于德海、于本宏合计持有股份占公司总股本的比例约为38.84%,仍保持实际控制人的地位。本次发行不会导致科德数控控股股东和实际控制人发生变更。

本次向特定对象非公开发行的股票,自本次发行结束之日(即本次发行的股票完成登记至相关方名下之日)起六个月内不得转让。本次非公开发行取得的股份因公司送红股或公积金转增股本等形式所衍生取得的股份亦应遵守上述股份锁定安排。限售期届满后按中国证监会及上海证券交易所的有关规定执行。

本次发行的保荐机构(主承销商)是中信证券。中信证券在科德数控本次发行保荐书中表示,本次募集资金投资项目的实施将进一步增强发行人的成长能力。募集资金投资项目建成投产后,将扩大发行人的生产能力,提高产品质量,增强发行人盈利能力,有利于发行人进一步拓展市场。另外,本次公开发行募集资金到位后,将进一步增强发行人的资本实力,改善资产负债结构,提高发行人的综合竞争力和抗风险能力。